「最も賢い億万長者」を再読したので、アルゴトレーダー的な視点から考察および戦略抽出をしてみました。

シモンズの哲学=「人間は非合理。だから市場は歪む」

👉 この歪みを統計と確率でモデル化し、淡々と拾いにいくのが彼らの基本スタンス。

私は「Botは知性の拡張装置だ」と考えています。

この本の内容は1つの戦略に閉じるのではなく、“戦略の設計思想”としてすべての開発に応用できます。

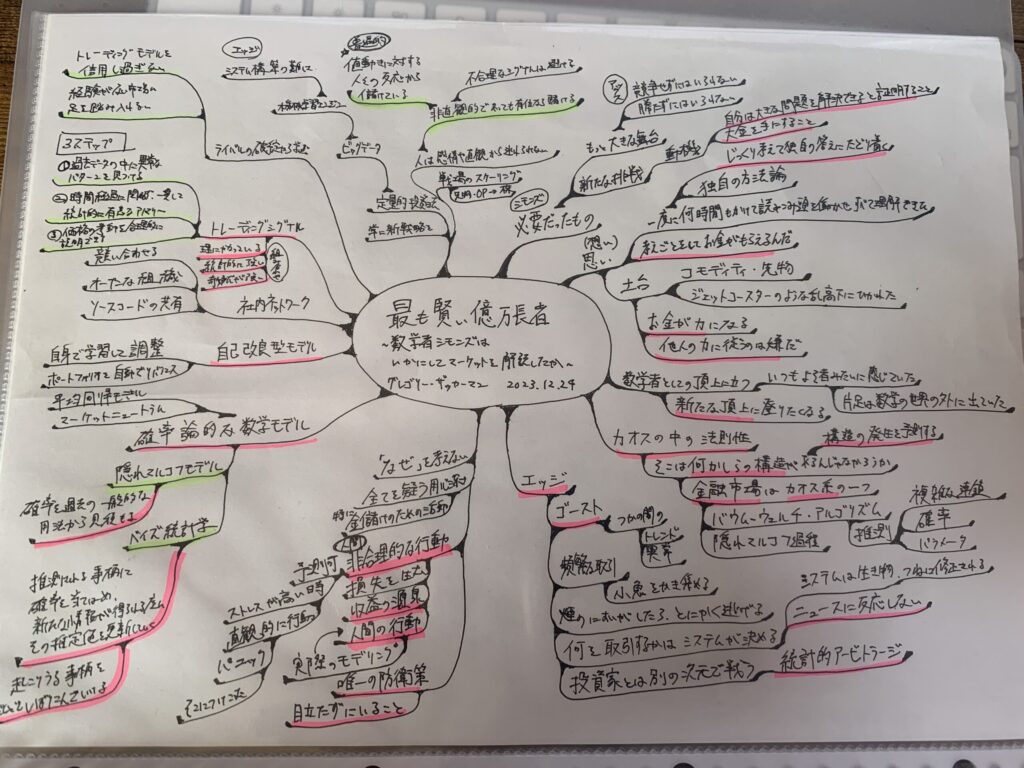

再読してる。良著。モチベ上がる。 pic.twitter.com/aFygUuAm6P

— よだか(夜鷹/yodaka) (@yodakablog) April 17, 2025

マインドマップ

🔧 転用できる戦略・実装アイデア(Botter向け)

① マーケットニュートラル × 統計的アービトラージ

🧠 背景

シモンズたちは、マーケットの方向を予測せずに利益を上げていた。

💡 Botへの応用

- ペアトレード戦略:統計的に相関のある銘柄ペア(BTC/ETHなど)をZスコアでロング・ショート。

- ETF間アービトラージ:DeFi ETF的なもの(例:指数トークン vs 構成銘柄)での価格乖離検出。

- 価格回帰Bot:価格が平均値に戻るという“平均回帰仮説”に基づくスキャルピングアルゴ。

② ベイズ・HMMによるRegime判定 × 戦略切替アルゴ

🧠 背景

市場は常に同じ状態ではない。“隠れた状態”を検出して戦略を切り替えるのが賢いやり方。

💡 Botへの応用

- 市場状態を「トレンド」「レンジ」「急変」などに分類

- 状態判定にHMMを使い、状態ごとに戦略を変更(例:状態1=順張り、状態2=逆張り)

- 自動で状態推定とリバランスを行う「自己進化型Bot」

③ ファンダ・ニュースを完全に排除したテクニカル特化Bot

🧠 背景

「ニュースに反応しない」「理由は考えない」がルネサンス流。

💡 Botへの応用

- 完全統計的な指標のみでトレード(価格、ボリューム、ボラティリティ、スプレッドなど)

- ファンダ排除により、アルファ獲得要因が明確化(=デバッグしやすい)

- “なぜ上がるか”ではなく、“上がるパターンが再現されたから乗る”

④ 自己改良型ポートフォリオ × フィードバック学習

🧠 背景

「システムは生き物」「常に修正される」が本書のキーフレーズ。

💡 Botへの応用

- Bot自身が過去の勝敗から“戦略の重み”を調整

- 毎週末にシャープレシオなどを計算し、次週のロット配分をリバランス

- ベイズ最適化や遺伝的アルゴリズムを取り入れると◎

⑤ パニック相場での“逆張り戦略”特化Bot

🧠 背景

人間はストレス下で直感的に行動し、損失を出す。

その裏側を張るのがシモンズ流。

💡 Botへの応用

- ボラティリティ急騰+板厚変化などの異常検出

- 機械的に「売られ過ぎ」と判断されたところで逆張り

- 市場の“恐怖”を統計的に定義し、そこだけを刈る

⑥ 裁定の“見えない構造”を拾う高頻度ロジック

🧠 背景

シモンズは“トレンド”や“パターン”をあくまで「一瞬の歪み(=ゴースト)」として捉える。

💡 Botへの応用

- 高頻度板読みBot:Bid/Askレベルの板移動速度・頻度・不均衡などを統計処理

- 価格のラグやリードを用いたマイクロアービトラージ

- “目立たない”ように約定するためのスプリット・オーダー最適化

🎯 総括:この本が示すBotterへのメッセージ

| シモンズの哲学 | Botterへのメッセージ |

|---|---|

| 人間は非合理 | 感情を排して、統計を信じろ |

| モデルは仮説に過ぎない | 過信せず、定期的に見直せ |

| 構造はある、ただし一瞬 | エッジは“つかめるとき”に確実に刈り取れ |

| 情報は流れ込む | だが、“使える情報”を選べ |

📚組み合わせたいライブラリや技術

hmmlearn,pomegranate→ HMMの実装statsmodels,scikit-learn,bayes_opt→ 統計検定・学習ベースbt,pyfolio,backtrader→ トレード戦略のバックテストoptuna,deap→ 自動戦略最適化

Botter的懸念点/反証視点

📉 ① マーケットニュートラル × 統計的アービトラージ

懸念点 / 反証

- ✅ 相関関係の崩壊リスク:ペアトレード戦略は「過去の相関」が将来も続く前提に依存しているが、**レジーム変更(構造変化)**が起きると破綻。

- ✅ 手数料・スリッページによる期待値マイナス化:小さな利ザヤを積む戦略は、コストで帳消しになりやすい。

- ✅ 流動性リスク:高頻度のリバランスが必要なため、板が薄い銘柄でスプレッドに引っかかりやすい。

🧠 ② HMM × 状態判定 × 戦略切替アルゴ

懸念点 / 反証

- ✅ 状態の“真”が検証できない:HMMは隠れ状態を前提にしているが、それが実際に「市場状態」を意味する保証はない。

- ✅ 状態遷移が実務的な予測に活かしにくい:市場は連続的に動いているため、HMMのような離散状態では捕まえきれない部分も多い。

- ✅ 学習の過学習問題:過去のレジームに最適化した結果、将来の急変に対応できない“ダメBot”になるリスク。

📉 ③ 完全テクニカルBot(ニュース・理由排除)

懸念点 / 反証

- ✅ 極端なファンダによる破壊的イベントに対応できない(例:FTX崩壊、バイナンス提訴など)

- ✅ 統計的には優位でも、極端な外れ値で破産するリスク(テールリスク)

- ✅ 市場構造の変化に弱い:ニュースや制度の変化を無視していると、構造が変わったことに気づけない。

🔄 ④ 自己改良型ポートフォリオ × 自動リバランス

懸念点 / 反証

- ✅ 短期スパンでの最適化はノイズに引っ張られやすい(=過学習と同義)

- ✅ 自動化された重み調整が想定外のバイアスを作り出す可能性(例:ある戦略に偏重して暴走)

- ✅ ロジックのブラックボックス化:なぜリバランスされたかを開発者自身が説明できないと、再現性が担保されない。

📉 ⑤ パニック逆張りBot(高ボラ×恐怖シグナル)

懸念点 / 反証

- ✅ 「落ちるナイフを掴む」戦略と紙一重:シグナルとドローダウンの判定が曖昧だと大損に直結。

- ✅ 現代のボラ急騰は流動性蒸発とセットで起きる:滑りや約定遅延によって“おいしい価格”は実際には取れない可能性が高い。

- ✅ 他の参加者も同様の手法を使っていると、逆張りポイントが読み合いになり機能しない(ミラー戦略問題)

🧠 ⑥ ゴーストを拾うHFT・板読み系アルゴ

懸念点 / 反証

- ✅ 通信遅延やアルファ消失が致命的:この戦略はμ秒単位の遅延がアルファを消す。一般トレーダーでは不利。

- ✅ 頻度が高すぎてテストが困難:一見良さそうなパターンも実環境だとスプレッドで帳消し or 遅延で無効。

- ✅ 取引所の仕様変更(オーダーブック制御)に弱い:板読みの前提が崩されるとロジックが丸ごと死ぬ。

🔄 横断的な懸念(全戦略に共通)

| 懸念項目 | 内容 |

|---|---|

| 相場の非定常性 | 学習済みモデルのパフォーマンスが未来に保証されるわけではない |

| データリーク/未来情報混入 | モデル作成時に過去情報と未来情報を混同して使ってしまうリスク |

| ドローダウン耐性 | 統計的に勝っていても「継続不能な損失」を出せば意味がない |

| 運用環境の再現性 | BacktestとReal Worldとの差異(スリッページ、板厚、処理速度) |

| 自己改良戦略の検証不能性 | 自分で学習・変化するBotは過去データで“同じ条件で再現できない”ことがある |

🎯 まとめ:反証は設計力を高める“試練”

✅ 戦略はまず「壊せるか?」で精査せよ。

✅ すべてのロジックに「破綻ポイント」を与えて、そこに到達したら潔く停止 or モード切替できるよう設計すること。

🛠️ 設計再強化

―「戦略に対する懸念」をどう回避するか?

各戦略アイデアごとに、設計上の改善方針を提示します。

① マーケットニュートラル × 統計的アービトラージ

懸念:相関崩壊/手数料負け/流動性問題

設計強化案:

- ✅ 動的相関チェック:移動窓でrolling相関係数を監視。閾値を割ったら自動撤退。

- ✅ コスト含む期待値でフィルター:取引前に「予想アルファ > 手数料+スリッページ」であることを確認。

- ✅ 板厚によるエントリー制限:板の深さが一定以下なら新規注文を抑制(高頻度Botで有効)

② HMMによる市場状態分類 × 戦略切替

懸念:状態が“実在する”か不明/過学習

設計強化案:

- ✅ 教師なし学習+クラスタリングで前処理:状態遷移を自然に分ける前段階としてk-meansなどと併用。

- ✅ 状態変化のエビデンス表示機能:Botのログで「状態遷移の根拠(特徴量の変化)」を明示。

- ✅ 状態遷移の学習をrollingで実施:常に過去X時間だけを参照してパラメータ更新(過学習を防ぐ)

③ 完全テクニカルBot(ファンダ排除)

懸念:極端イベント対応不可/テールリスク過大

設計強化案:

- ✅ リスクイベントのブラックリストを活用:特定の“例外日”を事前に定義(FOMC, CPI発表 etc)

- ✅ テールリスク用サーキットブレーカー:価格変動率が一定閾値を超えたら自動停止 or ポジション縮小。

- ✅ オプション市場を見て恐怖指数に代替:VIXやImplied Volatilityを元にボラレジームを推定。

④ 自己改良型ポートフォリオBot

懸念:短期ノイズによる自滅/ブラックボックス化

設計強化案:

- ✅ “確信度”に応じた重み制御:勝率+シャープレシオの複合指標でダイナミックに戦略重みを調整。

- ✅ 再現可能なログ出力:毎週、調整内容・理由を日本語で保存。バックテストとの比較も同時記録。

- ✅ 再学習の頻度を制御:毎日学習でなく“週次”などに限定してノイズを抑える。

⑤ 高ボラ × 恐怖シグナル逆張りBot

懸念:ナイフ掴み/流動性蒸発

設計強化案:

- ✅ ポジション段階制御:「1/4 → 2/4 → 4/4」と分割エントリー(VWAP付近で逆張り強化)

- ✅ 約定価格の乖離チェック:スリッページが想定以上に悪化した場合は即座に撤退。

- ✅ 急騰直後はスキップ:逆張り判定後、n分以上の安定観測時間を設けてからエントリー。

⑥ 板読み・微細アービトラージ(高頻度系)

懸念:通信遅延/板構造の仕様変更

設計強化案:

- ✅ 板イベントを“複数条件の合致”で発動(例:買い板3層の連続薄化+Ask拡大)

- ✅ マーケットタイプ別モデル切替:レンジ市場と急騰市場で別アルゴを使用。

- ✅ 仮想注文価格を常にシミュレーション:実際に出す前に“仮想実行”を毎秒ごとに評価。

🧠 次のステップ:堅牢化アプローチ

上記のように「反証→設計再構築」ができたら、次は堅牢化フェーズ(Resilience Engineering)ですね。

- ✅ 停止ラインの明確化(Botの死因を明示)

- ✅ 異常事象に対する逃げ道の実装

- ✅ 監視とアラートの自動化

🧱 戦略堅牢化フェーズ

壊れないBotとは「負けにくい構造を持ったBot」である。

✦ 概要

このフェーズでは、“損失・破綻・暴走・異常”を未然に防ぐための設計思想を取り入れていきます。

キーワードは:

「止まる」+「逃げる」+「監視する」+「壊れても回復できる」

✅ 共通で導入すべき堅牢化メカニズム(戦略汎用)

| 機能 | 説明 |

|---|---|

| リスク閾値で自動停止 | 最大ドローダウンや1日損失が閾値を超えたら自動でBotを一時停止(例:-3σ超えたら停止) |

| マーケットの状態監視 | ボラティリティ急上昇、流動性低下、板の急変動などを検知し「戦略を切り替える or 逃げる」 |

| リアルタイム異常検知 | 例:注文リクエストの失敗連続回数、異常な約定速度、価格乖離などをトリガーとして監視 |

| 戦略単位のKPIモニタリング | 各BotにSharpe、勝率、期待値などのKPIを割り当て、「連敗」や「有効性低下」で再学習 or 停止 |

| 段階的ポジションサイズ制御 | 勝っている時でも「無制限に増やさない」。逆に損失が増えるほど縮小する |

| 戦略ログの構造化保存 | “なぜこのポジションを取ったのか”を明確に残すことで、後のリカバリや改修が可能になる |

| 戦略の生存検証 | 毎週1回、戦略を過去1週間でバックテストし、損益率が悪化していれば自動オフにするなどの仕組み |

🎯 戦略ごとの堅牢化ポイント

① 統計アービトラージBot

- Rolling相関低下でポジション縮小 or 解消

- 頻繁な実行を避ける間隔制限(Rate Limiter)

- ポジション保持時間が閾値を超えたら強制クローズ

② 状態遷移戦略(HMM, regime-switch)

- 状態ごとの戦略を明確に分離し、異常検知ログを付与

- “Unknown State”判定を設け、未知のパターン検知で即退避

- 状態遷移しすぎるBotを「不安定判定」で止める仕組み

③ 完全テクニカルBot

- 経済指標・政治リスク日を事前除外

- 高ボラ急変時に自動一時停止(分足ATRなどで)

- 価格ギャップ超過時のリカバリ戦略を設定

④ 自己改良型ポートフォリオBot

- リバランス履歴を保存・可視化するインターフェース

- “重みの変動幅”に制限を設け、急変を防止

- 複数Bot構成時は「戦略間の相関管理」も必要

⑤ パニック逆張りBot

- 分割エントリー/撤退/ドテン切り替えのスキーム導入

- “急騰直後”の一定時間はトレード禁止ゾーン設定

- ボラの大きさに応じてロットサイズを自動縮小

⑥ 高頻度板読みBot

- 1秒間の異常注文回数を監視して「注文制限」

- 板イベントが複数条件を満たさない限り無視

- 板構造の変更を検出したら「自動診断フェーズ」に切替

🔔 異常検知アラート設計例(Slack or Telegram通知)

| イベント | 通知内容例 |

|---|---|

| 最大損失閾値突破 | ❗Bot Aで想定以上の損失を検出:-5.4%(閾値 -4%) |

| 勝率激減 | ⚠️ Bot Bの勝率が直近7日で32%に低下(前週は57%) |

| 板イベント異常 | 🚨 Bot Cが注文タイミングで板薄すぎ:Ask Depth 4%減 |

📦 安全なBot運用の3つの層

- ロジック堅牢化 → 戦略自体に安全設計(例:ボラ連動・誤動作防止)

- 運用監視層 → 状況に応じてBotを一時停止・切替できる設計

- ログと再現性 → なぜBotが勝った/負けたかを構造化して残せる仕組み

✅ 次のフェーズ

もしこの「戦略堅牢化」まで進められたら、次は以下のフェーズに進みます。

- ✅ 運用ルール化(Bot運用マニュアル、停止条件一覧)

- ✅ Bot間リスクの相関分散(ポートフォリオ設計)

- ✅ Kubernetes / Dockerによる多戦略並列・障害復旧体制

このフェーズはbot設計全体の視点とも重複するので割愛します。