前回の記事に引き続き、今回も仮想通貨botの開発状況をまとめていきます。

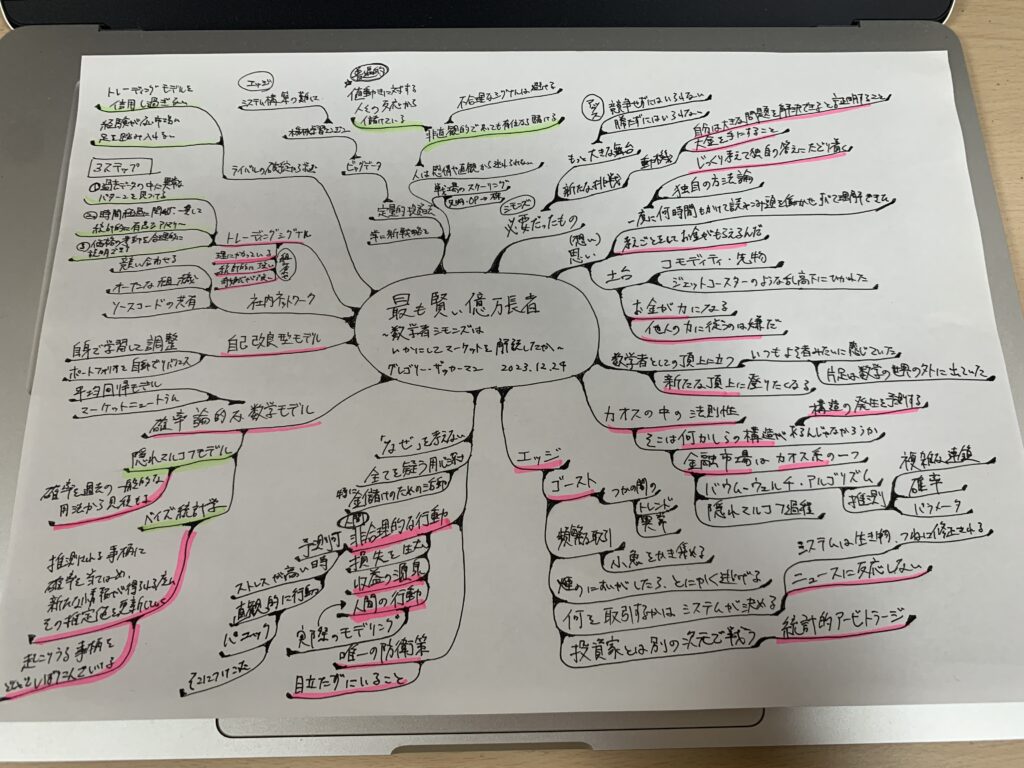

今回はこちらの記事「仮想通貨botterのための必読書」に紹介されていた「最も賢い億万長者」を再読したので、改めて内容と感想をまとめました。

本書の中で私が重要だと感じた部分も整理しました。

学びの棚卸し。 https://t.co/Tj77zKZ9Ay pic.twitter.com/JU4ruyUAP1

— よだか(夜鷹/yodaka) (@yodakablog) January 22, 2024

ブログにまとめているのは、「自身の過去ツイートが(垢BANなどの)何らかので見れなくなってしまった時のためのリスクヘッジ」という意味合いもあります。

本書の概要

本書で取り上げられるジム・シモンズ氏はヘッジファンド「ルネサンス・テクノロジー」の創始者。

優れた数学者としてのキャリアに見切りをつけて40歳でトレーダーに転身したシモンズ氏の人生と、彼を取り巻く様々な人々の様子が描かれます。

巨大なヘッジファンドがアルゴリズム戦争の只中を勝ち進んでいく中でどのようなことが起こっていくのかを知ることができます。

上巻

シモンズ氏が自身の強みを自覚していた点が印象的でした。”じっくり考えて独自の答えに辿り着く独自の方法論を持っていた”、”難解な数学書を1日に何時間も費やして読み込み最後には全てを理解できた”などのことから分かるように一度突き抜けた経験をしていることが圧倒的な土台となっていることが分かります。

考え事がお金に変わる

彼は幼少期、数学者の仕事を”考え事をしてお金がもらえるんだ”と捉えていました。優れた研究成果を出して学問の頂点に立った後、その領域に一気に興味を失って金融市場に鞍替えしたのは、自分には大きな問題を解決できる力があることを証明すること、大金を手にすることという2つの動機がありました。

「お金が力になる」「他人の力に従うことが嫌だった」「数学の世界にいてもいつもどこかよそ者のように感じていた」

これらの信念がシモンズ氏の核でもあります。 金融市場をカオス系の一つとして定義してからは、そこに何かしらの構造があるのではないか、として構造の解明に挑みます。これは構造の発生を予測するモデル制作の先駆けとなりました。

エッジはゴースト

エッジは「ゴースト(市場における束の間のトレンドや異常)」です。

これ以外にも

「頻繁な取引(小さな利益をかき集める)」

「取引システムを信頼する」

「何を取引するかはシステムが決める」

「煙の匂いがしたら、とにかく逃げる」

「システムは生き物。常に修正される」

「ニュースに反応しない」

など行動の指針となる重要なトピックが語られます。

統計的アービトラージ

彼の主流戦略は統計的アービトラージでした。

なぜを考えない。

システムを信頼しているため、いちいち価格変動の理由を考えない。

金儲けのための活動は捨て疑ってかかる用心深さ。

非合理的な行動が投資家の損失を生み、その損失がシステムトレード側の利益になる。

実際のモデリングは人間が作る。

ストレスの高い時の人間の行動は予測しやすい。

大きなストレスがかかると直感的に行動し、パニックなる。

その時の行動が損失を生む。

唯一の防衛策は、強い戦略がバレないように目立たずにいること。

大きな流動性を持った市場で戦えば、資本の大きさを活かした立ち回りが可能になります。

そして、先物・コモディティの市場で戦うシモンズ達は、資本が巨大さ故にその市場では勝つ量に上限があることを感じ取り、株式市場へとその戦場を広げていきます。

下巻

下巻も読み終えたので、整理。

・確率論的な数学モデルの活用

・隠れマルコフモデル(確率を過去の一般的な用法から見積もる)

・ベイズ統計学(推測される事柄に確率を当てはめ、新たな情報が得られる度にその推定値を更新していく。起こりうる事柄をどんどん絞り込むことができるというメリット)— よだか(夜鷹/yodaka) (@yodakablog) December 30, 2023

下巻は勝負するマーケットを変えていく様子が書かれています。先物・オプションから株式市場へとシフトしていく流れは非常に参考になります。資本が大きくなれば戦える場所が変わります。

私も将来的には、Botを仮想通貨→先物・オプション→株式へスケールさせることをイメージしています。

確率論的な数学モデルの活用

・隠れマルコフモデル:確率を過去の一般的な用法から見積もる分析方法。

・ベイズ統計学:推測される事柄に確率を当てはめ、新たな情報が得られる度にその推定値を更新していく。起こりうる事柄をどんどん絞り込むことができるというメリットがある。

マーケットニュートラルの視点とその安定性や平均回帰モデルを実装することの難しさに言及しています。

理論的には実現可能な取引ロジック・モデルでもノイズを拾いすぎるとうまく機能しないこともある。

トレーディングシステムに自己改良メカニズムを組み込むことのメリットは、「自身で学習して調整する」「ポートフォリオを自動でリバランスする」の2点。

経営者としての手腕

シモンズ氏は社内ネットワークを限りなくオープンなものにしました。これによりソースコードの共有 ・社員同士を競い合わせる環境づくりがなされ、社内の開発効率は高まりました。

また、自身の後継者として誰をトップに据えるか吟味しました。その結果、タイプの違うCEO2人が補完し合う経営陣構築が実現しました。

これには古参メンバーを大事にしながらも、新規メンバーの在り方も尊重したり、成果を出すまで粘り強く見守ったりする経営者としてのバランス感覚の良さが表れています。

トレーディングシグナル選定の3ステップ

①過去データの中に異常なパターンを見つける

②時間経過に関わらず統計的に優位なアノマリーであるかを確かめる

③その価格の挙動を合理的に説明できるか検証する。 シグナルの組み合わせは合理的なもの、奇妙で意外性があって統計的に強いものを選ぶ

ライバルたちの破綻から学んだこと

- 自分たちのトレーディングモデルを信用し過ぎない

- 経験がない市場へは足を踏み入れない

- 常に新戦略を探す

- 定量的投資法とビッグデータを扱うことの重要性

- 機械学習エンジンの重要性

- システム構築の難しさがエッジになる

トレード全般に共通すること

- 人は感情や直感から逃れられない

- 非直感的であっても統計的に優位で合理的に説明がつくならそこに賭ける

- 不合理なシグナルは避ける

- 勝つ人は値動きに対する人々の反応から儲けている

他にも下巻では、政治と絡む部分や運用資産額や規模が大きくなった組織を回していくことの困難さが書かれています。

感想

シモンズ氏が数学界で一度キャリアを築いたからこそ、次の領域へ挑戦したいという気持ちは共感できました。スケールは違えど、何か一分野で頂点に上り詰めると他の山を登りたくなる気質が私にもあります。

じっくり考えて答えを出すことは私も好きだし、おそらく頭脳労働が性に合っているのです。

金融市場をカオス系と定義することで、何かしらの構造の発生を予測するというアプローチはBot開発にも通ずるものがあります。いかに正確な予測モデルを作るかが重要であり、それは単に価格の予測をするにとどまらず、市場という規模で見たときにどんな構造が現れてくるかを予測することにもなります。

観測する構造が大きければ、行動発生の予測はより抽象度を増します。そこに数学的なアプローチで望めば数値で結果を予測することができるという考え方は市場の予測モデルを作る大きな動機になります。

自分が信頼するフレームワークがどこまで機能するか、そのアプローチにどれだけの信頼を寄せられるかが重要なのであり、そこが勝敗の分かれ目です。戦略が有効に機能したときに「その理由」を分析するのではなく「収益源」に注目するのは生産性の高い考え方だし再現性もあります。システムトレードの強みは感情に左右されないシステムを用いることであり、感情を排した運用ができるかどうかが大切です。

そして、優れたシステムも使うのは人間であることを弁えておきます。

この本がシステムへの信頼性とそれを構築するマインドセットを磨くために読むべき一冊であることは疑いようがありません。お金を一定額以上稼ぐと別のジャンルに興味が出てくる様子がシモンズ以外の主要人物それぞれに異なる様相で描かれていて面白かったです。

学術的な興味を突き詰めたい人、政治面での影響力を強めていく人、人間関係に幸せを求めて会社を去る人。その中でもシモンズの在り方は一際一貫していました。

どんな領域においても、類まれなる才能を持ってそれを磨き続けたり、世の中に自身の才覚を問うような生き方を貫くと頭ひとつ抜けた存在になるのですね。シモンズが80歳という年齢まで現役を貫いていることは素直にすごいと思います。何十年も続けるという信念があれば、その領域で大成するのは時間の問題です。

多くの人はそこまで長い間ある思いを一貫して持つことが難しい。けれども、覚悟を決めて何十年も打ち込むに値することに出会えたらその人生はかなり幸福です。

自分の知性を試す場を金融市場に求めるというシモンズの生き方は、かなり刺激になりました。

まとめ

再読することで、開発のモチベーションが上がりました。

また、「私がなぜBotに取り組んでいるのか」を再確認することもできました。

自分の知性を試す場として金融市場は素質十分です。

【宿題】

・ベイズ統計学と隠れマルコフモデルの勉強

・機械学習の勉強

・その戦略が直感に反することであっても統計的な優位性があるかどうかを確認する

この調子で今後も学習を進めていきます。