今回は、DeFiのプロジェクトの中でも最も有名・有力なMaker DAO(メイカーダオ)について解説します。

本記事を読むと「仮想通貨やDeFiで稼ぐための土台となる重要な知識」が手に入ります。10分程度で読めます。

是非、最後まで読んでみて下さい。

「DeFiって何?」という方は、以下の記事も参考にして下さい。

→【初心者でも安心!】DeFiの始め方解説【詳しく理解する】

本記事を読むと分かること

- Maker DAO(メイカーダオ)とは何か?

- Maker DAO(メイカーダオ)を使って資産を増やす方法

- Maker DAO(メイカー)を使うメリット・デメリット

- リスクとその対策

- Maker DAO(メイカー)を活用する方法

本記事の主な情報ソース

【公式Webサイト 日本語版】https://makerdao.com/ja/

【公式Webサイト 英語版】https://makerdao.com/en/

【Twitterアカウント】@MakerDAO

【MakerDAOコミュニティポータル】https://makerdao.world/en/

【MakerDAO Protocol Technical Docs】https://docs.makerdao.com

【Oasis Blog】https://blog.oasis.app

【MakerDAOホワイトペーパー日本語版】https://makerdao.com/whitepaper/Dai-Whitepaper-Dec17-ja.pdf

Makerとは何か?

Maker(メイカー)とは、DeFiにおけるDEX(分散型取引所)でありプロジェクトの一つ。

超ざっくり言うと「ビットコインなどの仮想通貨を安定的に運用できるように、DAIという仮想通貨の発行や貸し出しをしているプロジェクト(あるいはエコシステム)」です。

これをイーサリアムというブロックチェーン(ネットワーク)上で実装しているのです。

大元のコンセプトが公開されたのは2015年3月。ルーンクリステンセン「イーサリアム上に構築された究極のステーブルコイン」参照。

Maker DAOでできるのは「DAI(ダイ)という仮想通貨の発行(借入)」です。

Maker DAOを利用することで「ビットコインなどの仮想通貨を預けいれて、DAIという仮想通貨の購入・借入ができる」ようになります。

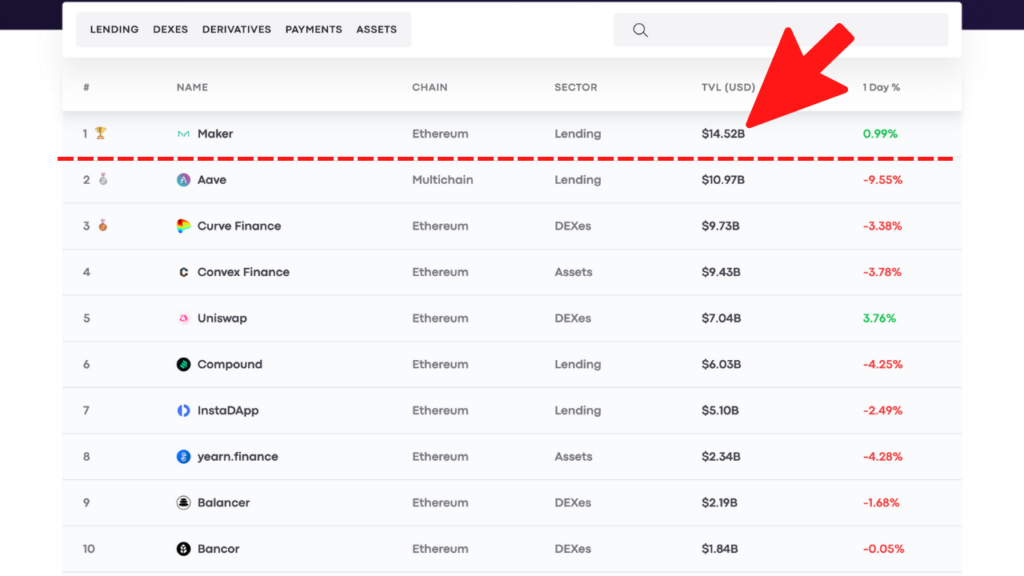

現在、Makerの金庫(Vault)には全てのDEXの中で最も多くの資産が預け入れられています。その総額は140億ドル以上で第1位。(2022年4月)

【参考】https://www.defipulse.com/

なぜ、こんなに人気があるのかというと、仮想通貨を金融資産として安定的に運用したい人達がいるからです。

仮想通貨は値動きが非常に激しいため、それ自体を貸し出したり借り入れたりするときに価格変動で思わぬ損を被ることがあります。

その主な理由は、仮想通貨の価値を安定的に補償してくれるもの(担保)が存在しないから。

そこで開発されたコンセプトが「ステーブルコイン」と呼ばれる種類の仮想通貨です。

仮想通貨にも担保となるものを紐づければ、大きな値動きに晒されず安定した金融資産として運用できるようになるという発想ですね。

Makerは、ビットコインやイーサリアムなどの仮想通貨をDAIというステーブルコインに変えて、安定的に運用する基盤を作っているのです。

【ステーブルコインについての解説は、こちらから】

→【初心者でも分かる!】ステーブルコインって何?【種類・仕組み・運用方法・リスク対策まで徹底解説!】

ひとまずは「価値が変動しにくいタイプの仮想通貨(ステーブルコイン)がある」という理解でOKです。

ここまでのまとめ

- MakerDAO(メイカーダオ)とは、仮想通貨を安定的に運用するためにDAIを使用するプロジェクト(エコシステム)の総称。

- DAIというステーブルコインの発行と利用を促す。

- 全DEXの中で、最も多くの額の仮想通貨が預け入れられている。(2022年4月)

- アイデアの公開は2015年。

- ステーブルコイン利用の実装を最も早く立ち上げたプロジェクト。

DAIを運用する方法

DAIをはじめとしたステーブルコインは、「様々なDEXに貸し出したり預け入れたりして利回りを得る」のがDeFiにおける基本戦略です。

DAIも例外ではありません。

ステーブルコインは安定運用ができるので、法定通貨と同じように利用できるポテンシャルを持っています。

実際に、決済や寄付、ゲームの購入や投資手段の一部としてDAIは運用されています。

また、私自身も仮想通貨の一部をDAIに変えて別のDEXで運用しています。具体的な方法も解説しているので、気になる方は以下の記事を参考にしてみて下さい。

→【徹底解説!】Rose(ローズ)で学ぶDeFi運用ランクアップ【ミドルリスク&ハイリターン】

MakerDAOでできること

MakerDAOの提供するサービスを通して、仮想通貨の運用の幅がグッと広がります。

DAIを入手する主な方法は3つ。

「DAIを購入する」「新たに発行する」「別の仮想通貨と交換する」です。

補足

プログラミングやソフトウェア開発に明るい方は、開発プログラムの支援活動やブロックチェーン開発者のハッカソンに参加して、直接DAIを稼ぐこともできます。

DAIを購入する

「ドルや円などの法定通貨を使用して、DAIを買う」というやり方であれば、Changelly、Coinbase、KRAKENなどの仮想通貨取引所で購入することができます。

「仮想通貨でDAIを購入する」なら、BittrexやCoinbase、KRAKENなどが利用可能です。

しかし、全ての国がサポートされているわけではないので注意が必要です。

※2022年4月現在、KRAKENのサービスは、日本も対象としているようです。

新たに発行する=DAIの発行(借入)

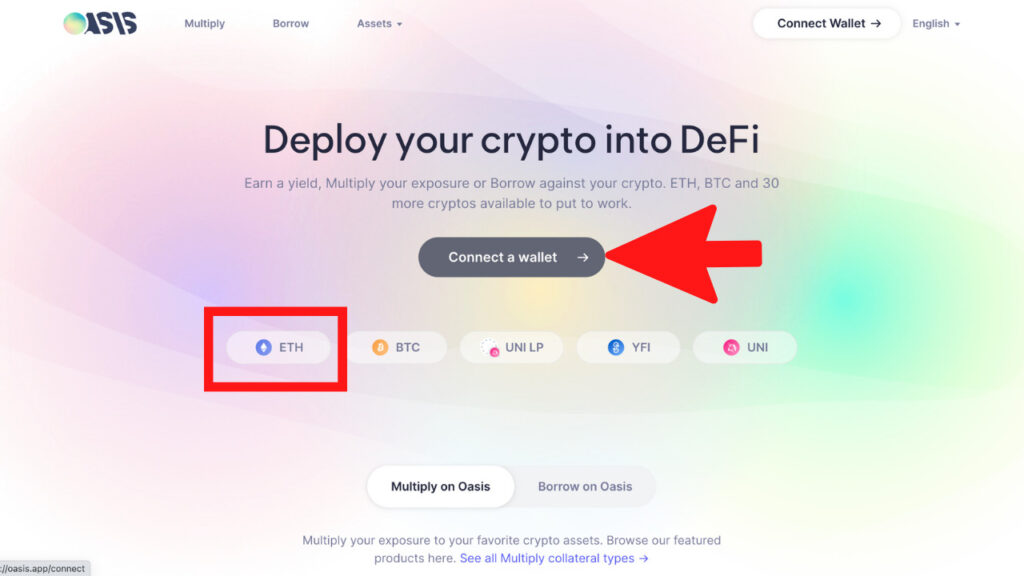

Maker DAOの提供する「Oasis Borrow」というプラットフォームでは、ビットコインなどの仮想通貨を担保にしてステーブルコインであるDAI(ダイ)という仮想通貨を発行(借入)することができます。

Makarを利用してDAIを発行・使用する大まかな流れは以下の通り。

流れ

- ビットコインやイーサリアムなどの仮想通貨をMaker(メイカー)の金庫プログラム(レンディングプロトコル)であるOasis Borrow(オアシス)などに預け入れる

- その仮想通貨を担保にして、DAI(ダイ)を発行する(借りる)

- 別のDEXなどでDAIを運用して利益を上げる。←超重要!

- 「借り入れた分のDAI」と「利息分のDAI」を返済して、預けていた仮想通貨を引き出す。(←必要に応じて)

補足

「借入」という表現は、あまり正確ではありません。私個人としては「発行」という言葉の方が正確であると感じます。後述しますが、「預け入れている資産とDAIの価値を適切に保つための手数料(=Stability Fee)」が発生すると言う認識がより正確な捉え方です。

本記事では、これまでの金融の概念として似ているものという文脈で「発行・借入」という言葉を使っています。

別の仮想通貨と交換する

UniswapやKyberSwapなどのDEXを利用して、別の仮想通貨とDAIを交換することもできます。

手数料がやや高くなるのが難点ですが、手続きを行う手間は最も少なくて済みます。

Uniswapの使い方は以下の記事を参照。

→【手順を解説!】Uniswap(ユニスワップ)で始めるDeFi入門【初心者でも安心】

DAIの入手方法をさらに詳しく知りたい方はこちらから

DAIの特徴・発行の仕組み

ここからは、「DAI自体の特徴」や「DAIの価値が担保される仕組み」を解説します。

特徴

イーサリアムチェーン上で動く

DAIは「イーサリアムチェーンで動く仮想通貨」です。

イーサリアムに準拠しているので堅牢性が高く、セキュリティ面でも安全性が高い部類に入ります。

また、イーサリアムのエコシステムの最も根本に近いレイヤーにあるため、他のプロジェクトの基盤にもなります。

イーサリアムというエコシステム自体が発展すればするほど、DAI自体の利便性も高まるということ。

発展的なDEXが展開されればされるほど、Maker DAOの権威性も自動的に強まっていく構造になっているのです。

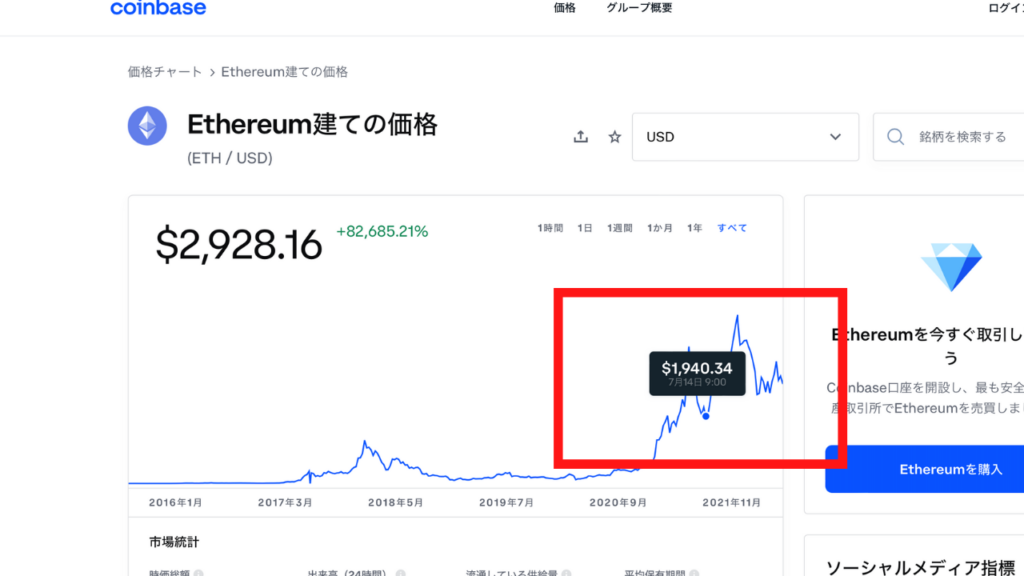

近年、イーサリアムはNFTの真価が認められるとともにその地位を強めてきています。

イーサリアムの可能性を信じられる人にとっては、DAIの利用はかなり合理的な選択と言えます。

1DAI=1ドル(USD)

「1DAI=1USD」となるように設計されています。

DEX(Oasis Borrow)などで、DAI発行に伴う貸付の金利を自動的に調整することで、市場へのDAIの供給量が調整されるようになっているため、価値の変動しにくい仮想通貨としての地位を着実に築き上げてきたという歴史があります。

2018年から現在まで、ほぼ一貫して「1DAI=1USD」というレートを維持してきています。

【参考】https://www.coinbase.com/ja/price/dai

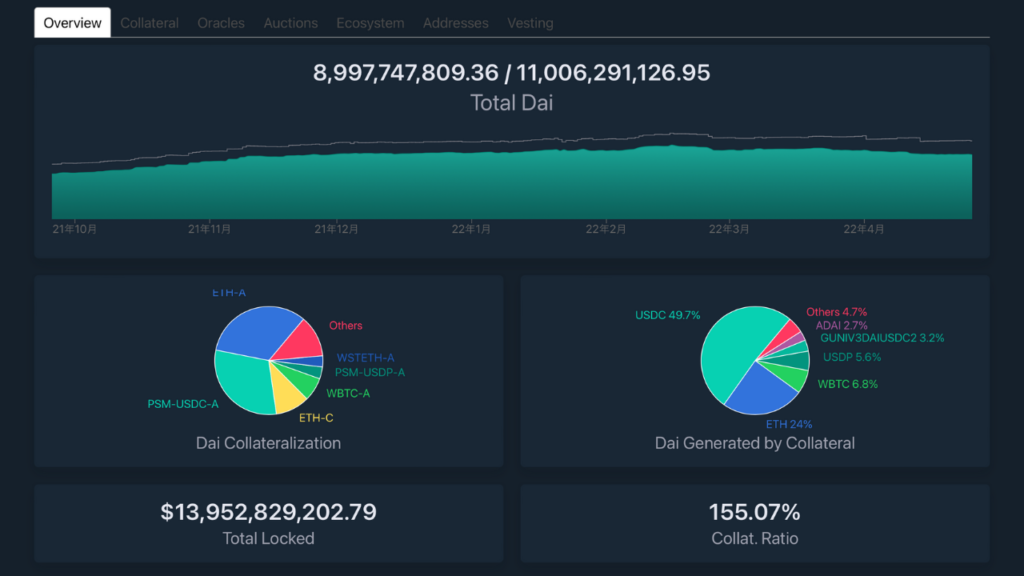

透明性が高い

現在発行されているDAIが何を担保に発行されているのか、その割合は全てDai Statsというサイトで公開されています。

また、このサイトでは、どのDEXで管理されているのかなども概ね分かるようになっています。

つまり、「DAI全体の動向をいつでも誰でも知ることができる」ということ。

これは、ブロックチェーンで管理される資産だからこそできることです。

担保形態がユニーク

DAIの担保は、そのほとんどが仮想通貨です。

そして、DAIを支えるシステム全体がその担保価値を支え合う仕組みになっています。

しかし、DAIの一部は法定通貨での発行も可能であることから純度100%の仮想通貨担保型のステーブルコインではありません。

少しだけ法定通貨にも担保された価値を持っているというのは、DAIのユニークな点です。

発行(借入)の仕組み

超過担保型

DAIを発行する時には、担保となる仮想通貨が必要です。

担保として必要な量は、通常発行されるDAIよりも多くの量で算出されます。

これは、元本割れのリスクを回避する対策です。

DAIを発行するためにはいくつかのプランが用意されています。

大まかに言うと「多くの額の仮想通貨を預け入れているほど、有利に借りられる仕組み」になっています。

後ほど「DAIの発行・借入」の項で具体的に見ていきます。

利息=Stability Fee(安定性料金)

借入を行う際に発生する利息は「Stability Fee(安定性料金)」と呼ばれます。

一般的に、お金を借りるときに発生する金利のようなものというイメージですね。

DAIを安定的に供給するために必要な諸々の措置のために、変動金利性で設定されます。

この金利を決める要因は、仮想通貨の取引量や預入られている資産の総量などによって決まります。

メイカープロトコルのレートモジュールにて、金利の決まる仕組みを詳しく知ることができます。

返済期間が決まっていない

「この日までにDAIを返済しなさい」という期限は決まっていません。

つまり、DAIを発行(借入)したら、自分の好きな期間に渡って運用し続けることが可能ということです。

(もちろん、その間も利息が増えていくわけですが)

自動精算

DAIを発行した場合、担保にしている仮想通貨の価値が不十分だと認識された時には、自動的に精算が行われます。

具体的には、担保にしているビットコインの価値が暴落した時などですね。

と言っても、後から料金が請求されるわけではありません。

貸し出しているDAIの総額に不足する分だけが自動的に預け入れている仮想通貨から差し引かれます。

(もっと正確に言うと、担保としているか躁鬱化の一部が自動的にオークションにかけられて相場よりも安く買われます)

担保に充分な額の基準は、自動的に算出されるようになっています。

DAIを発行する時点で、その発行量に見合った量の仮想通貨を預け入れることを請求される仕組みになっているのです。

↓他のレンディング系DEXと精算リスクを比較した記事(超有益です)

DAIを入手する方法・手順

代表的な方法を2種類紹介します。

DAIの発行・借入をする

Oasisを使って新たにDAIを発行する方法です。

数百万円〜数千万円単位で運用できる人は、検討の余地あり。

準備するもの

イーサリアム系の仮想通貨のウォレット(メタマスクなど)、PC、ネット環境、担保となる仮想通貨

「Connnect wallet」をクリックして、ウォレットを接続→「ETH」を選択。

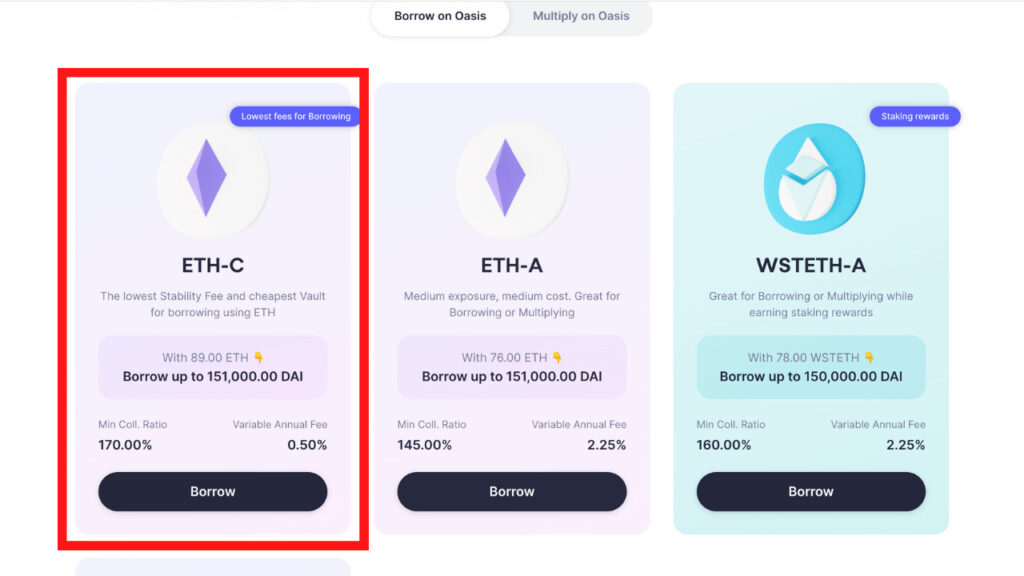

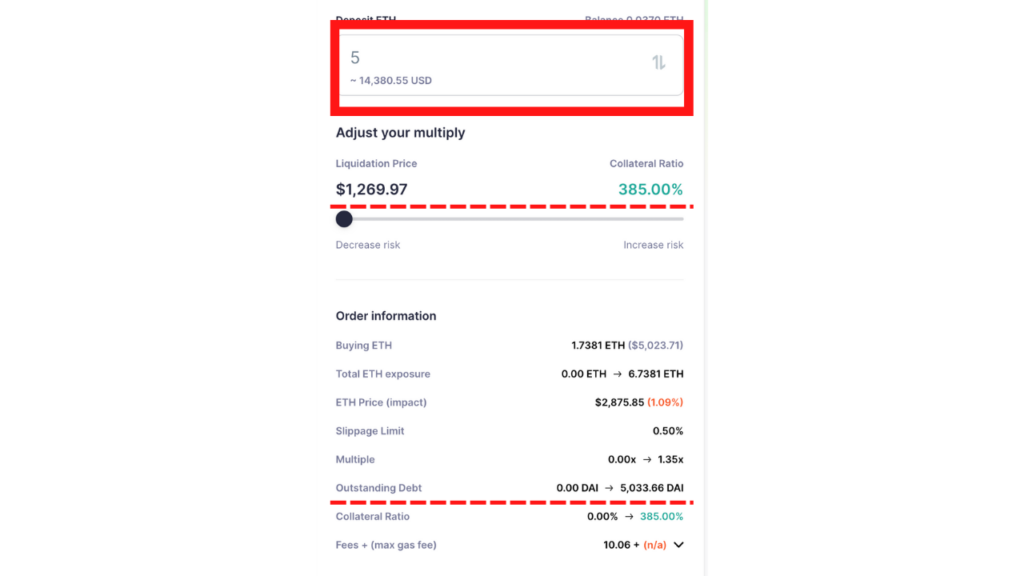

今回は「ETH-C」という借り入れプランで、5,000DAIを発行したい場合を見ていきます。

ETH-Cを選択。

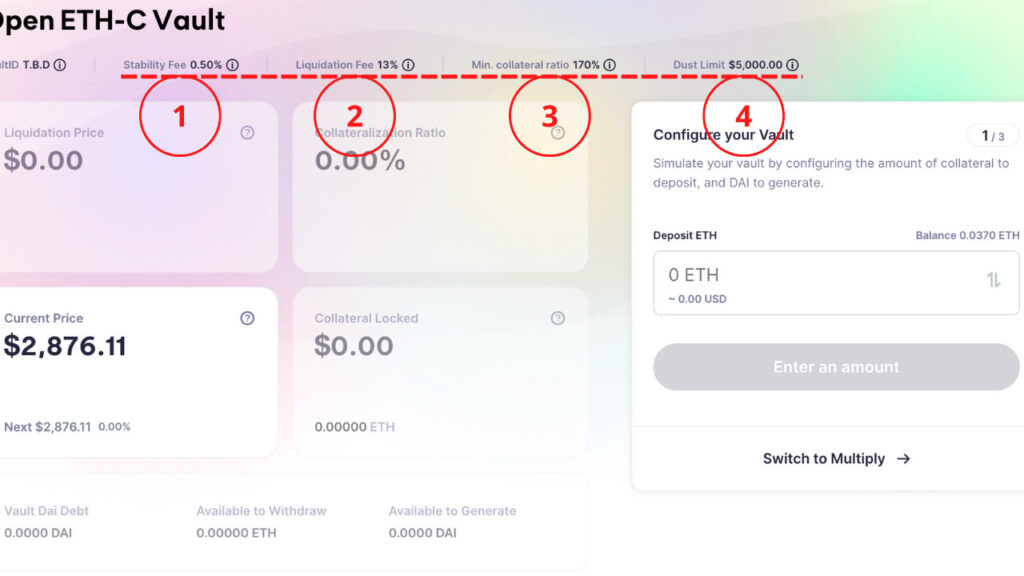

まず、注目すべきは赤線の部分。①〜④の意味を見ていきましょう。

①Sta Fee

Stability Fee=「安定料金」。DAIを返済する時にかかる手数料。DAIで支払います。

②Liq Fee

Liquidation Fee=「精算手数料」。精算が発生した場合、追加で支払う手数料。DAIで支払います。

③Min col ratio

Minimum collateral ratio=「最小担保比率(精算比率)」。預け入れている資産の価値が貸し出しているDAIに対して「このラインを下回ったら精算が発生する」という基準。

④Dust Limit

発行しなければならないDAIの最低量。「このプランを使うなら最低でもこれだけのDAIは発行する必要がある」というデッドライン。

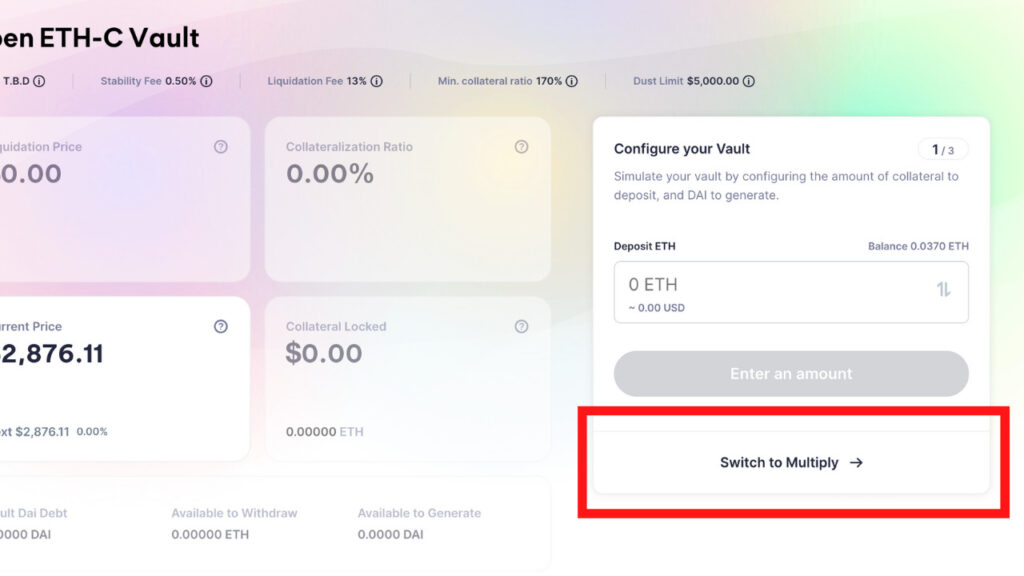

具体的な数値をシミュレートしたい時は「Switch to Multiply」をクリック。

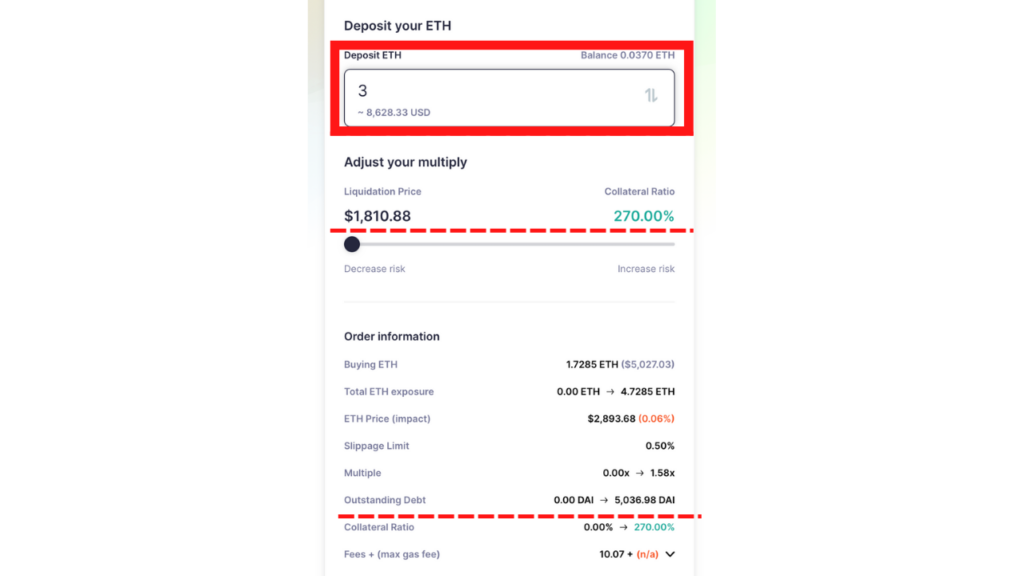

例えば、「LiqFee=270%で5,000DAIを発行する」ためには、3ETH必要です。

Liquidation Price(精算ライン)は、1ETH=1,810ドル。ちょっとリスキーだと感じるので、、、

「LiqFee=365%で5,000DAIを発行する」に変更。Liquidation Price(精算ライン)は、1ETH=MA1,269ドル。

このパラメータ設定だと、5ETHが必要です。

後は、数値を確認して決済に進めばOK!

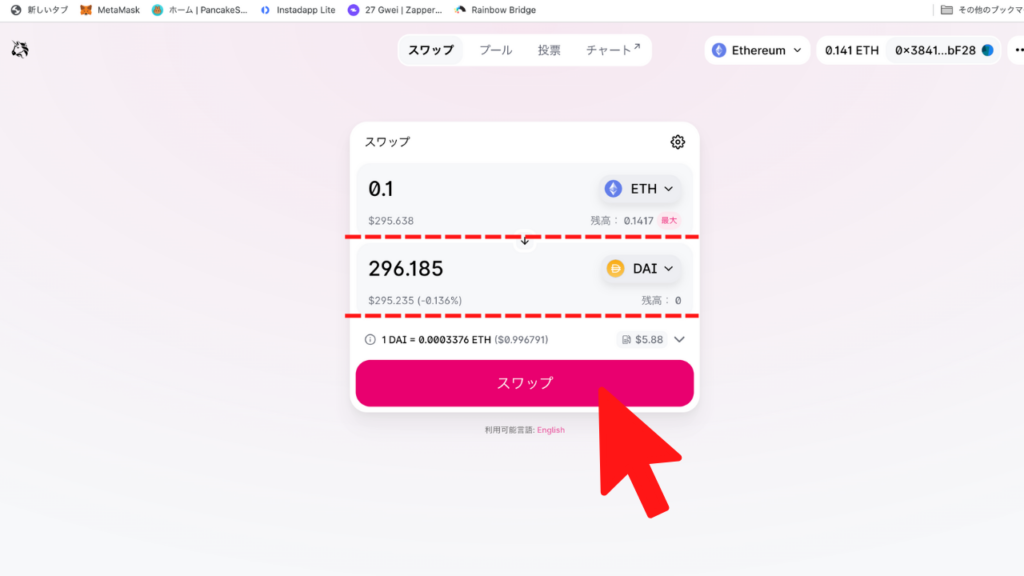

DEXでスワップする

ユニスワップなどのDEXで、DAIを交換して手に入れる方法。

数万円単位からDAIを使ってみたいという方は、こちらの方法が現実的です。

ユニスワップを使って、DAIを入手しましょう。

ユニスワップの使い方はこちらの記事を参考にして下さい。

0.1ETHを約300ドル相当のDAIにスワップ。

※手続きの手数料としてETHが必要になるので、全部使ってしまわないように注意!

DAIを使うメリット・デメリット

メリット

仮想通貨を決済に使える

実際にさまざまな決済に使うことができます。

米ドルと同じ価値を持つように設計されているので、信頼性が高くDAIをサービスや商品購入用の通貨として認められているケースもあります。

このサービスが広がることによって、個人や企業が銀行口座を持たなくても資産を運用できるようになったり、国を超えた通貨での決済が可能になったりします。

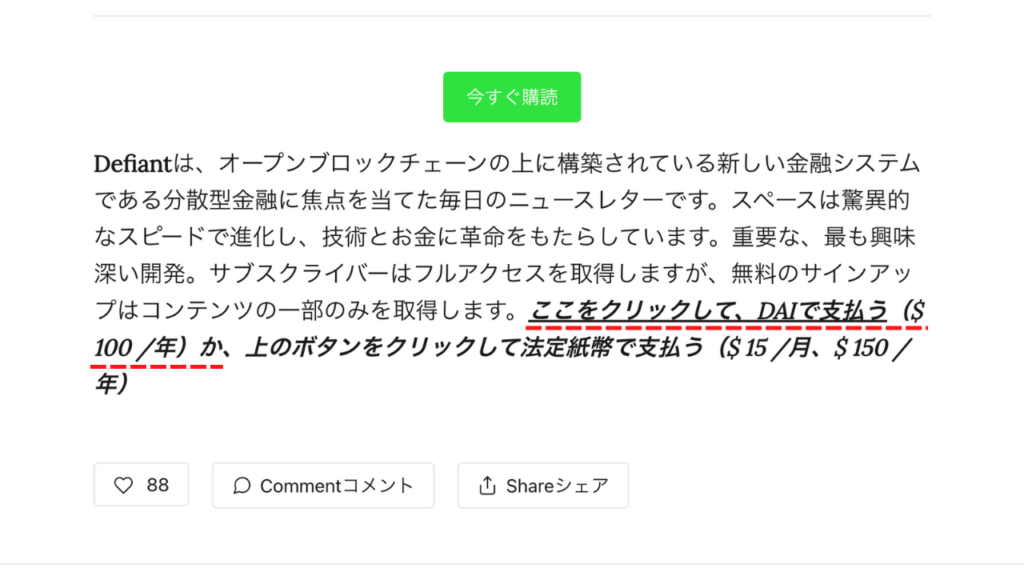

【DAIで支払いできる例】

↓私が購読しているニュースレター「The Defiant」DAIで決済すると50ドルお得です!

価値が安定している

価格変動の激しい仮想通貨の世界ですが、DAIはその値動きにさらされにくい特性を持ちます。

そのため、安定した運用が可能になり様々なDeFプロトコル開発のきっかけになります。

つまり、DAIの流通量が増えるほど、DeFiに流れこむお金が増えるということです。

また、ブロックチェーン上で価値が担保されるため、法定通貨の値動きに対するリスクヘッジとしても一定の価値を持ちます。

様々なプロジェクトで運用できる

実際に、DAIを始めたとしたステーブルコインを活用したDEXは数多くあります。

以下の記事では、DAIを運用して高利回りを実現するDEXの使い方を紹介しているので参考にしてみて下さい。

【徹底解説!】Instadapp Lite(インスタダップ ライト)で始めるDeFiステーキング【ローリスク&ミドルリターン】

↑記事ではETHを使っていますが、DAIでの運用も可能。積立投資的に運用したい方におすすめ。

【徹底解説!】Rose(ローズ)で学ぶDeFi運用ランクアップ【ミドルリスク&ハイリターン】

↑ステーブルコイン特化型のDEX。ちょっとややこしい操作は必要ですが、それに見合った高い利回りが魅力。

デメリット

大きな値上がりはしない

ステーブルコインという特性上、DAI自体が大きな値動きをすることはありません。

あくまで、他の場での活用を考えた上でDAIを入手するということが基本です。

そのため、これからの大きな成長可能性を持つ仮想通貨に期待できるのなら、それらを直接運用した方が高い利回りを得られる可能性があります。

担保通貨の暴落

DAIの担保となるビットコインやイーサなどの価値が暴落すれば、DAIはその価値を維持することが難しくなります。

そのため、ビットコインやイーサの値動きについては定期的なチェックが必要です。

非常に値崩れしにくい構造になっているとはいえ、仮想通貨の歴史は法的通貨と比べるとまだまだ出来上がったばかり。

何が原因で値崩れを起こすか分かりません。

法制度の整備も追いついていないので、金融庁の出す情報にも敏感である必要があります。

リスクとその対策

DeFi特有のリスクとその対策については、こちらの記事を参考にして下さい。

→ 【徹底解説!】Instadapp Lite(インスタダップ ライト)で始めるDeFiステーキング【ローリスク&ミドルリターン】

ここでは、MakerDAOおよびDAIのリスクとその対策をまとめていきます。

自動精算の可能性

Oasis BorrowでDAIを発行する時に、最も気を付けておくべきことの一つ。

自動精算のラインを適切に設定する必要があります。

例えば、ETHを担保とした場合は、過去の最低ラインをチェックして「これをやや下回っても良い」くらいの設定にするのが良いでしょう。

DAI発行の手順で示したときに「Liquidation Price(精算ライン)が、1ETH=1,810ドルは、ややリスキー」と評価したのは、このような理由からです。

そもそもDAIで運用する必要があるのか

「そもそも、DAIで運用することが自分のやりたいことと合っているかどうか」を考えることは、非常に重要です。

これは、ステーブルコイン全般の運用にも当てはまることです。

DAIを発行するのには、一定額の仮想通貨を預け入れる必要があります。

例では、5ETHを担保に5,000DAIを発行した場合、当然ですが実際に運用できるのは5,000DAI分の金額です。

安定性と引き換えに、動かせる総額は減ります。

また、DAIを運用する先のDEXの利回りが高かったとしても、DAI発行の担保にした仮想通貨を直接運用した方が実質的に高い利回りを得られるというケースもあります。

DAIの運用は、守りの戦略的な意味合いもあります。

「資産の一部を安定的に運用することで、セーフティネットを作っておく」という使い方が一般的で、ポートフォリオのリスク分散という側面が強いように感じます。

表面的な利回りに惑わされることなく、DAIで運用する目的をきちんと定めた上で運用しましょう。

補足

合理的に考えると、多額のビットコインやイーサリアムなどの仮想通貨を長期保有するのであれば、その一部はDAI発行用に使う方がリスク分散になって良いです。これは、資産の総量によるので一概にこれという正解はありません。資産の一部を安定的な運用方法に回しておけば、値動きに伴うストレスや資産の一部が何らかの理由で牛割れてしまっても大丈夫だという安心感を得ることができます。

加えて、私自身は新しいプロジェクトが出てきた時に「実際に触ってみて使い心地を確かめる派」なので、一定額のDAIは常にキープしています。

まとめ

MakerDAOとDAIについてまとめました。仮想通貨の運用に安定性をもたらしたプロジェクトについて理解が深まったのなら幸いです。

本記事のおさらい

- MakerDAO(メイカーダオ)とは、仮想通貨を安定的に運用するためのプロジェクトの総称。

- ステーブルコイン・DAI(ダイ)の発行を促す。

- DAIは、ステーブルコインの代表格。

- イーサリアムのネットワーク上で動いている。

- 現代段階で、MakerDAO(メイカーダオ)のプロトコル(≒金庫)には、140億ドル以上の仮想通貨が預け入れられていて、全DEX中第1位。(2022年4月)

- Oasis BorrowでDAIの発行(借入)ができる。

- DAIを扱うDEXは、数多く存在する。

- 表面上の利回りに惑わされず、わざわざDAIで運用する必要があるのかを考える必要がある。