今回は、DeFiのプロジェクトの中でも最も有名・有力なプロジェクトの一つであるCurve Finance(カーブファイナンス)について解説します。(※以下、Curve と表記)

本記事を読むと「仮想通貨やDeFiで稼ぐための土台となる重要な知識」が手に入ります。

是非、最後まで読んでみて下さい。

「DeFiって何?」という方は、以下の記事も参考にして下さい。

→【初心者でも安心!】DeFiの始め方解説【詳しく理解する】

本記事を読むと分かること

- Curve (カーブ)とは何か?

- Curve (カーブ)の使い方・手順

- Curve (カーブ)を使って資産を増やす方法

- Curve (カーブ)のメリット・デメリット

- リスクとその対策

参考にした情報ソース

【Welcome to Curve Finance】https://resources.curve.fi

【Procotol Overview Cuve1.0.0 documetation】https://curve.readthedocs.io

Curve (カーブ)とは何か?

Curve(カーブ)とは、DeFiにおけるDEX(分散型取引所)の一つ。

【公式サイト】https://curve.fi/

主にと「ステーブルコインの交換」と「仮想通貨の預け入れ(流動性の提供)」ができます。

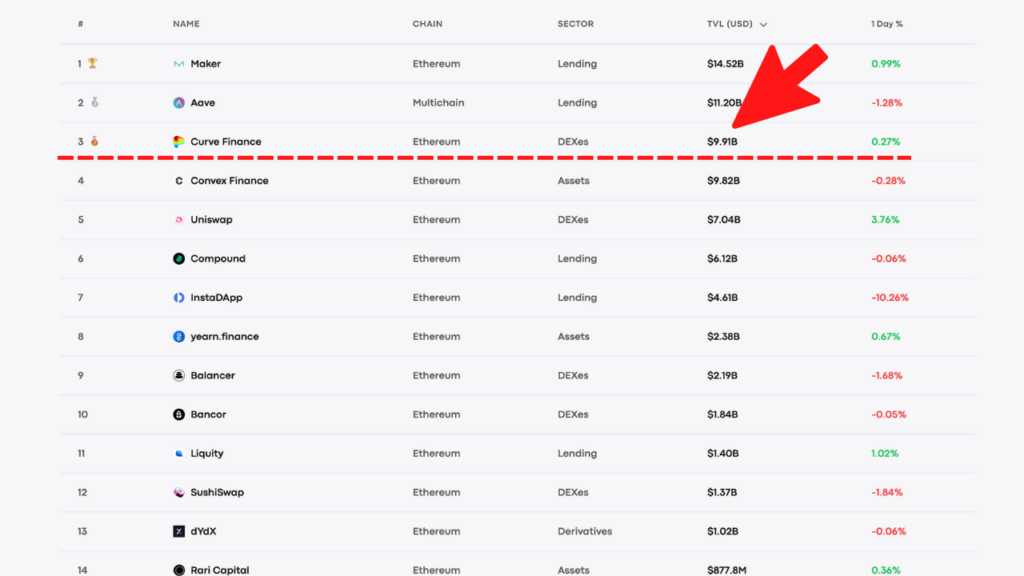

現在、Curveの金庫には90億ドル以上の仮想通貨が預け入れられています。

これは全DEXの中で第3位。(2022年4月)

【参考】https://www.defipulse.com/

Curve(カーブ)でできること

ステーブルコインの交換

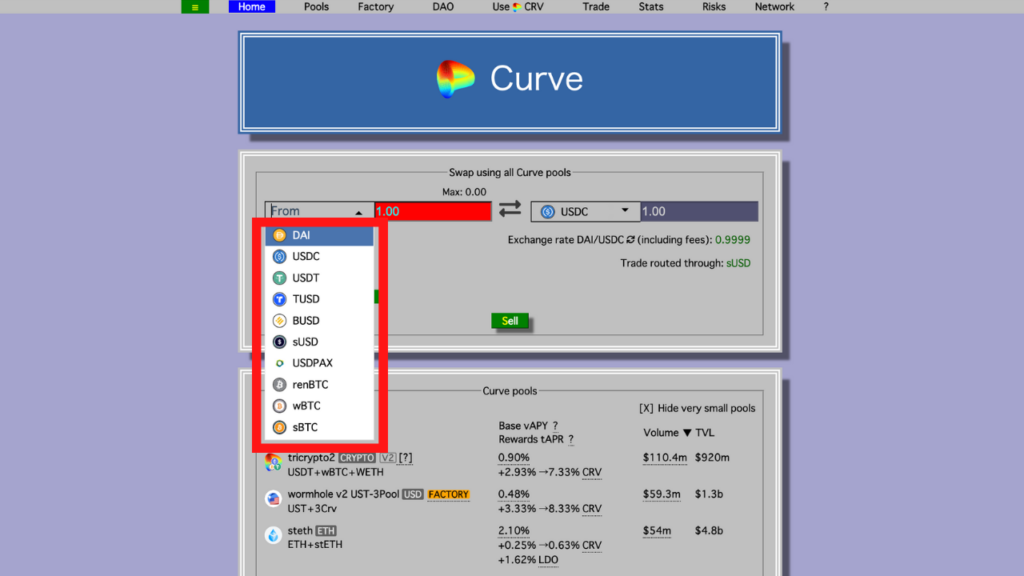

Curveでは、ステーブルコインの交換ができます。

対応している仮想通貨は、DAI、USDC、TUSD、USDT、BUSD、sUSD、USDPAX、renBTC、wBTC、sBTCの10種類。

他のDEXでもステーブルコインの交換自体はできるのですが、手数料が割高になってしまいます。

しかし、Curveを利用するとかなり低い手数料でステーブルコインの交換が可能です。

ステーブルコインとは?

法定通貨や不動産などの何らかの担保があって、価格の変動が起こりにくい設計になっている仮想通貨のこと。(値崩れがしにくいアルゴリズムの場合もある)

一般的な仮想通貨と違い、値動きが少ないので安定して運用しやすい。代表的なものにDAI、USDC、USDT、TUSDなどがある。

【ステーブルコインについて学びたい方はこちらから】

→【初心者でも分かる!】ステーブルコインって何?【種類・仕組み・運用方法・リスク対策まで徹底解説!】

【DAIについて学びたいからはこちらから】

どうして、ステーブルコインの交換が必要なのかというと「DEXによってステーブルコイン運用の利回りが異なるから」です。

例えば、USDCを持っている人が、DAIを利用した高利回りのプロジェクトを発見したとします。

そこで、Curveを使って手持ちのUSDCをDAIに交換するのです。

【DAIを利用した高利回りプロジェクトの一例はこちらを参照】

普通、投資家たちは「より高利回りの運用がしたい」と考えます。

仮想通貨の交換に少なからぬ手数料がかかるという問題をCurveが解決したことで、ステーブルコインの市場がこれまで以上に活気付くことになりました。

仮想通貨の預け入れ(流動性の提供)

シンプルに 「Curve=仮想通貨の銀行」というイメージをもってもらえばOKです。

しかし、ただ預け入れているのとは少し違います。

Curveの中にはPoolsと呼ばれる場所があります。

そこには、様々な仮想通貨が2、3種類のペアやグループを作って預け入れられています。これらのペア・グループのことをPool(プール)と言います。

Curve(あるいは Curveに関連したDEX)の利用者は、このプールから仮想通貨を引き出します。

例えば、「DAI&USDC」のプールにDAIを預け入れて、それと同じ価値のUSDCを引き出すなど。

つまり、プールに仮想通貨を預け入れることで、他に人が仮想通貨を使いやすくしているということになります。

お金を預け入れるという行為が、別の場所でお金の流れを生み出しているのですね。

そのため、「プールに資金を預け入れる」ことを「流動性を提供する」と言うのです。

Curveに預けている間は、仮想通貨の種類と量に応じて利子がもらえます。

後で詳しく書きますが「Curveに預け入れられている仮想通貨の一部は、他のDEXで運用」されています。

CRVトークンのステーキング

CRVとは「Curveが発行するガバナンストークン」です。

ガバナンストークンとは、そのDEXの運営に関わる権利証明のようなもの。

ざっくり言うと、このガバナンストークンを多く所持していると、DEXの運営に関わる意思決定を通しやすくなるということ。

Curveでは、このCRVトークンを一定期間Curveの金庫にロックして利回りを得ること(ステーキング)もできます。

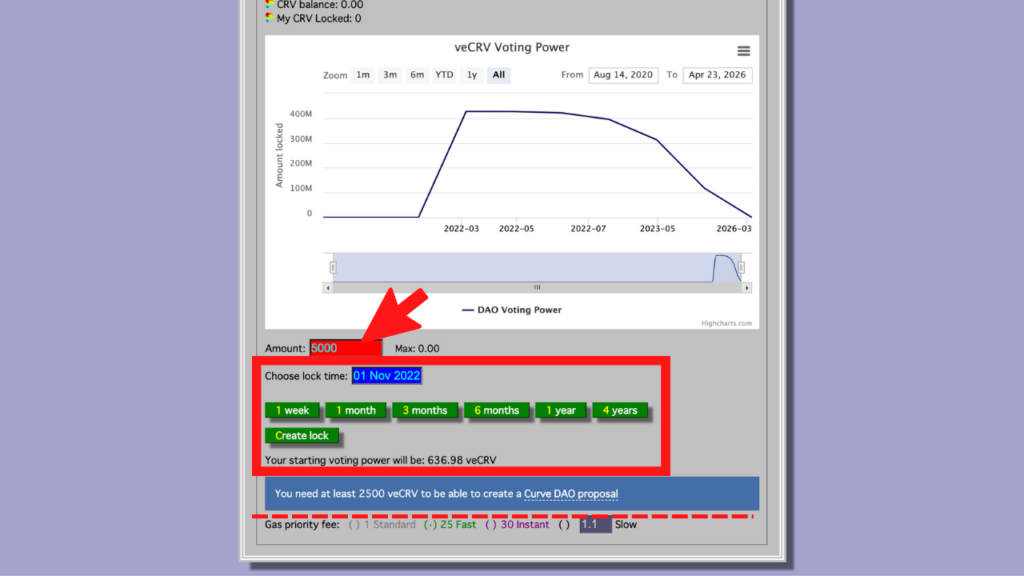

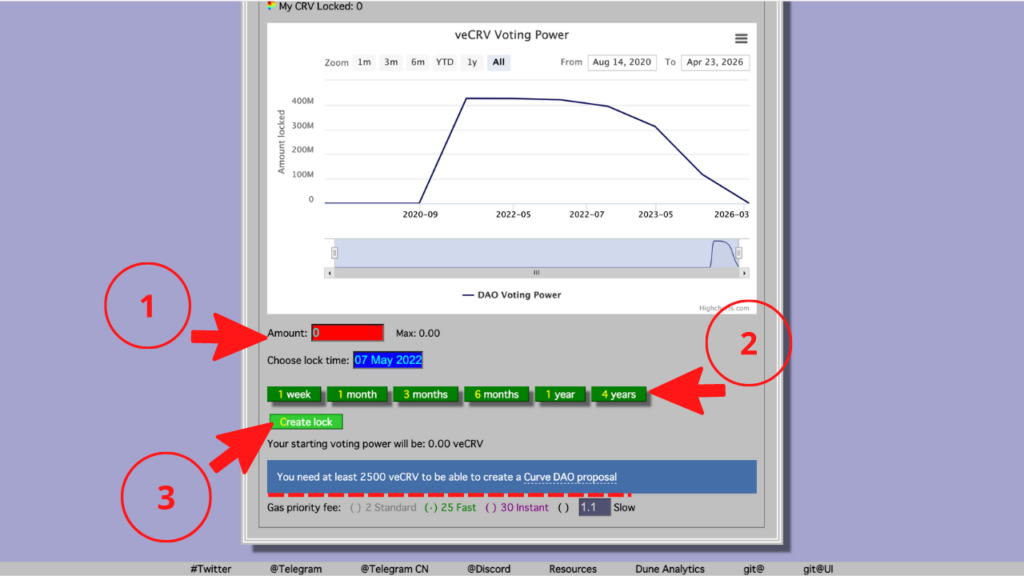

↓これが「CRVトークンのステーキング画面」です。

預け入れる量・期間を設定できます。最低でも1週間はロック期間があります。

また、預け入れなければならない最低限度額も設定されています。

それなりにまとまった量のCRVトークンが必要ということです。

【ステーキングについて詳しく知りたい方は、こちらから】

【徹底解説!】暗号資産のステーキングと始め方【初心者でも安心】

【徹底解説!】Instadapp Lite(インスタダップ ライト)で始めるDeFiステーキング【ローリスク&ミドルリターン】

Curve(カーブ)の特徴・仕組み

ステーブルコインの交換に特化している

ステーブルコイン同士の交換が格安でできる。

Curveの強みは、この1点に集約されます。

ステーブルコインは、価格が安定しています。

法定通貨のように決済手段として用いることができるので、決済手段として一定の需要があります。

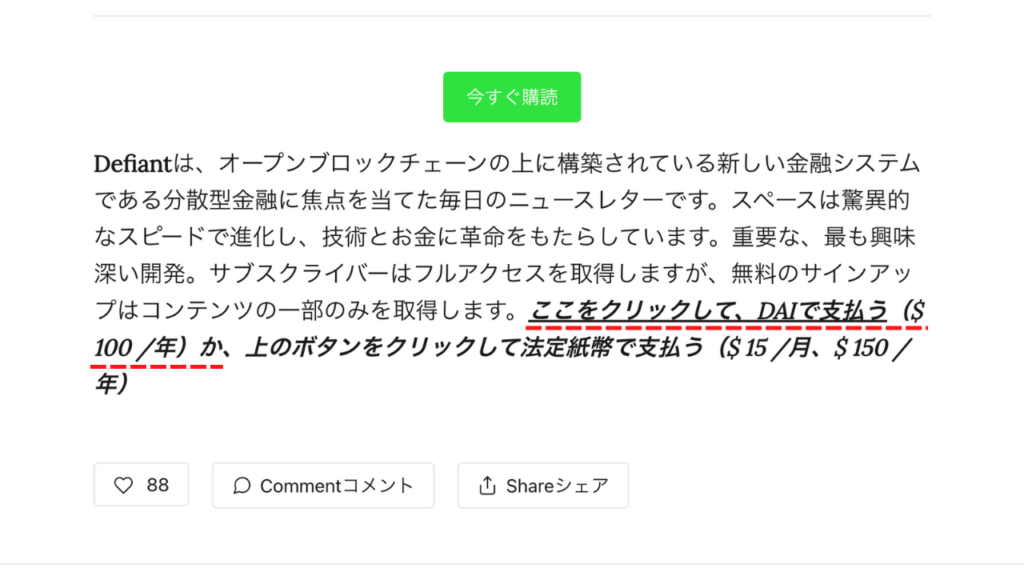

↓例えば、TheDifiantというニュースレターは、購読料をステーブルコインDAIで支払うことができます。

現実的に使える仮想通貨を流通させる土台を作ったCurveは、その安定性の高さ故に他のDEXに資金を流通させることもできるのです。

つまり、CurveはDeFiという経済システムの根幹に近い部分に位置する存在なのです。

他のDEXと深く結びついている

CurveがDeFiの根幹に位置するもう一つの理由は、他のネットワークにも対応しているからです。

他のチェーン上に存在する仮想通貨も扱えるようになったことで、Curveの有用性はさらに高まりました。

補足

仮想通貨は、ブロックチェーン上に存在するプログラム。そのため、本来であれば、別のネットワーク(チェーン)上でのやり取りはできません。(国をまたいでお金のやり取りができないような状態をイメージすると良いかもしれません)。

Curveがローンチされてから、そのプログラムを改良して様々な活用方法が開発されたため、Curve自体の有用性も自然と高まることになりました。

もう少し正確に言うと「他のDEXがCurveの機能に対応した」という流れがあります。この辺りのことを完全に説明しようとすると「ハードフォーク」「ブリッジ」「マルチチェーン」「クロスチェーン」などの理解が必要になるので、別記事にてまとめます。

資金の提供

CurveのPoolの中には、他のDEX用のPoolも存在します。

これを「貸出プール」と呼びます。

代表的なものでは、コンパウンドプール、アーベプールなどがあります。

Compound(コンパウンド)やAAVE(アーベ)などは、かなり大きな規模のDEXです。

そのDEXの流動性の一部を、Curveが担っているということです。

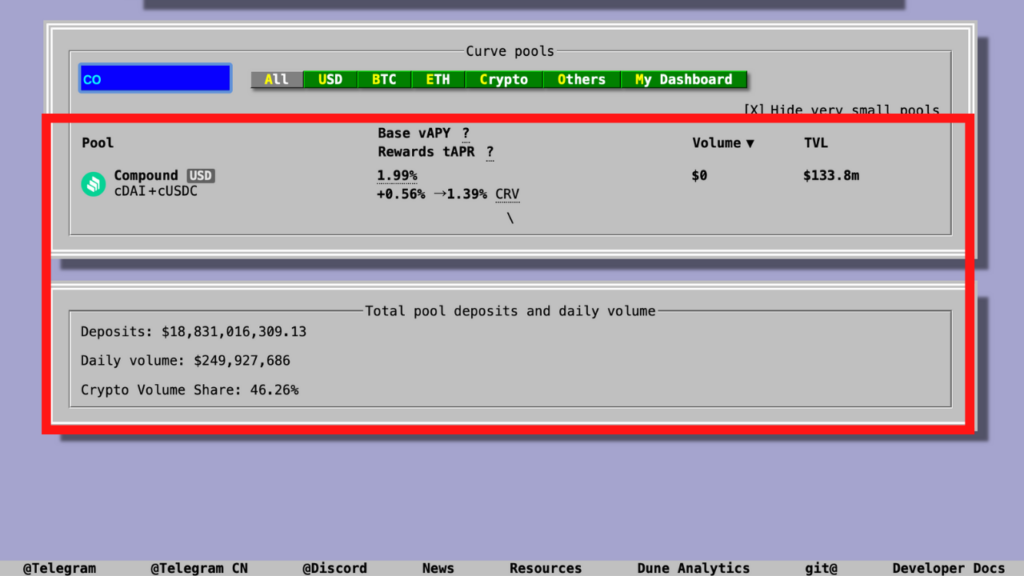

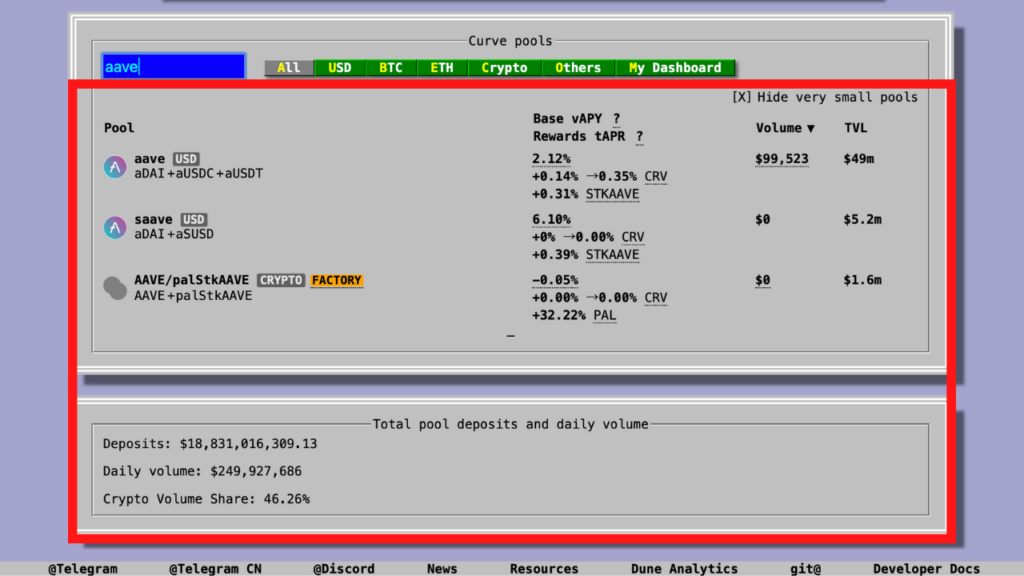

↓Curve内の「コンパウンド用」のプール。

↓Curve内の「アーベ用」のプール。仮想通貨のペア・グループに応じて複数存在します。

【他のDEXの理解を深めたい方は、こちらから】

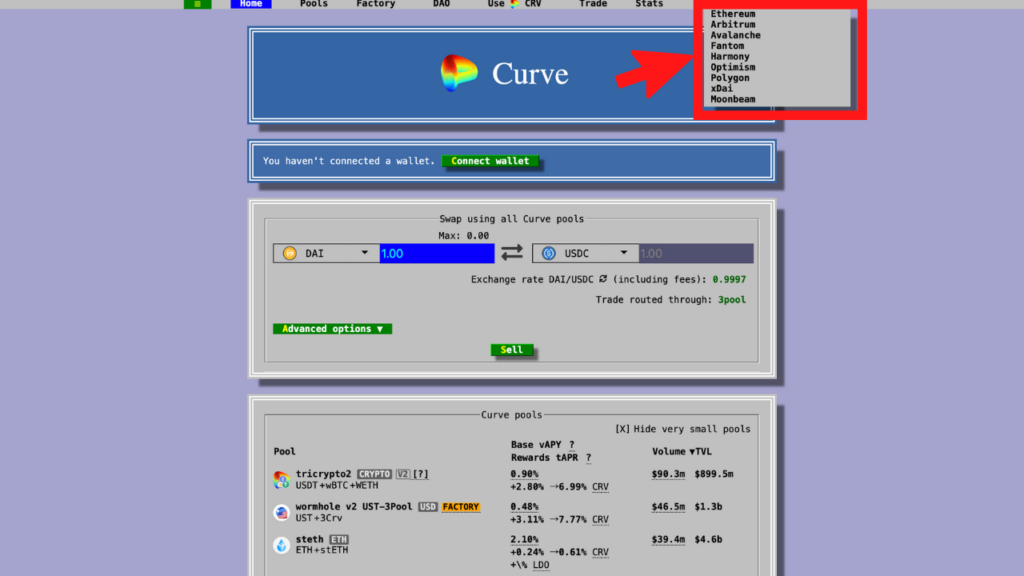

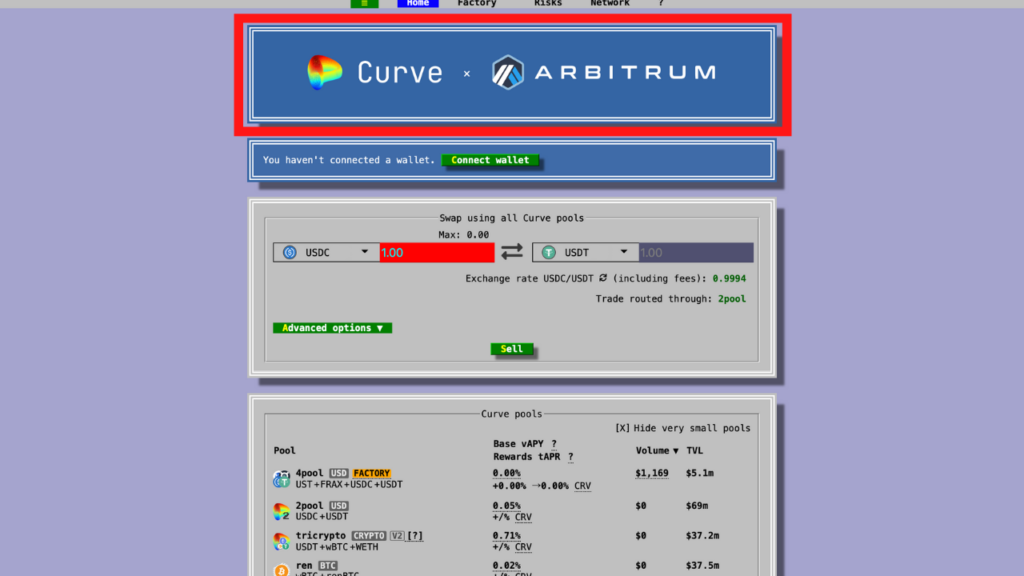

マルチチェーン対応

「ブリッジ」と呼ばれる手順を踏むことで、Curveの機能をイーサリアム以外のネットワーク上で使うことができます。

これらのチェーンを「サイドチェーン」と言います。

サイドチェーン上で手続きを行うことで、さらに手数料を安くできたり高速で手続きができたりします。

対応しているチェーンは、Arbitrum、Avalanche、Fantom、Harmony、Optimism、Polygon、xDdai、Moonbeam。

↓【Arubitrumチェーンを選択した場合】

【参考】「マルチチェーンの理解」https://resources.curve.fi/base-features-1/understanding-multichain

Curve (カーブ)の使い方

準備:ウォレットを接続する

準備するもの

PC、仮想通貨用のウォレット、交換するための仮想通貨

【ウォレットアカウントの作り方はこちらから・メタマスクを例に解説しています】

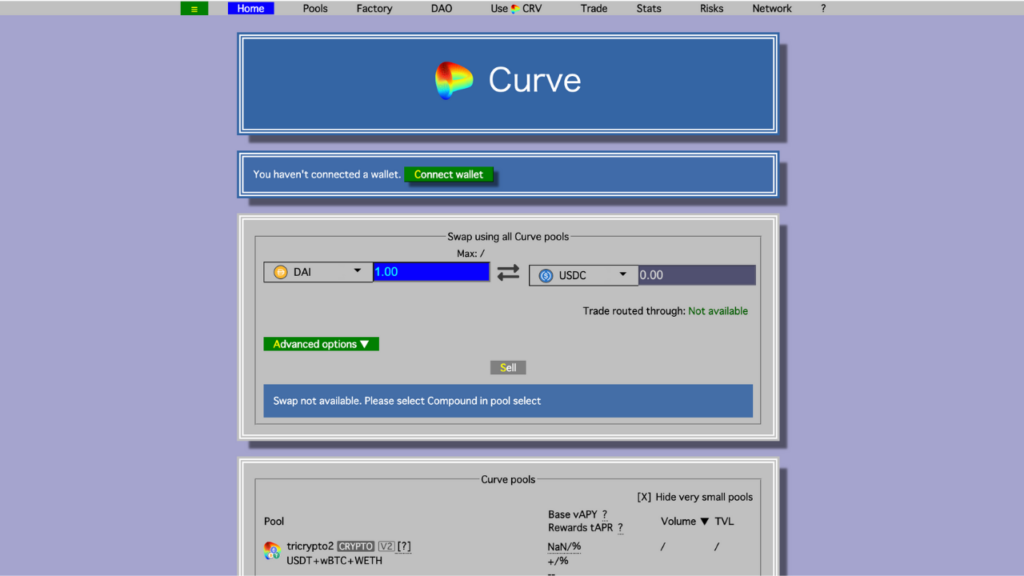

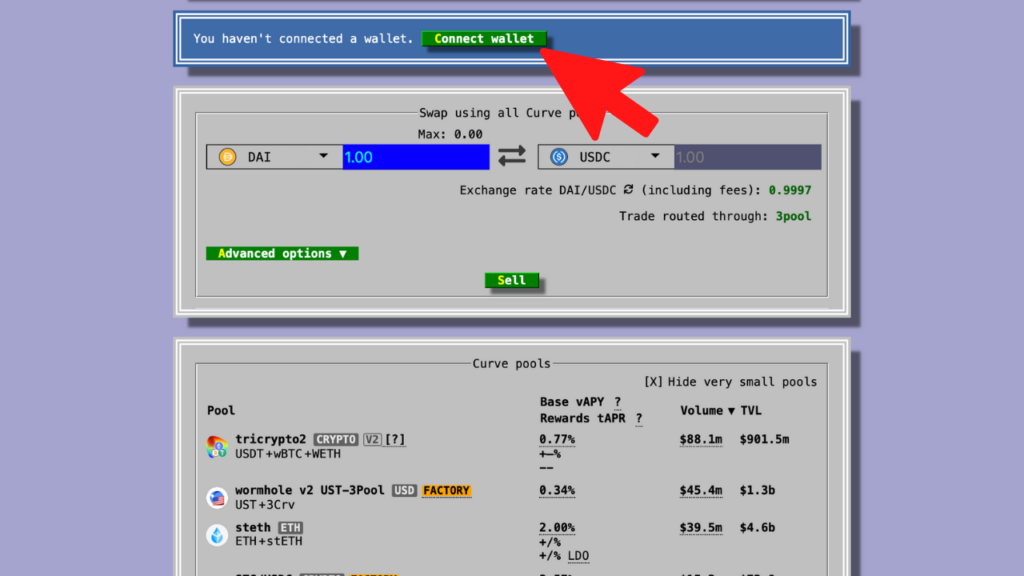

「Connect wallet」を選択。

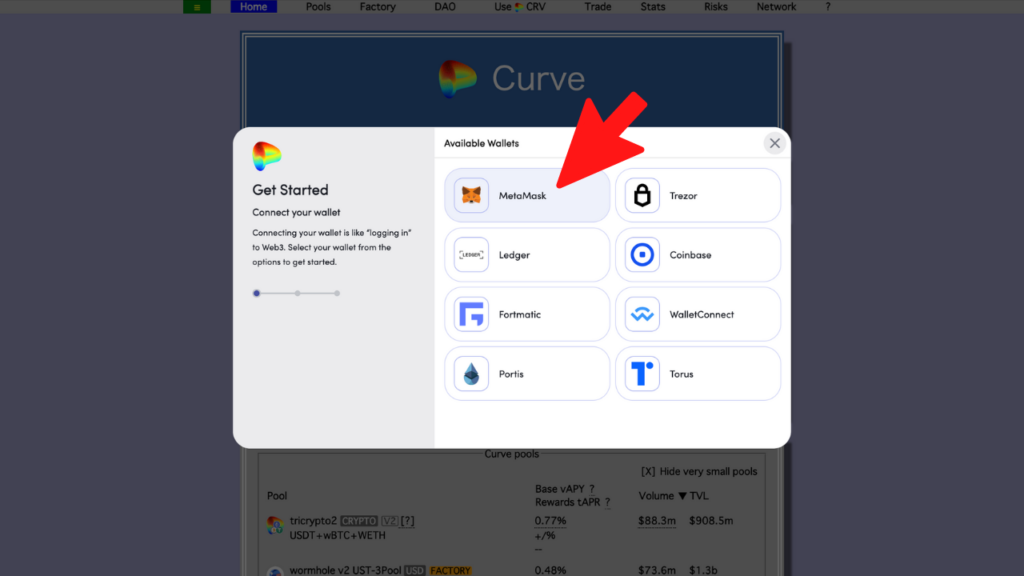

接続するウォレットを選択。今回は、メタマスクを選びます。

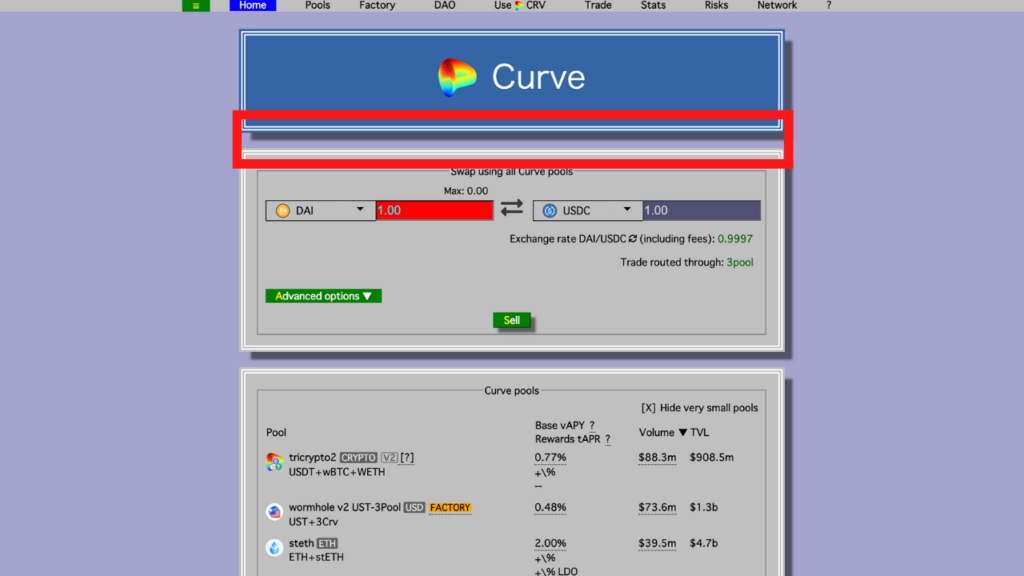

先ほどまで表示されていた「Connect wallet」の欄が消えていれば、接続完了です。

ステーブルコインの交換

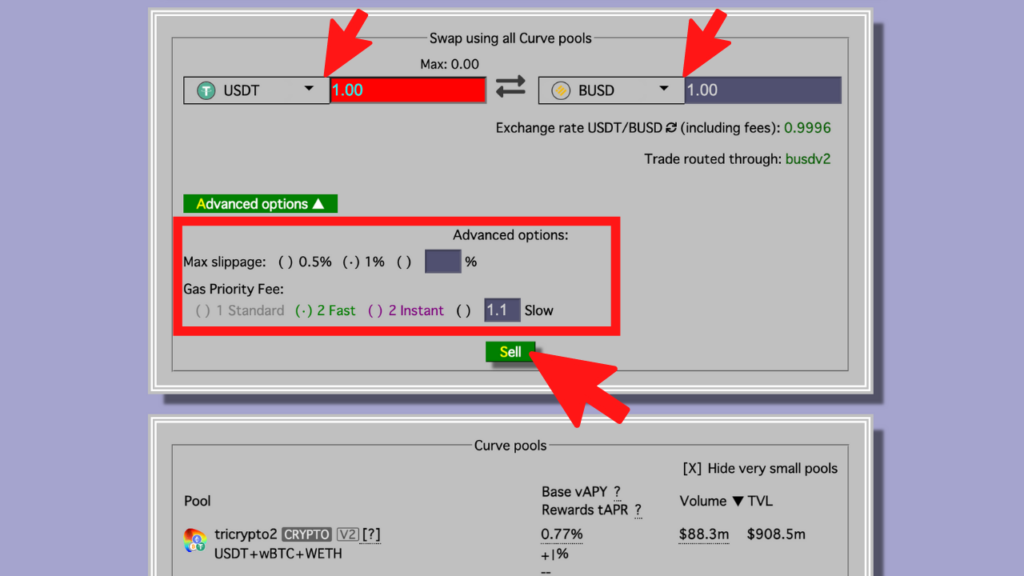

左側に手持ちのステーブルコインの種類と量を入力→右側に交換したいステーブルコインの種類を選択(数値は自動的に算出される)。

入力に間違いがないことを確認して「Sell」をクリック。

補足

「Advanced options」をクリックすると、手数料や処理の速度を調整するための設定もできます。

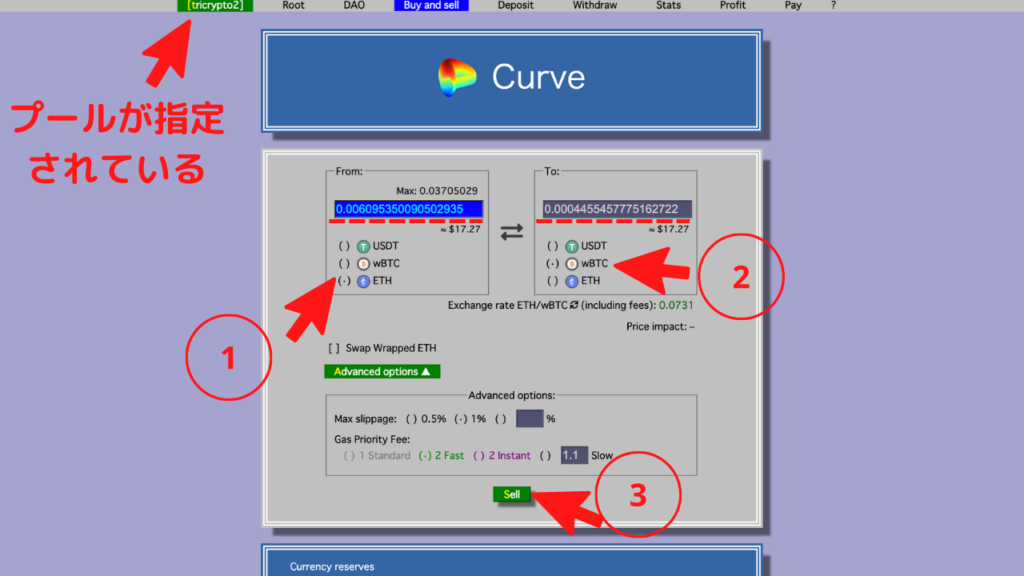

プールを指定した交換

特定のプールを指定して、仮想通貨の交換をすることもできます。

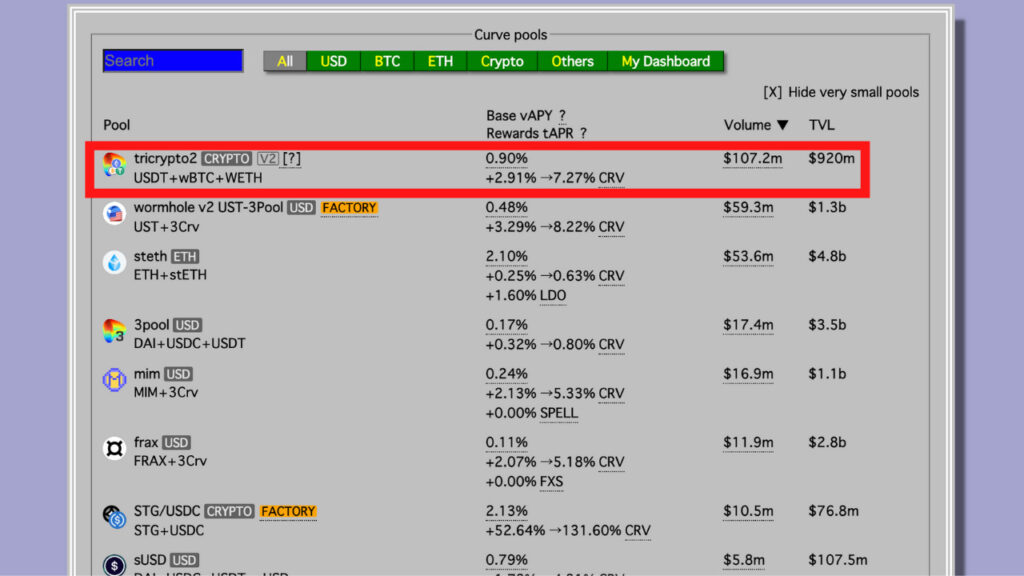

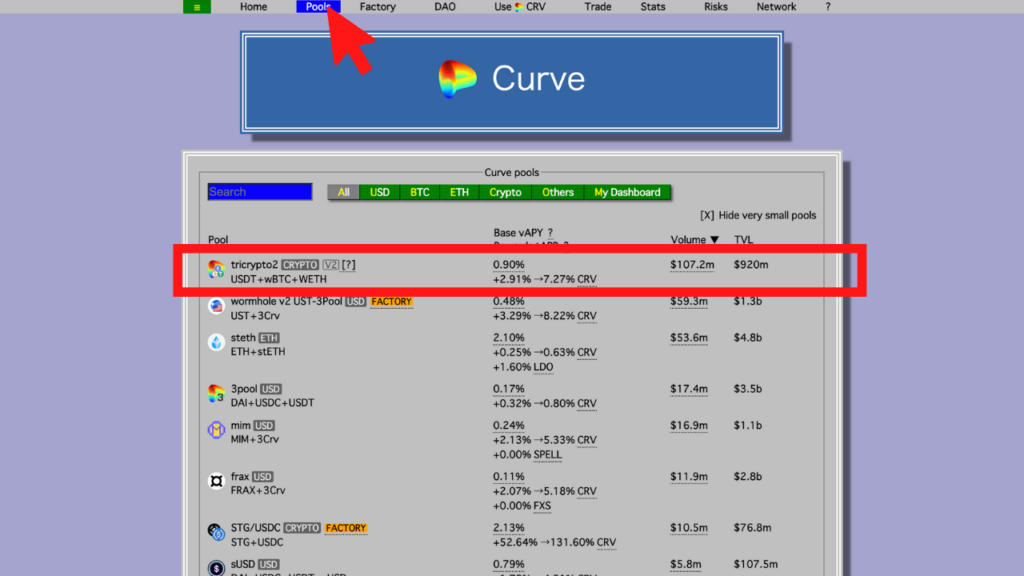

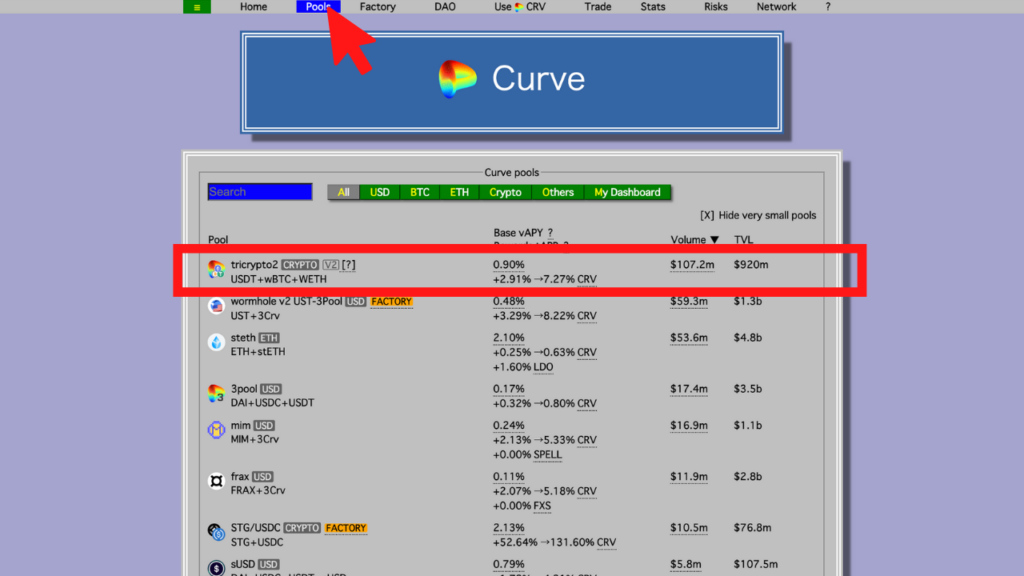

Poolsを選択→交換に使いたいPoolをクリック。(ここでは「tricrypto2」を選択しています)

①交換元の仮想通貨と量を選択→②交換先の仮想通貨を選択→③「Sell」をクリック。

流動性の提供

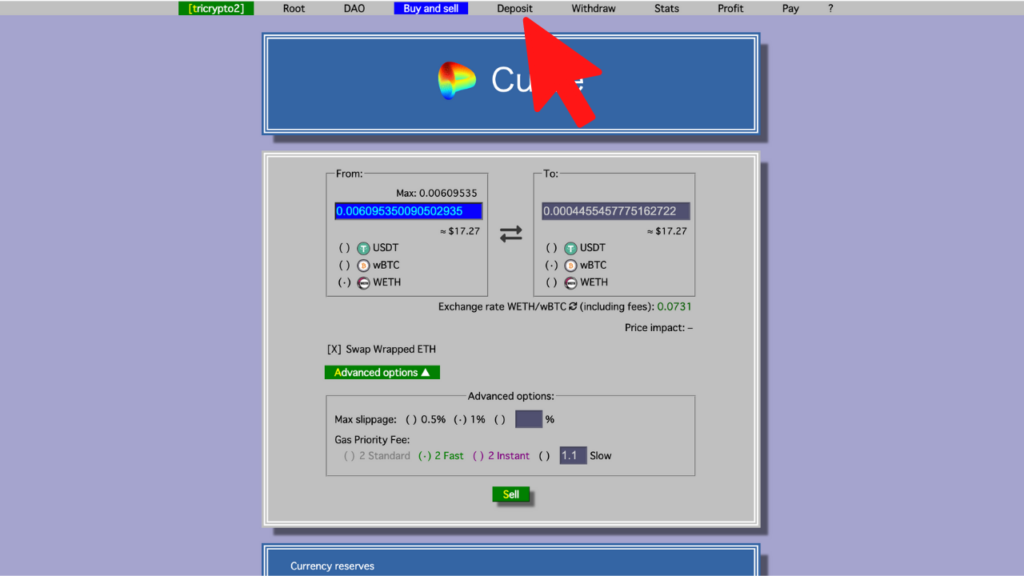

Poolsを選択→流動性を提供したいPoolをクリック。(ここでは「tricrypto2」を選択しています)

「Deposit」を選択。

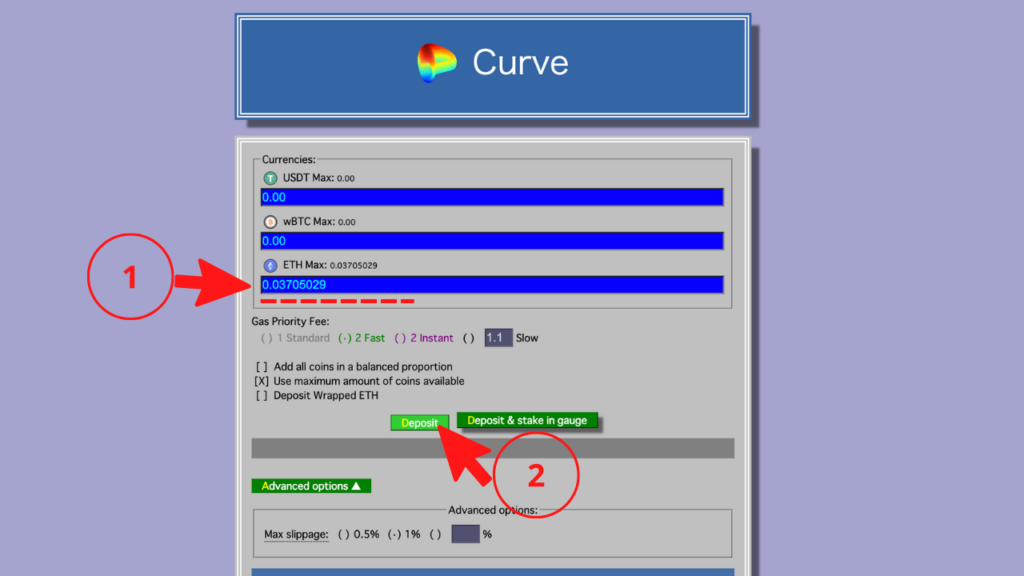

①預け入れる仮想通貨の量を入力→②「Deposit」をクリック。

メタマスクが立ち上がるので、手数料(ガス代)の確認→②「確認」をクリック。

補足

画像のように、手数料となるETHが不足してる場合は手続きができません。常に一定量のETHを確保しておきましょう。

また、画像を見ると分かるように、デポジットの手数料自体は結構割高です。

実際に取引をする際は、まとまった量の預け入れをして、手数料負けしないようにしましょう。

CRVトークンのステーキング

CRVトークンを所持している場合は、ステーキングもできます。

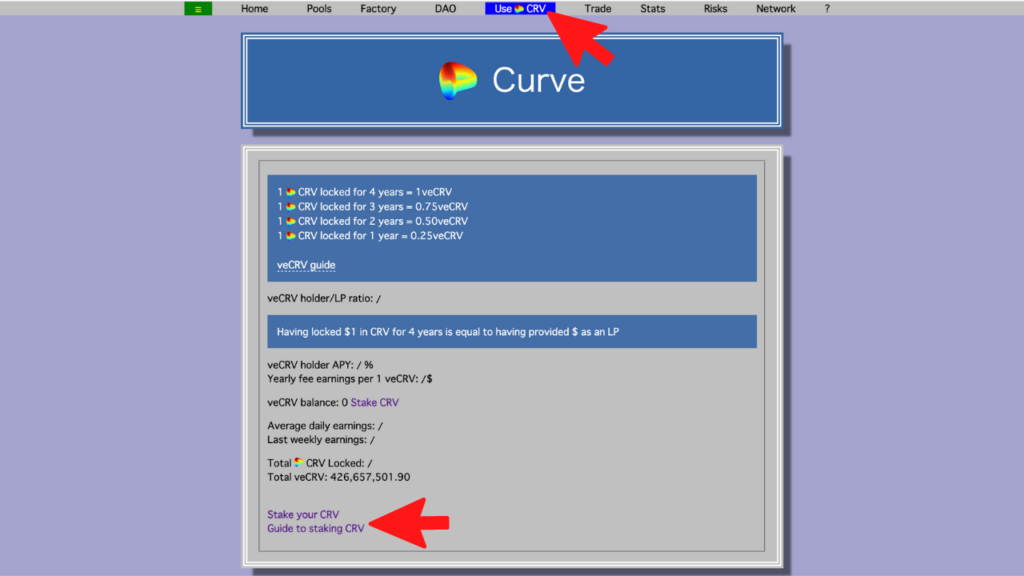

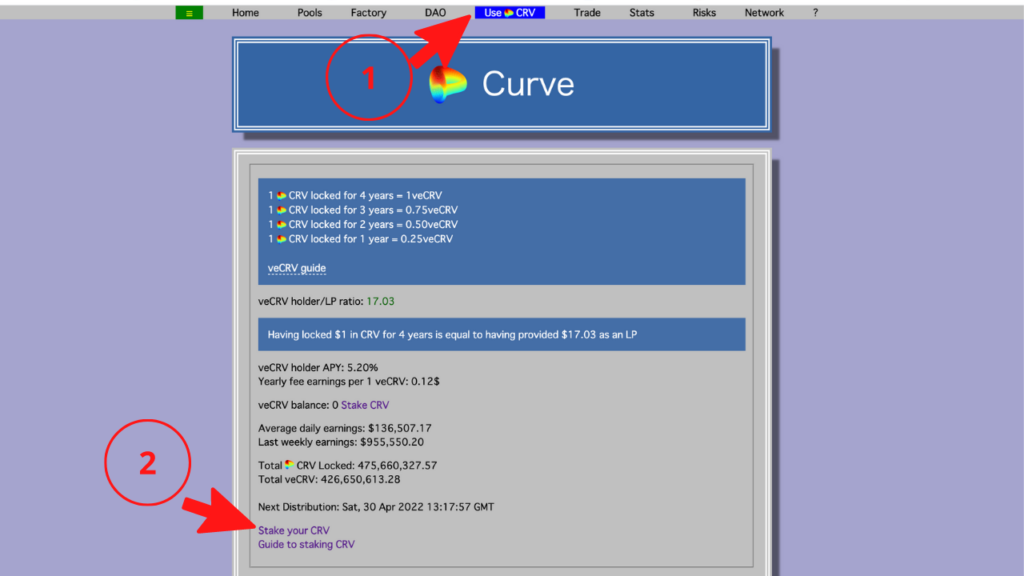

①「UseCRV」をクリック→②「Stake your CRV」をクリック。

①預け入れる量を入力→②ロックしておく期間を選択→③「Create lock」をクリック。

補足

預け入れるCRVトークンは、最低限度額が指定されています。この設定(ロック期間1週間)のままだと、最低550,000CRVが必要です。

ロック期間を長くすることで、預け入れの最低限度額を下げることができます。

Curve (カーブ)の応用方法

ただ預け入れているだけでも良いのですが、さらに効果的に資産を運用するためには、別のDEXを活用しましょう。

代表的なものを紹介します。

【参考】https://www.convexfinance.com/

Convexを使う

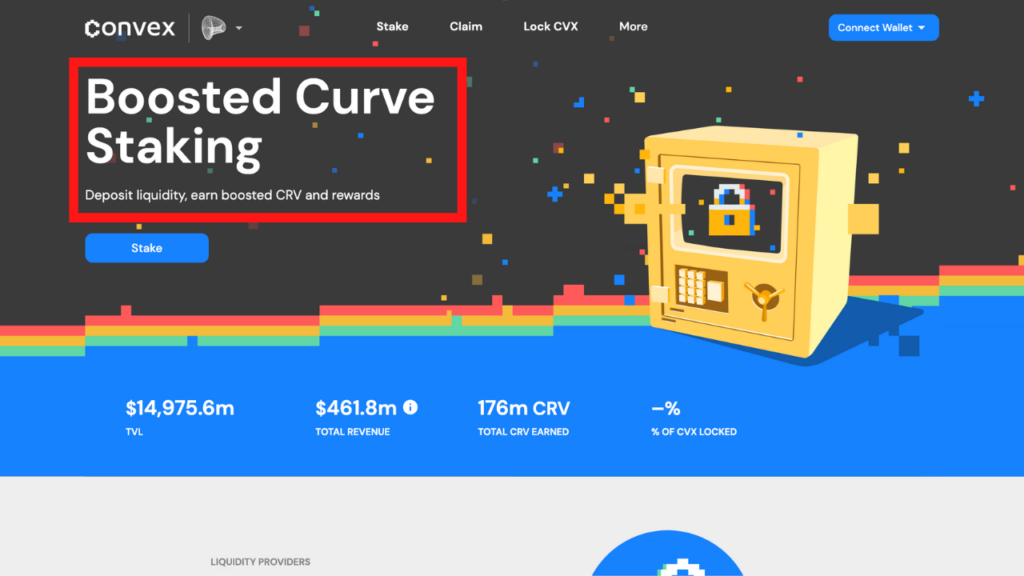

Convexは、Curveに関連するステーキングの利回りを高めるためのDEXです。

大まかな流れは、以下の通り。

流れ

- Convexで利回りの良い案件を見つける

- Curveにて流動性提供をしてLPトークンを獲得する

- Convexにてステーキングする

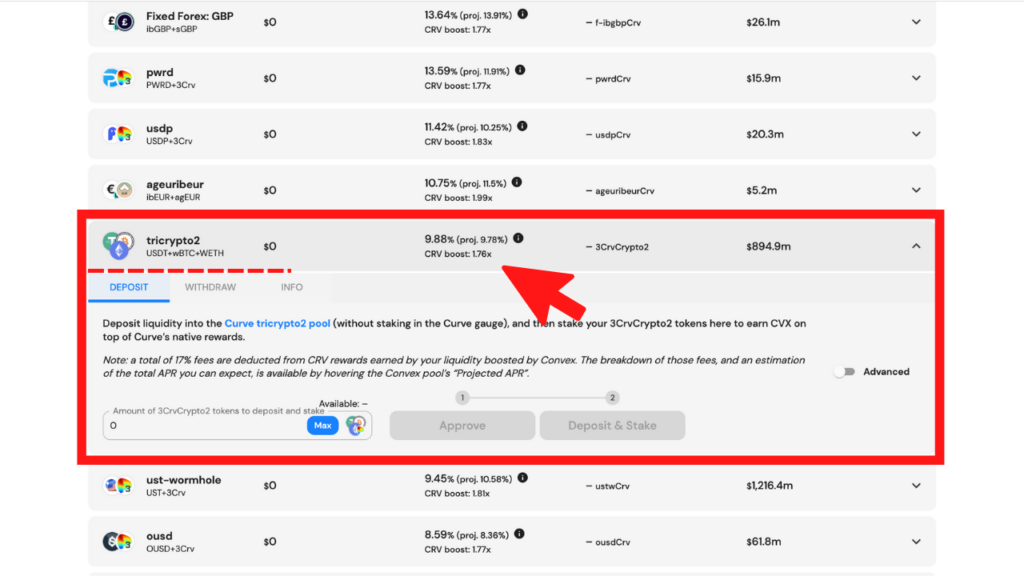

↓ConvexのPool画面。tricrypto2というpoolは、APY(年利)が9.88%。

なかなかの高利回りですね。CurveのPoolを確認してみましょう。

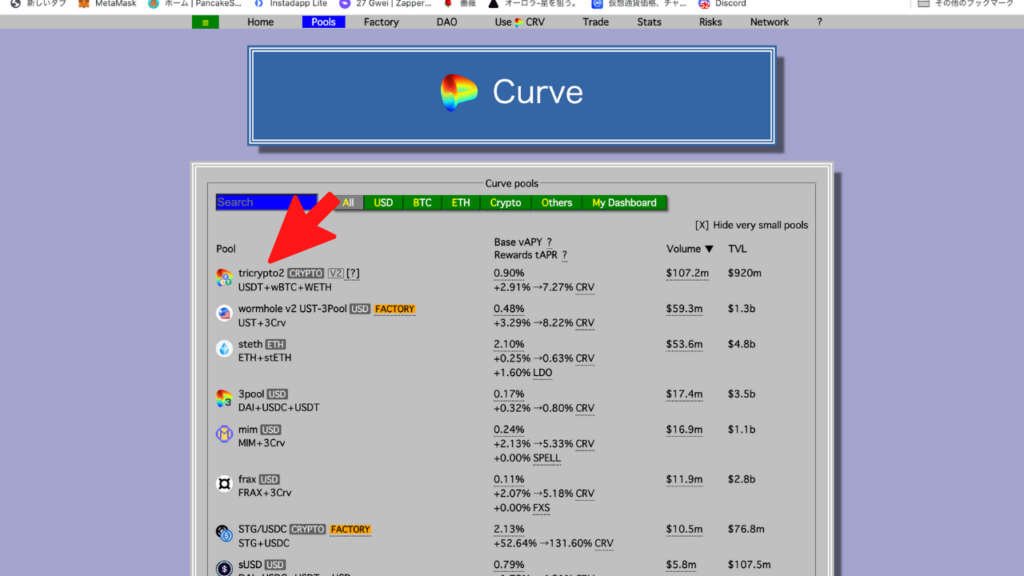

CurveのPoolsにて「tricrypto2」を確認。後は、このPoolに指定の仮想通貨を預け入れてLPトークンを入手。

再びConvexに戻って、LPトークンを預け入れることでステーキング完了です。

この方法は、非常に楽ですし、一度預け入れた後は放置しておけるというメリットがあります。

具体的な手順は、別記事にてまとめます。

※ConvexのAPY(年利)は変動するので、ご自身で確認してみて下さい。

Curve (カーブ)のメリット・デメリット

メリット

手数料が安い

ステーブルコインの交換に限っては、格安の手数料で済ませることができます。

その時々の状況にもよりますが、一般的なDEXでスワップする半分以下の手数料で済ませることができます。

処理が高速

処理も高速です。

待ち時間をほとんど取られないので、決済を行いたい時や資産を移動させたい時にスムーズに作業ができます。

規模が大きい

Curveは、他のプロジェクトととも深く結びついています。

そのため、Curveを軸とした巨大な規模の経済圏を築き上げているのです。

Curve自体に依存したサービスやDEXがあるため、Curve自体の信頼性はある程度確保されているとみなしても良いでしょう。

DeFiエコシステムの根幹に位置する

これは「規模が大きい」という点ともつながっています。

Curveの生み出す利便性は、世の中の経済圏に直接繋がります。

決済に使えるというステーブルコインの役割は、それほどまでに大きいのです。

Curveがステーブルコインのスワップを便利にしたことで、他のDEXにも資産の流動性がもたらされることになります。

セキュリティが堅牢

Curve自体は、ローンチしてから大きなトラブルにみまわれていません。

もちろん、これからそういった事例が起こらないとは言い切れません。

しかし、長期にわたってオンライン上で資産を管理するプロトコルとして安定して運用されているという事実は、システムの堅牢性を物語っています。

デメリット

慣れるまで使いにくい

Curveのインターフェースは、非常に無骨な印象を与えます。

一見、何がどこに配置されているのか分かりづらく、色々いじってみないと活用する方法が分かりにくいです。

細かなパラメータ設定などは、自分でドキュメントやホワイトペーパーを読み込まないといまいち理解できません。

直感的に操作しにくいので、慣れるまでは操作に戸惑う場面が数多くあることでしょう。

イーサリアムのリスクを継承している

Curveは、イーサリアムチェーン上で動いています。

そのため、イーサリアム自体が倒れたり、勢いを失ったりするとそのリスクを直接被ることになります。

イーサリアム関連の情報は、こまめにチェックしましょう。

ステーブルコインの価値に担保されている

Curveは、その価値をステーブルコインの利便性に依存しています。

そのため、ステーブルコイン以上に取り回しの良い決済手段が登場したらその役割を終える可能性があります。

ステーブルコインの動向にも目を向けておく必要があるでしょう。

リスクとその対策

DeFi特有のリスクについては、以下の記事を参考にしてください。

ここでは、Curveを使うことにまつわるリスクとその対策についてまとめていきます。

イーサリアムの情報を集める

イーサリアムのリスク継承対策は非常にシンプルです。

イーサリアム界隈の動向に注意を向けて情報収集をすれば良いのです。

Twitterや公式サイトでイーサリアムの情報集めから始めましょう。

適切かつ新しい情報ソースにあたる

仮想通貨界隈は、情報の更新がものすごく早いです。

できる限り一次情報をつかむようにすることで、リスクを軽減することができます。

TwitterなどのSNSでCurve関連の公式アカウントなどをフォローして、リストを作っておくと良いでしょう。

【Curve公式アカウント】@CurveFinance

【Compound公式アカウント】@compoundfinance

【Aave公式アカウント】@AaveAave

【Maker DAO公式アカウント】@MakerDAO

他にも、国内の暗号通貨情報を取り扱っているサイトであるCoinPostやcoindesk JAPANなどは業界の動向を知るのにとても参考になります。

英語に明るい方ならThe Defiantは特におすすめです。(一部の情報は有料ですが、はっきり言って宝の山です)

値動きが気にならない仮想通貨で流動性の提供をする

流動性の提供をする際に意識しておきたいのは、「その仮想通貨を長期間握っておけるか」ということ。

預け入れるために、慌てて仮想通貨を準備する必要はありません。

その価値をしっかりと信じられるようになってから本格的な運用に踏み切るべきです。

MakerDAOとDAIについて学ぶ

代表的なDEXとそれに関連する仮想通貨については、学んでおいて損しません。

Curveと同じように、DeFiの根幹にあるMakerDAOとDAIについて学んでおきましょう。

根幹に及ぶレベルの理解があると、リスクを大きく下げることにつながります。

→【徹底解説!】MakerDAO(メイカーダオ)って何?【DeFiで稼ぐ基礎基本を学ぼう】

まとめ

Curveについて深く理解することは、DeFiの全体像を掴むために非常に重要なことです。

大元の部分を理解しておくことで、DeFIで資産運用するときに大きな損をする可能性を減らすことができるからです。

本記事のおさらい

- Curve (カーブ)は、ステーブルコインの交換に特化したDEX。

- イーサリアムチェーン上で動いている。

- Curve(カーブ)は、プールの一部を他のDEXでも使えるようにしている。

- DeFiの経済システムの根幹に近い部分を担っていると言える。

- 別のDEX(Convex) などと併せて使うことで、高い利回りを生み出すことができる。