今回は、DeFiレンディングを始めたい方に向けてAAVE(アーベ)の使い方と応用方法をお伝えします。

この記事を読めば、DeFiの仕組みをより深く理解できるので、ぜひ最後まで読んでいってください。

「DeFiって何?」という方は、まずこちらの記事を読んでみてください。

この記事を読むと分かること

- AAVE(アーベ)とは何か?

- AAVE(アーベ)を使ったDeFiの始め方

- AAVE(アーベ)の応用方法

- 始めるまでにかかる時間・費用・環境

- AAVE(アーベ)のメリット・デメリット

- リスクとその対策

AAVE(アーベ)とは何か?

AAVE(アーベ)とは、DeFiにおけるDEX(分散型取引所)の一つ。主に「暗号通貨の貸し借り」を行なうことができます。

アーベに対応する暗号通貨を持っていれば、誰でも使うことができます。

AAVE(アーベ)でできること

AAVE(アーベ)でできることは、かなり多彩です。

今回は、初心者用の記事なので「貸し出し」「借り入れ」「ステーキング」の3つに絞って解説していきます。

発展的な使い方については、別記事でまとめます。

【プログラミングの知識があって英語に堪能な方は以下のサイトが参考になります】

参考1:https://docs.aave.com/faq/【よくある質問】

参考2:https://docs.aave.com/developers/getting-started/v3-overview【AAVE V3の概要】

暗号通貨の貸し出し

AAVE(アーベ)という銀行にお金を預けるというイメージですね。預けている間は、その銘柄に応じた利子がつきます。

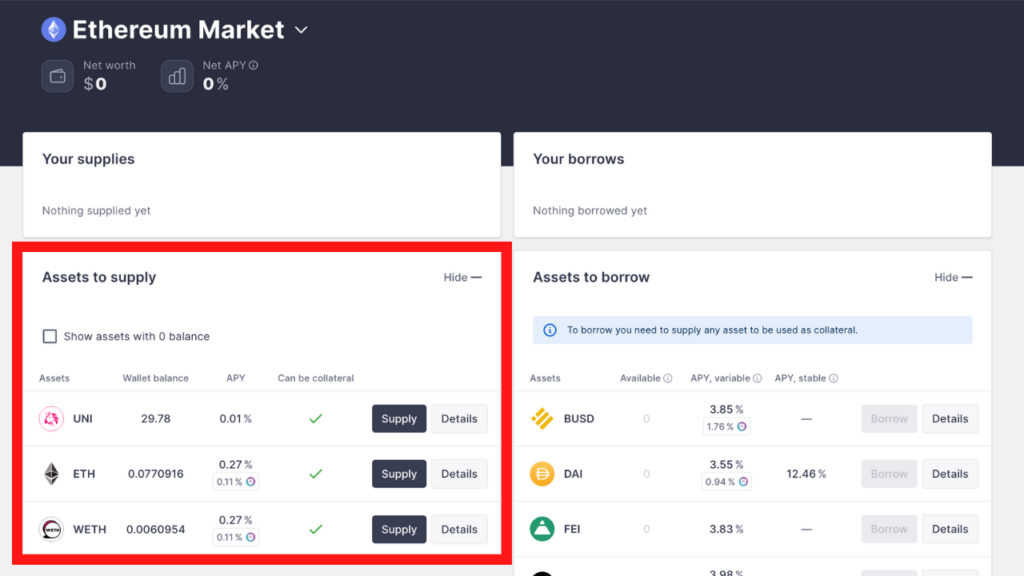

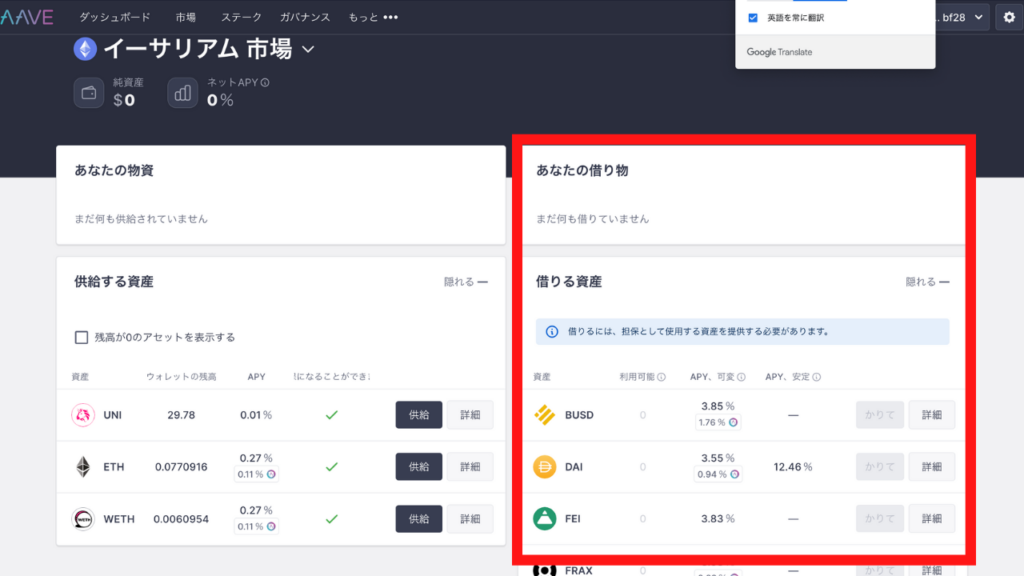

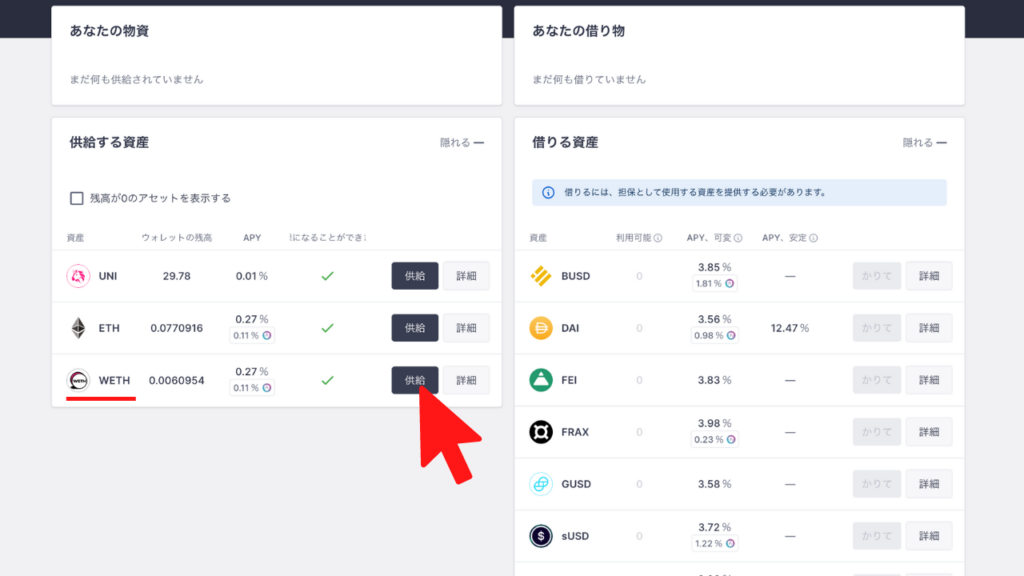

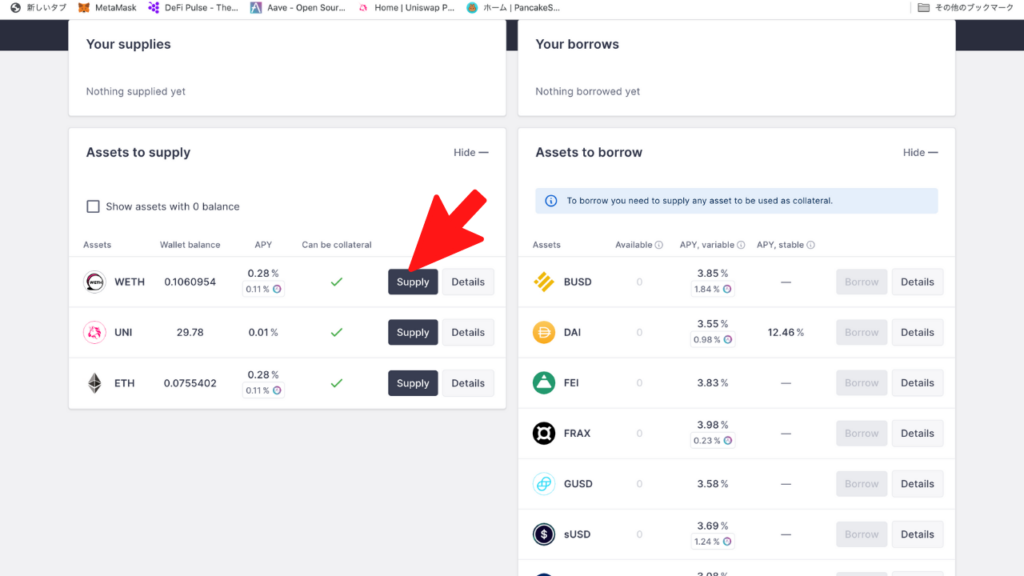

【AAVEの管理画面のスクリーンショット】左側には、自分の持っている暗号通貨の一覧が表示されています。

お知らせ

ここから先は、画像の理解しやすさを考えて「Google自動翻訳」をかけていきます。日本語に直すと逆に分かりにくくなる部分があれば、英語に戻して解説します。

例えば「ETHという暗号通貨は、年利(APY)0.27%で貸し出せる」ことが分かります。

また、利子とは別に「AAVE」という独自トークン(暗号通貨)も発行されます。つまり、アーベにお金を預けると「利子」と「AAVEトークン」が手に入るということです。

具体的には、以下の通り。

ETHを預けると、、、

- 0.27%の利子がETHでもらえる

- さらに0.11%の利子がAAVEトークンでもらえる

ただし、どんな暗号通貨でもAAVEトークンが発行されるわけではありません。

下の図では、ETHはAAVEトークンの発行に対応していますが、UNIは対応していないことが分かります。

暗号通貨の借入(レンディング)

AAVE(アーベ)というお金貸し屋さんからお金を貸してもらい、返すときには金利を上乗せして返すというイメージです。シンプルですね。

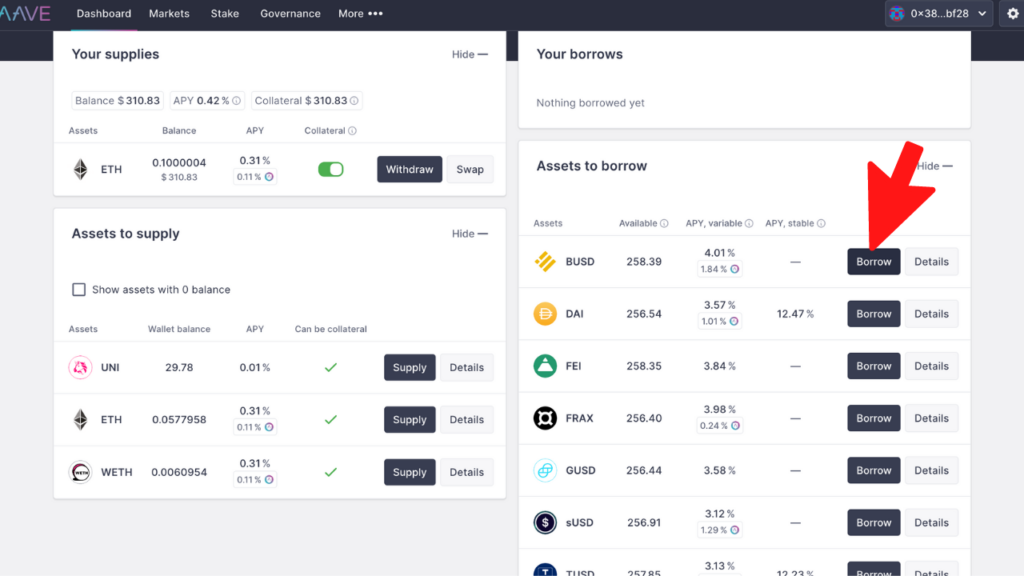

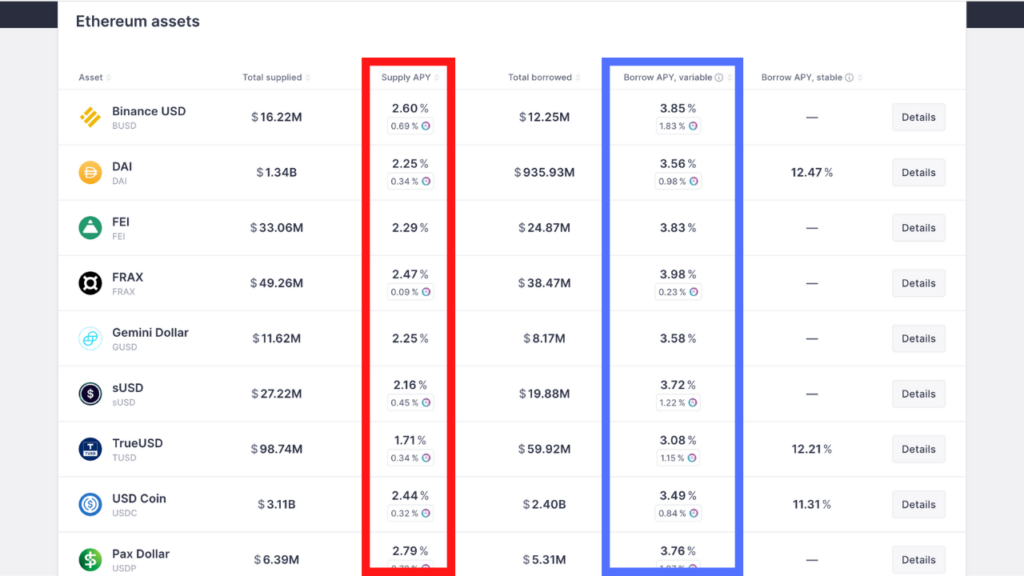

【AAVEの管理画面のスクリーンショット】右側には、借り入れができる暗号通貨の一覧が表示されています。

借入の形態は、基本的には「変動(可変)金利」形式ですが、例外もあります。

つまり、借入の際に「変動(可変)金利」と「固定(安定)金利」の2種類の方法から選べる暗号通貨もあるということ。これは、AAVEの特徴の一つです。

例えば、DAIを借りるときは「変動金利=3.55%で借りる」か「固定金利=12.46%で借りる」かを選べるということです。

ご自身の「資産の総量」や「預け入れる期間」、「取れるリスク」などを考慮して金利形態を選びましょう。

AAVE(アーベ)では、借入をしたときもAAVEトークンが発行されます。

DAIを借りると0.94% のAAVEトークンも手に入ることが分かります。

貸し出しの時と同じく、AAVEトークンが発行されない暗号通貨もあります。下の図では、FEIはAAVEトークンの発行に対応していないということが分かりますね。

ただし、無限に借り入れることができるわけではありません。

貸し出している暗号通貨の量と種類に応じて借入できる額が決まります。

つまり、貸し出した暗号通貨を担保にして借入を行うということです。

重要!

貸し出している暗号通貨の価値が下がると、自動的に担保が精算されます。限度額ギリギリまで借り入れることはお勧めしません。精算が発生する仕組みについては、後で詳しく解説します。

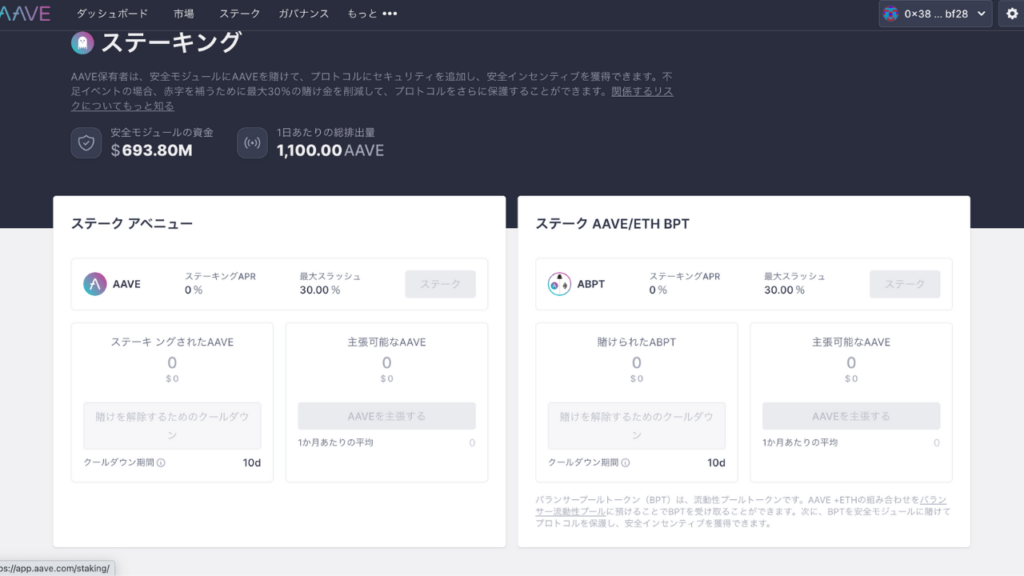

暗号通貨のステーキング

発行されたAAVEトークンをそのままAAVE(アーベ)に貸し出すことで、さらにAAVEを増やすことができます。一定期間AAVEトークンをロックすることが条件です。

「ステーキングって何?」という方は、こちらの記事をどうぞ。5分くらいでサクッと読めます。

しかし、この方法で利益を出すためには、かなりの額が必要となります。ひとまずここでは「お金持ちがさらにお金を増やすための方法があるんだな」くらいの理解でOKです。

これは、大きな額を運用する人向けの方法なので、応用編で具体的に数字を出しながら解説します。

AAVE(アーベ)はどう使う?

「アーベで借りたお金」を「その借入金利以上の利回りを出すDEXで運用する」という使い方が基本。

具体的には以下の手順。

- アーベに貸し出す

- 利回りの良い運用先を調べる

- 別の暗号通貨を借りる

- 別のDEXで運用する

- 並行して稼いだAAVEトークンも運用する

AAVE(アーベ)の特徴・仕組み

自動精算

「貸し出し可能額の限度額いっぱいまで借りているほど、精算のリスクが高まる」ことを覚えておきましょう。その理由を説明します。

借り入れを行う際に、預け入れている資産の種類と量が基準になります。

そして「預けている額の価値の総量」が「借りている額の総量」に対して担保にならないと判断された場合」に自動で精算が行われます。

考えれられるケースは2つ。「担保の価値が下落する」か「借りている通貨の価値が上昇する」場合です。

つまり「2つの暗号通貨の間に大きな価格の変動が起こって、担保としての価値が認められたくなったタイミングで精算の義務が発生する」ということです。

ETHを例に見ていきましょう。赤線が引いてある部分に注目。

「最大LTV」と「精算のしきい値」と書いてあります。AAVEが独自の判断基準に基づいて決定しているものです。

LTV

Loan to Valueの略。その暗号通貨の「担保としての価値」を表します。「貸し出し」をする時に特に重要。

ETHは最大LTV82.50%に設定されているので「100ETHを預けていたら、82.5ETH相当の暗号通貨を借りることができる」という意味。

つまり、この数値が高いほど、借り入れ力の高い暗号通貨という事になります。

精算のしきい値

「借り入れ」をする時に特に重要。

具体例:別の暗号通貨を担保にしてETHを借りているケースで考えてみます。

ETHは85.0%に設定されているので「借りているETHの価値が担保の85%を超えた時に精算の可能性があるよ」という意味。

つまり、この値が高いほど、精算の可能性が低くなるという事になります。

ただし、暗号通貨は価値の変動が激しいので、この値だけをあてにするのはお勧めしません。あくまで判断材料のひとつとして認識しておきましょう。

精算はどのように行われるのか?

精算の義務が発生したからといって、すぐさま担保の全額が支払いに使われるわけではありません。

正確には、代わりに返済してくれた人に「その人が返済に充てた額」+「精算手数料」を支払う義務が発生します。

少しややこしいですね。ものすごく単純化して説明します。読み飛ばしてもOKです。

例えば、ETHを担保にDAIを借りていたAさんの場合、以下のケースが考えられます。

- ETHの価格が暴落する

- DAIを借りていたAさんのETHが「担保としての価値を失う」or「担保として充分な価値を認めれられなくなる」

- それを知った何人かが、Aさんの代わりにDAIの一部を返済する(実際には手作業ではなく、プログラム上にあらかじめ決められた手順で処理が進む)

- 返済した人は、Aさんに「返済したDAI相当のETH」と「その手数料分のETH」を請求できる

- Aさんは、返済してくれた人に担保にしていたETHのうちから支払いをする

技術的は部分は説明を省いているので、もっと詳しく知りたい方は、AAVE公式サイトの「よくある質問」を参照してみてください。ヘルススファクター(HF)という要素や各暗号通貨のリスクパラメータなどもまとめられていて、AAVE自体がどのように市場を見ているのかということも見えてきてとても面白いですよ!

↓他のレンディング系DEXと精算リスクを比較した記事(超有益です)

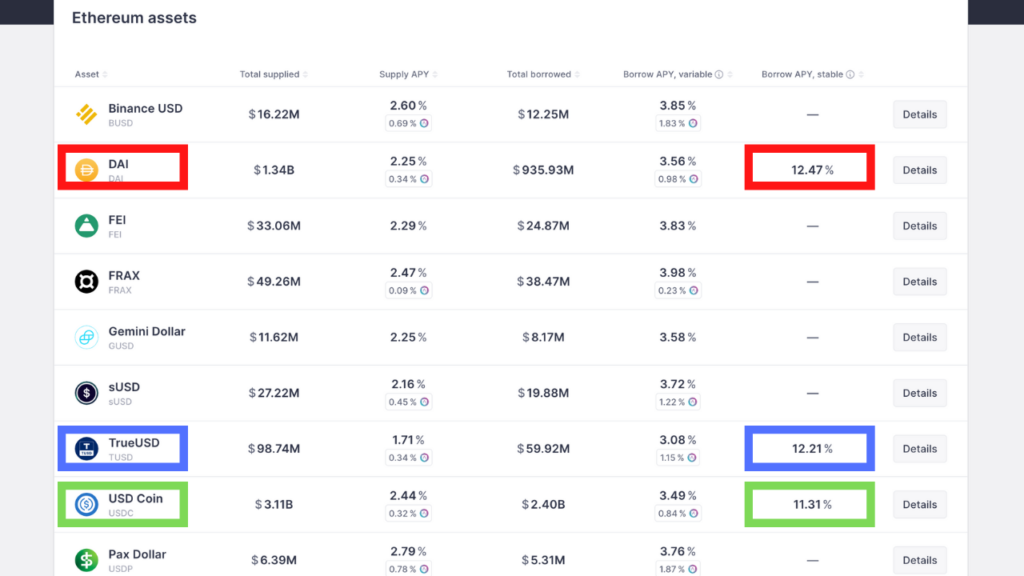

借入の金利形態を選べる

AAVEで暗号通貨を借りるときは、基本的には「変動金利制」です。

しかし、暗号通貨の種類によっては「固定金利制」を選択できるものもあります。

下の画像では「DAI」「True USD」「USD Coin」の3種類が「固定金利制」も選択できることが分かります。

信用委託ができる

自身の「借り入れ力」を他のユーザーに分け与えることができます。

AAVE内では、貸し出している額に応じてそのユーザーの「借り入れ力」が決まります。

ものすごく単純に言うと、Aさんが100ETH分の借入力を持っていたとして、そのうちの30ETH分の借り入れ力をBさんに分け与えることができるという機能です。

そのため、預け入れる資産のない人でも何らかの信頼担保(人格や現実世界での資産)などがあれば、AAVEで資金を借り入れることができるのです。

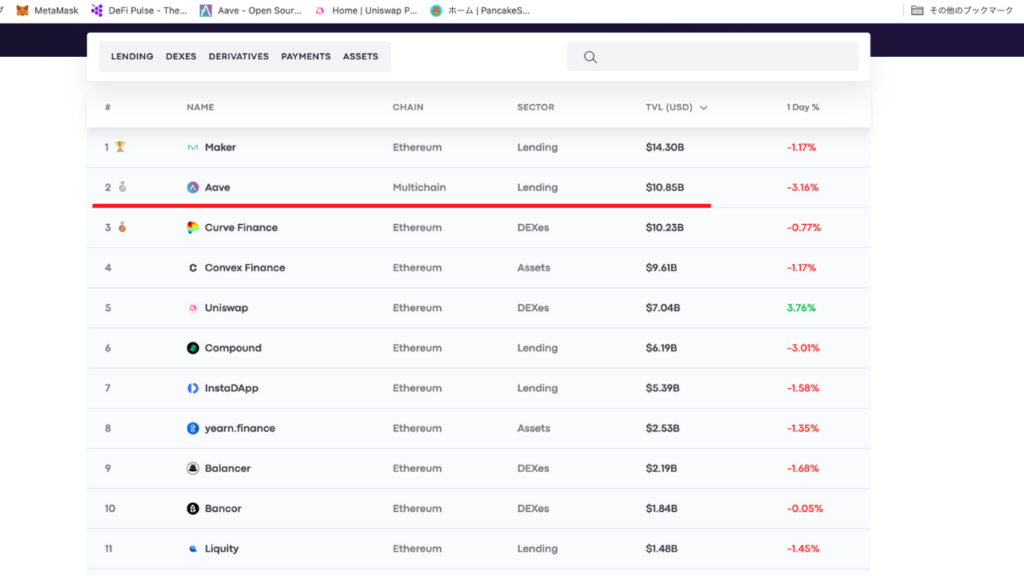

規模が大きい

2022年4月の段階で、TVLは100億ドルを超えています。これは現在第2位の規模。資産をたくさん蓄えているほど強くなる金融の世界では、この点は非常に大きな強みです。

TVL

Total Value Lockedの略語。その取引所に預けられている資産の総額のこと。もう少し正確に言うと、そのDeFiプロトコルに預けられている全ての暗号通貨の”現在の”価値の総額(予測の利回りは含まない)。

DeFiのみならず、金融の分野においては非常に重要な用語。DeFiでは資産の流動性が命なので、多くの資産が預けられていれば、それがそのまま取引所の人気につながります。TVLはDEXの信頼性を表す最も重要な指標の一つなのです。

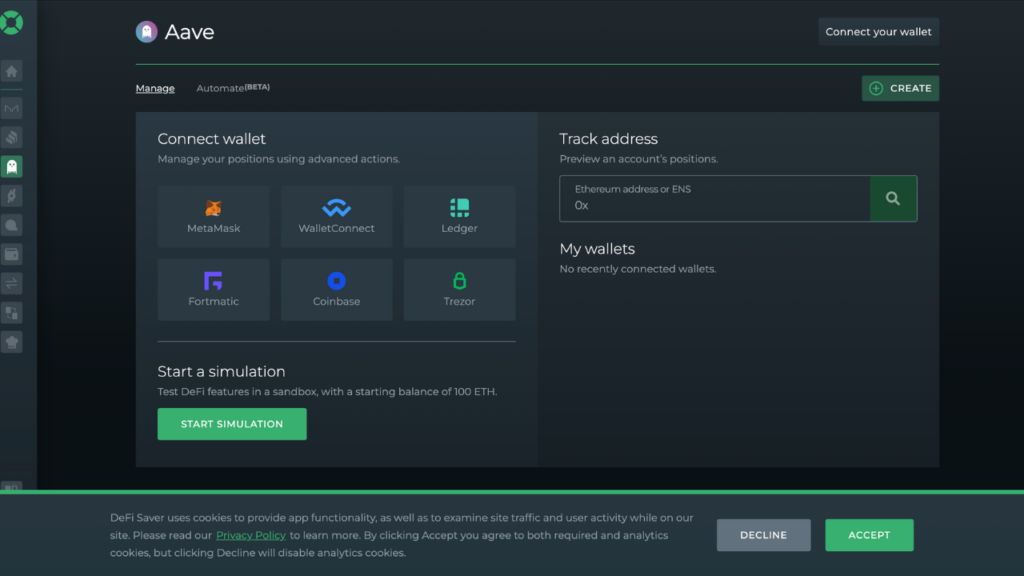

テストネットモードがある

AAVEには、テストネットモードがあります。

メタマスクなどのウォレットをテスト用のネットワークに切り替えることで、実際に資産運用をするシミュレーションができます。

これによって、実際にAAVEを使う経験を積むことができます。

初めてAAVEを触る人にとっては嬉しい機能ですが、この使い方にもやや面倒な手順を踏まなければいけません、、、。

テストネットの使い方については、別記事でまとめます。

AAVE(アーベ)を使ったDeFiの始め方

用意するもの:スマホ(取引に関わる2段階認証で電話番号が必要)、PC(スマホでもできますが、PC推奨です)、WebブラウザChrome、身分を証明するもの(免許証やマイナンバーカード)、初期費用(1〜2万円程度)

かかる時間:約2時間~(待機時間込みで半日〜1日程度)

手数料:最低でも3,000円~ ※2022年4月時点(暗号通貨の相場による)

前提:ユニスワップなどのスワップ系DEX(プロトコル)の使い方が分かる

「ユニスワップの始め方・使い方」はこちらを読んでください→【手順を解説!】Uniswap(ユニスワップ)で始めるDeFi入門【初心者でも安心】

準備

手順

- コインチェックで口座開設をする←無料

- メタマスクのアカウントを作る←無料

- コインチェックに入金する←手数料がかかる

- ETHを購入する←手数料がかかる

- ETHをメタマスクに送金する←手数料がかかる

- メタマスクをAAVEと接続する

コインチェックやビッチフライヤーなど様々な取引所があります。私は操作画面の見やすさと使いやすさとケアサポートの早さから、コインチェックを使っています。口座開設するだけなら、スマホでも簡単にできます。

ここがポイント!

重要なのは「取引所形式」で購入できる取引所を選ぶこと。購入や送金の手数料を抑えることができる取引所を選びましょう。少額の運用ならそこまで気にする必要はありませんが、大きな額を動かすようになると「手数料による損をしないこと」は、ものすごく気をつけるべきポイントとなってきます。小さな額を動かす時から気にするクセをつけておくと、後々大きなリターンとなりますよ!

メタマスクのアカウントを作る

ユニスワップは、国内の口座から直接送金することができません。暗号通貨を管理する管理するお財布(ウォレット)が必要です。今回は、MetaMask(メタマスク)を使います。

↓アカウント作成は、こちらを参考にしてください。早ければ5分ほどで完了します。無料です。

【知識ゼロから学べる!】MetaMask(メタマスク)って何?【アカウント作成方法・使い方・注意点まとめ】

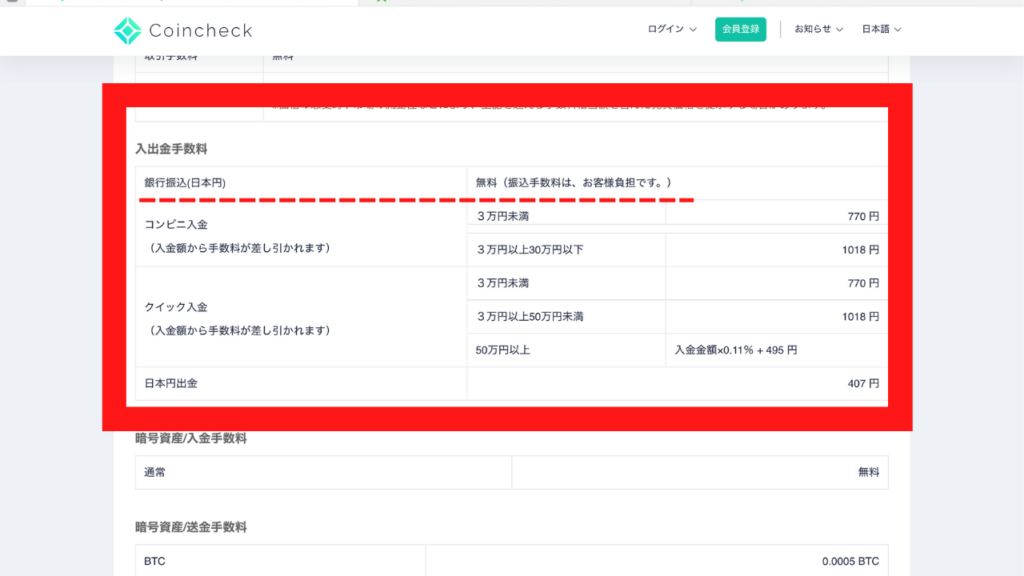

コインチェックに入金する

まずは、コインチェックの口座に入金しましょう。銀行振込がおすすめです(振込手数料は掛かる)。コンビニ入金やクイック入金は手数料が770円かかります。

また「クイック入金」を選ぶと、口座からお金を移せるようになるまで1週間のロック期間が設けられます。(マネーロンダリングを防ぐための措置)

すぐに取引を始めたい方は、銀行口座からの振込がおすすめです。

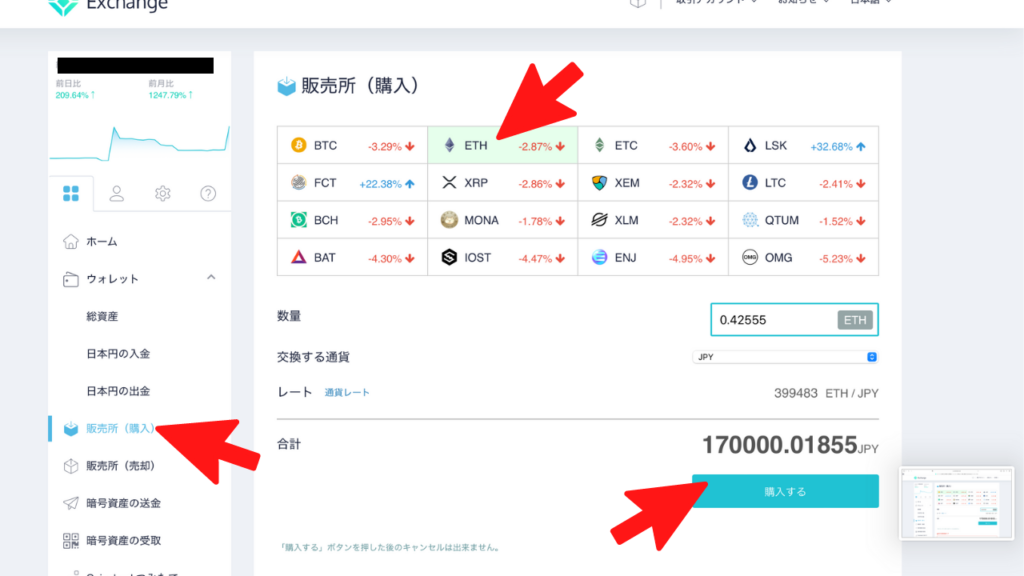

ETHを購入する

送金したい暗号資産を購入します。今回はETH(イーサ)を購入。

PCからログインして「ホーム」→「販売所(購入)」→「ETH」→「購入」を選択。

超重要!

「現物取引・板取引」ができるときは、そちらの方法で購入することで、手数料を安く抑えることができます。スマホアプリからの購入だと割高です。暗号通貨の購入方法には「販売所形式」と「取引所形式」の2種類があります。コインチェックはスマホアプリからだと、手数料が割高な「販売所形式」でしか売買ができないのです。(2022年4月現在)

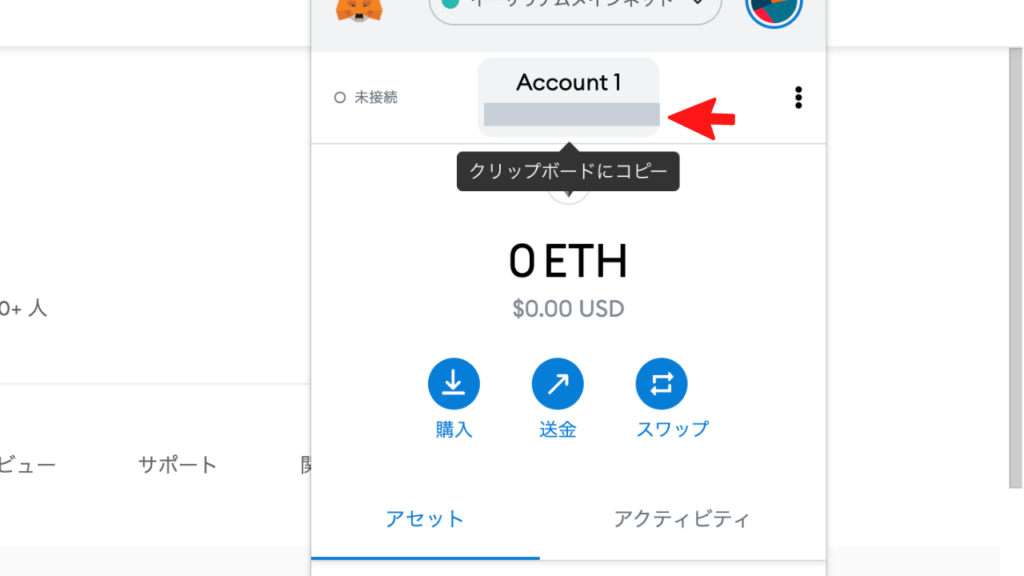

ETHをメタマスクに送金する

メタマスクのウォレットアドレスをコピー。

コインチェックのサイトにて「暗号資産の送金」を選択。→宛先に「メタマスクのウォレットアドレス」を貼り付け。他の情報も入力して送金。

送金手続き心配な方はこちらから「メタマスクの使い方・入金」を参照。特に送り先のウォレットアドレスを間違えないように注意!1文字でも間違えると資産が消えます。

入金手続きが通るとメールで通知が届きます。

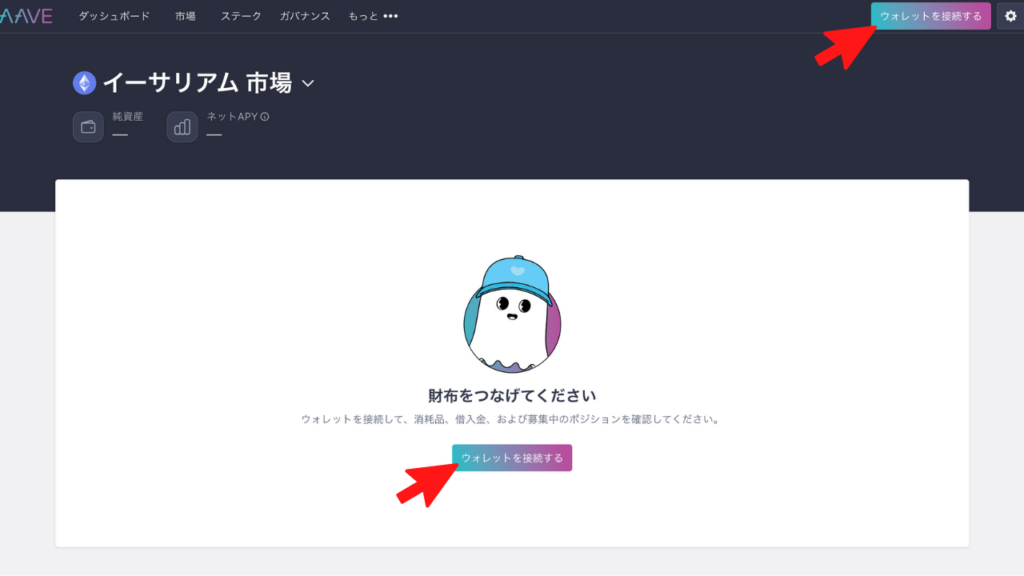

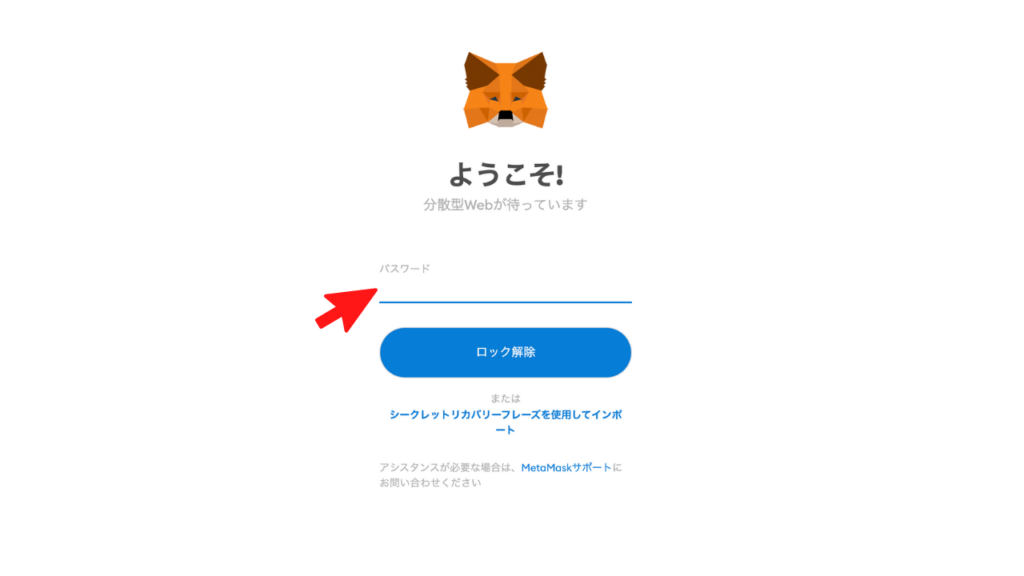

メタマスクをAAVE(アーベ)と接続する

AAVEにアクセス:こちらからどうぞ→Aave

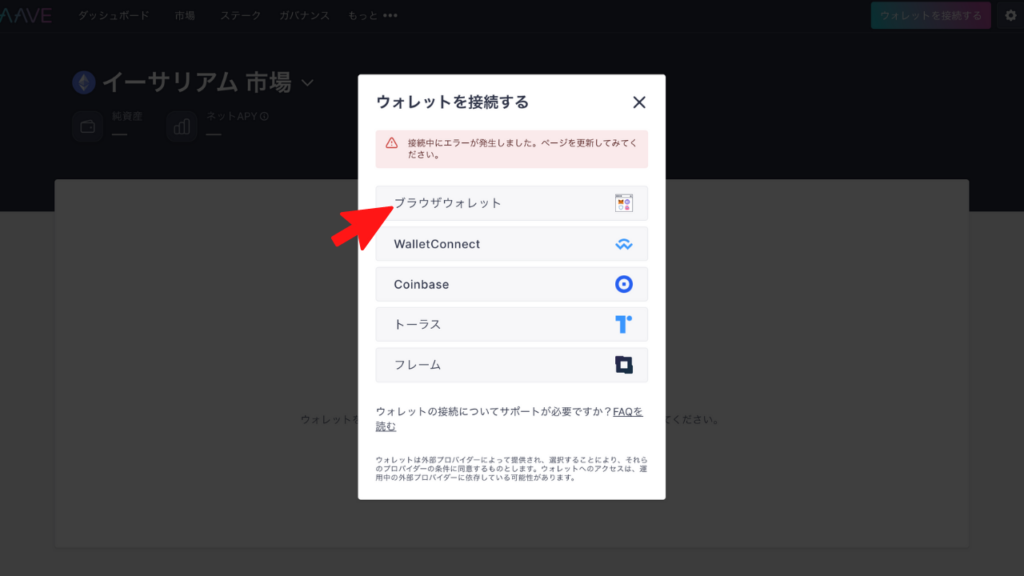

「ウォレットを接続する」を選択。(自動的にMetaMaskが立ち上がる場合もあります)

「ブラウザウォレット」を選択。

パスワードを入力。

画面右上に「ウォレットアドレス」が反映されていれば、接続完了です。

お疲れ様です。これでAAVEを使う準備が整いました!

貸し出し

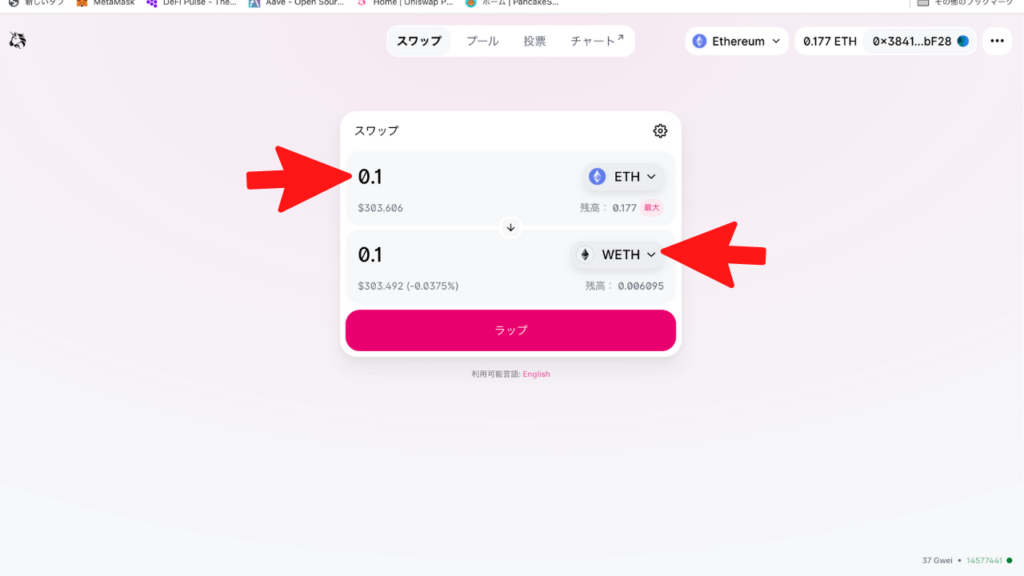

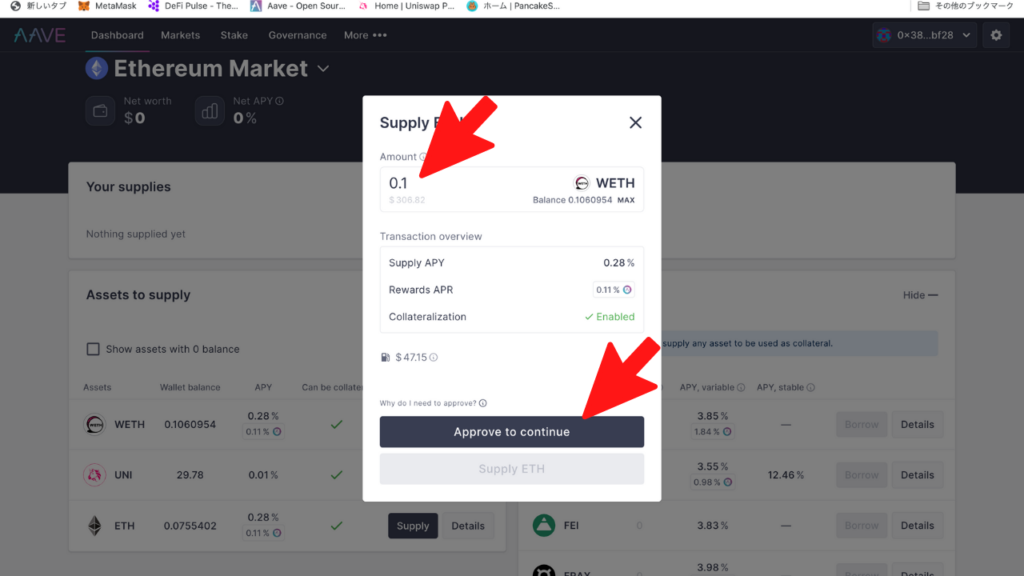

今回は、ETHをWETHにスワップ(ラップ)して預け入れる手順を見ていきましょう。

補足

ETHはそのままでは、大半のDEXで取り扱うことができません。一度、AAVEなどで取り扱いができる状態にする必要があります。この作業をラップ(Wrapp)すると言います。

ユニスワップでETHをWETHにラップ。(WETHの値が変だけど無視)

この手順については、ユニスワップについての記事で手順を示しています。

参考にしてみてください→【手順を解説!】Uniswap(ユニスワップ)で始めるDeFi入門【初心者でも安心】

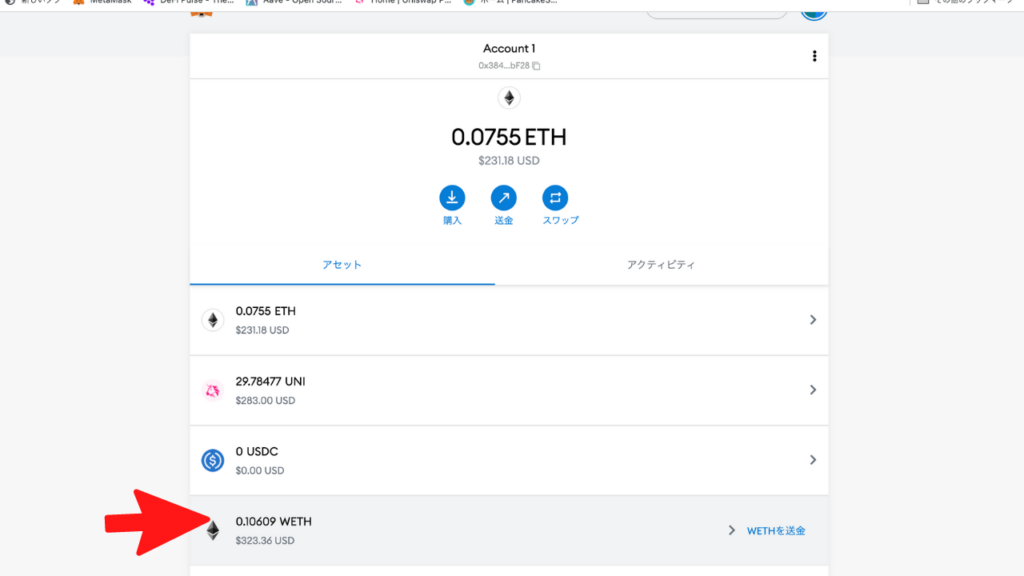

ウォレットにWETHが反映されていればOK!

AAVEのダッシュボード(Dashboard)から「WETH」の「Supply(供給)」を選択。

預け入れる額を入力。(今回は0.1)→「Approve to continue」を選択。

WETHを使うのが初めての時は、メタマスクが立ち上がります。WETHのアクセス権限を求められるので「承認」をクリック。

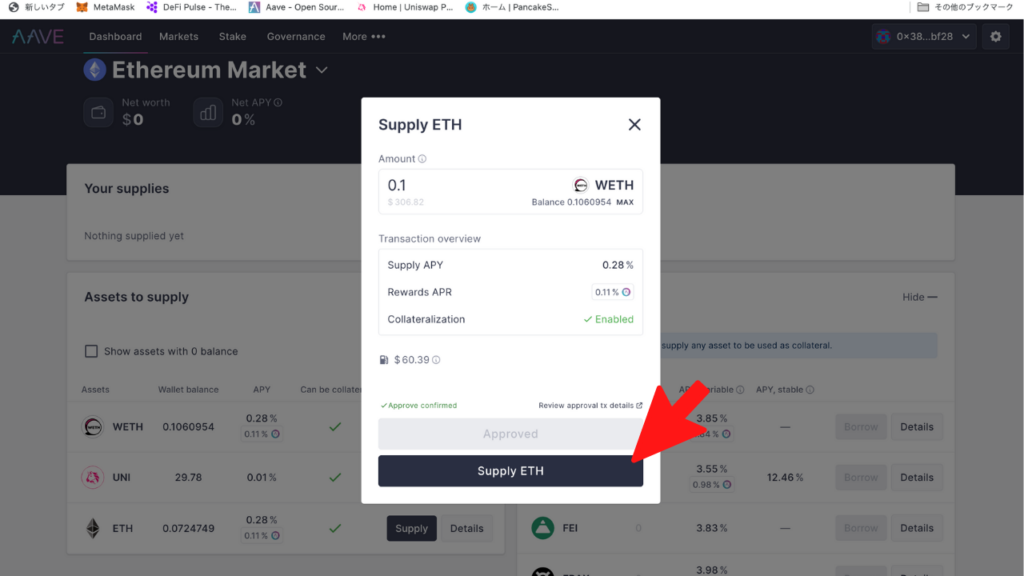

承認が完了したら、「Supply 〇〇(今回はETH)」をクリック。

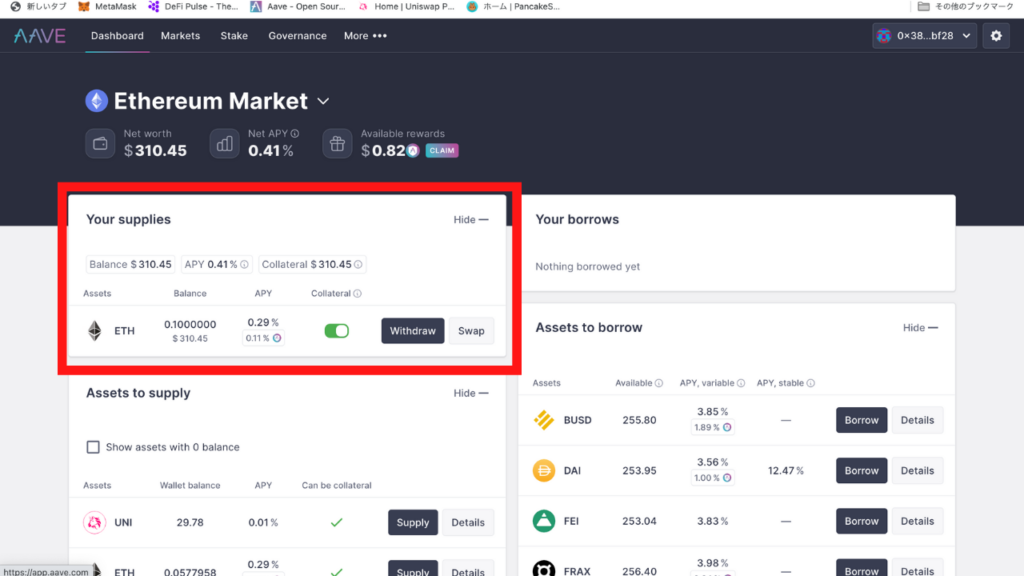

貸し出し手続き完了!「Your Supplies」の欄に反映されました。

時間経過で利子が反映されていきます。

この状態であれば、預けた暗号通貨はいつでも引き出すことができます。

借入

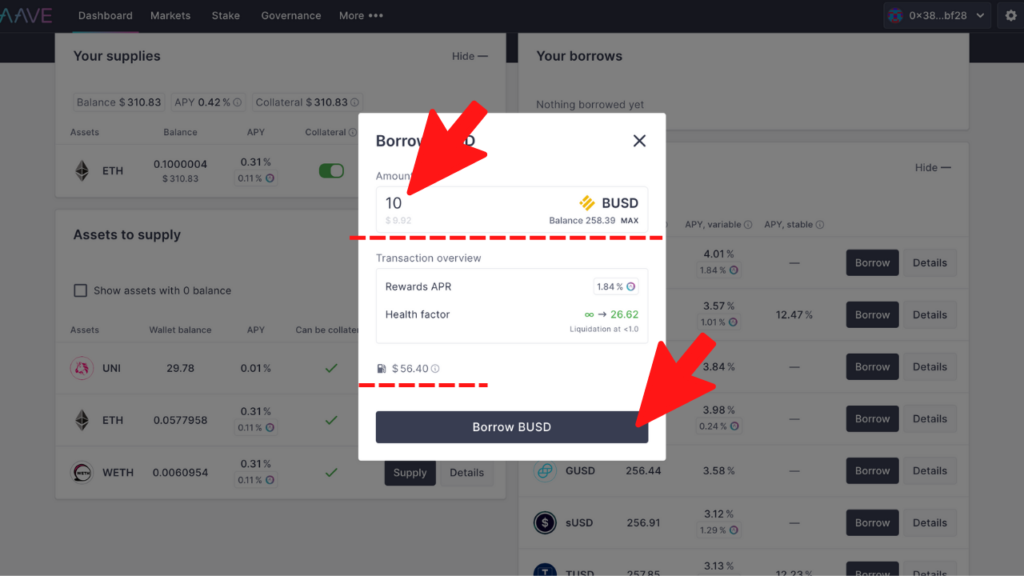

例えば、BSUDを借りたいときは該当箇所の「Borrow(借りる)」をクリック。

借りれたい額を入力。ガス代も確認。(56.4ドルもかかる。高い!)

内容を確認したら「Borrow 〇〇(今回はBUSD)」をクリック。処理が通れば、借り入れ完了です。(今回は練習なので借りません)

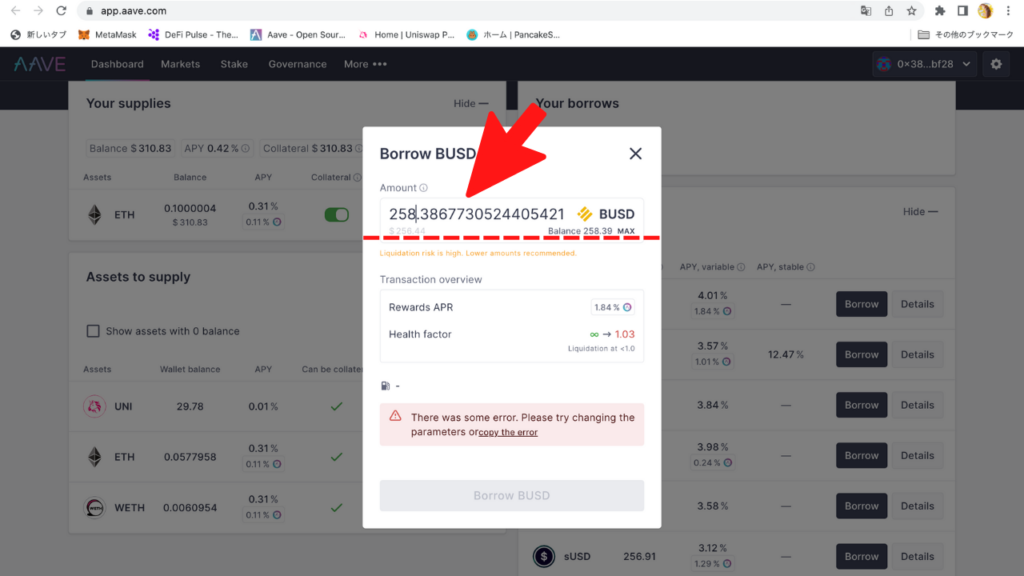

貸し出している資産に応じて、借りられる限度額が決まります。

今回は、0.1ETHに応じた額である「約258BUSD」が限度額になります。

画像は「MAX」を選択した際のもの。これ以上は借りることができません。

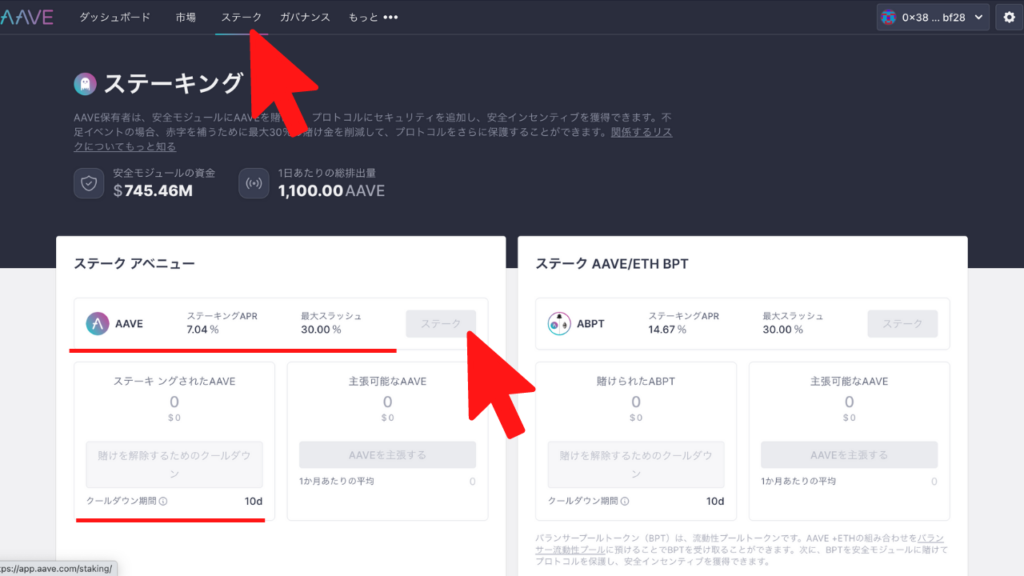

ステーキング

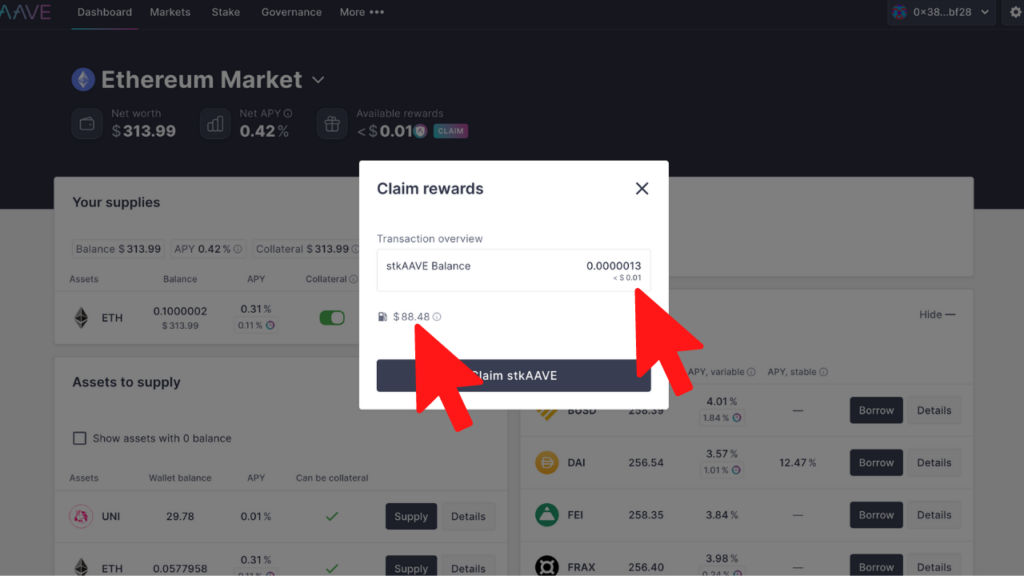

「ダッシュボード」画面から「請求(CLAIM)」を選択すると、AAVEトークンが獲得できます。

ステーキング」画面に移動。獲得したAAVEトークンをステーキングしてさらに増やすことができます。

ただし、これは多額の運用をしている人にしかできません。取引自体の手数料が非常に高いので、少額の運用では手数料負けしてしまいます。

下の画像では、0.01ドル相当のトークンを獲得する手続き料(ガス代)として、88ドルもかかってしまいます。

多額の元本が必要

このケースで見ていくと、単純に800ドル相当の資産を1年間預け入れて手数料が相殺できるという計算になります。ステーキングを見据えて本気で利益を出す目的で運用するなら、少なくとも10,000ドル単位での運用額が必須です。

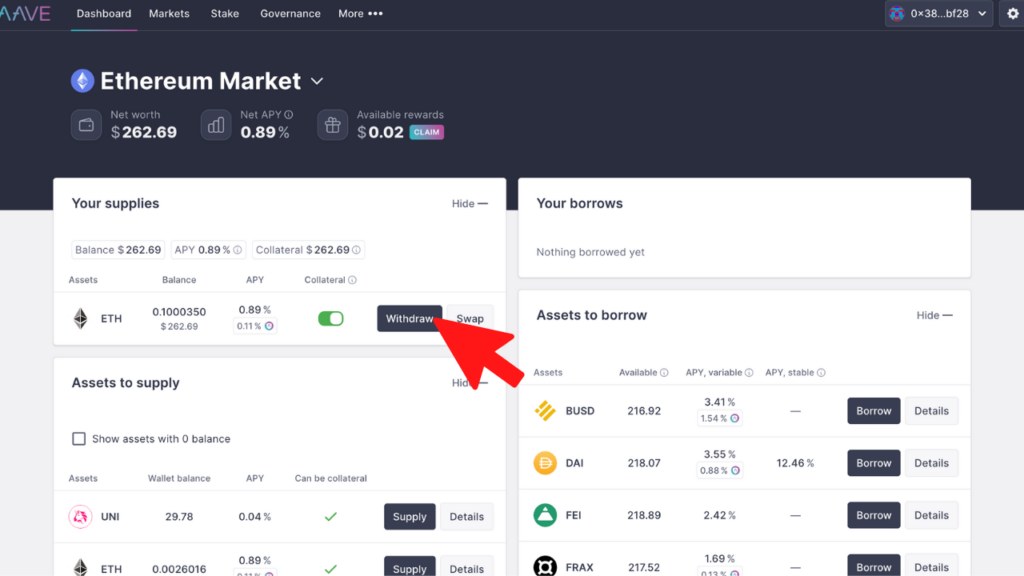

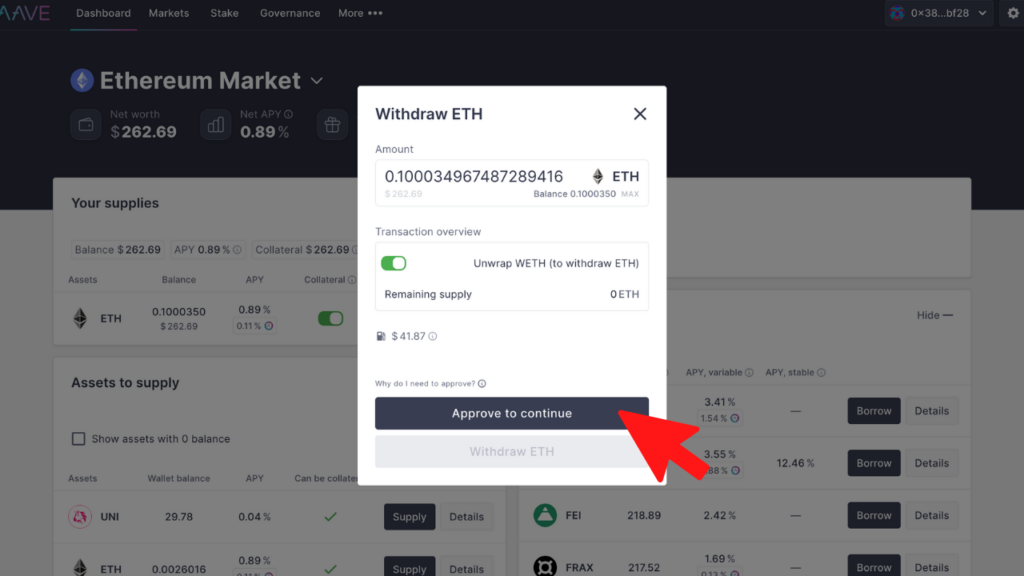

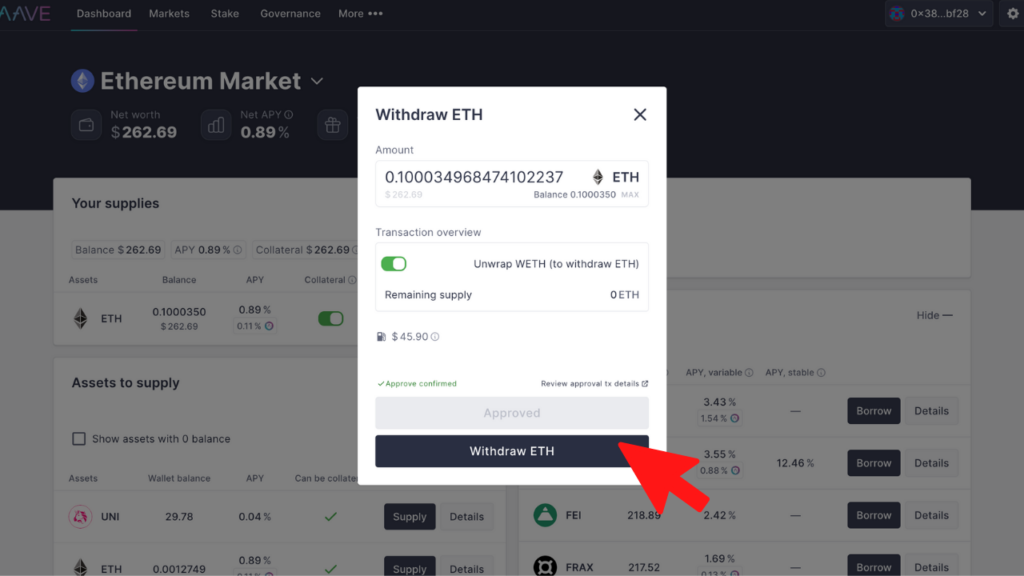

資金の引き出し

預け入れた資金を引き出す手順は、以下の通り。

「Withdraw」を選択。

「Approve to continue」をクリック。

初めて扱うトークンの場合は、アクセス権限を求められるので「確認」をクリック。

「Withdraw ETH」をクリック。(ウォレットで取引の確認をしたら、引き出し完了です)

AAVE(アーベ)の応用方法

本格的に資産運用をして、DeFiでさらに高い利回りを実現したい方へのヒントです。

ここから先は難易度が一気に跳ね上がるので「こんな方法もあるんだな」くらいの認識でOKです。

半年〜1年くらいかけて様々なDEXを触ってみて、DerFiに慣れてきたころにチャレンジしてみると良いでしょう。

ステーキングを利用する

貸し出しや借り入れで手に入れたAAVEトークンを運用する最もメジャーな方法がステーキングです。

参考:【徹底解説!】暗号資産のステーキングと始め方【初心者でも安心】

AAVE内で入手したトークンをステーキングして、増やしていきます。

増やしたAAVEトークンは、別の暗号通貨にSwapしたり、法定通貨に変えたり、さらに別の取引所で運用したりすることができます。

参考:【AAVE公式ドキュメント】Migration and Staking

マネーレゴを組む

AAVEで借り入れた暗号通貨を別のプロジェクトやDEXで運用します。

具体的には、年利3%で借りたBUSDを年利5%で預かってくれる取引所(DEXに限らない)があれば、そこに預けることで差額の2%を得ることができるという仕組みです。

DeFi PulseやDefiLlamaをめぐってみて、利回りの良いDEXを探してみましょう。

マネーレゴの組み方については、別に記事で詳しくまとめます。

参考1:https://mblog.com/passive-income-with-defi←DeFi(クリプト)で巨額の資産を運用している方のポートフォリオが紹介されています。このブログ自体が宝の山。

参考2:Medium The True Power of DeFi Composability←DeFiの構成可能性・本質について書かれています。超有益。

AAVE(アーベ)のメリット・デメリット

メリット

説明が詳しくて使いやすい

分からないことがあった時に、そのページ内に情報が表示されることが多いので、初心者でも扱いやすいです。

アイコンにカーソルを合わせてクリックすると、詳細な情報が見れます。

こまめに情報を表示してくれるので、いちいち調べ物をする時間が短縮されます。

こういう小さな配慮の積み重ねがそこかしこにみられます。

とてもユーザーフレンドリーな設計で嬉しい!

高利回り&低金利

他のDEXと比べて、運用がしやすいのもメリットの一つ。

赤枠が貸し出しの利子、青枠が借入の金利です。

信頼性が高い

AAVEは数多くのDEXの中でもかなり信頼性が高いです。TVLが大きいのも理由の一つですが、それ以外にもあります。

それは、 アーベがイーサリアムと深くつながったプロジェクトであるという点です。つまり、リスクもリターンもイーサリアムと共有しているということ。

イーサリアムは、今後もその周辺のチェーンの開発や発展が進んでいくことは間違いありません。

イーサリアムの成長可能性を強く信じている私としては、今後も盛り上がっていく様々なプロジェクトの中心にあるAAVEは信頼できると判断しています。

機能が多い

使っていくうちに、便利な機能を実感しやすい構造になっている点も素晴らしいです。しかも、それぞれの機能の本質は大変シンプルです。特に「信用委託」という概念は、画期的です!「デジタル上の取引に緩やかに人間同士のつながりや信頼関係を自然に落とし込んでる」という理念が素晴らしいです。(フラッシュローンだけは、ちょっと難しいかもですが、、、)

Docs(使用方法の手順や理論を示したもの)がきちんと整理されていて、一つ一つの機能の使い方について「これを読めば大体理解できる」状態にしてくれるのも嬉しいポイント。

参考:https://docs.aave.com/portal/ ←【AAVEのドキュメント】

「分からないことがあった時に見るべききちんとした取扱説明書がある」ので、自分で調べる力のある人は、どんどん使いこなせるようになっていきます。

使えば使うほど、AAVE自体の良さが分かります。

デメリット

イーサリアムとリスクを共有している

イーサリアムと深く繋がっているということは、デメリットでもあります。

イーサリアムが落ちるとAAVEも落ちる傾向にあるということは覚えておきましょう。

しかし、この対策は非常にシンプルです。

イーサリアム界隈の動向に注意を向けて情報収集をすれば良いのです。

Twitterや公式サイトでイーサリアムの情報集めから始めましょう。

手数料が高い

イーサリアム自体の大きな課題です。

1回の取引にかかる手数料(ガス代)が非常に高く、安い時でも1000円くらいは平気でかかります。イーサリアムネットワークを利用した取引では、少額の運用だけだと手数料負けしてしまいます。

現在のところ、根本的な解決策はなく、イーサリアムのアップデート待ちという状況です。

自動精算の可能性

これはレンディング系のDEXに共通する課題です。

担保の価値が低下したり、借り入れている暗号通貨が高騰したりして、借り手に返済能力がないということが自動的に判断される場合があります。

しかし、AAVEの公式サイトが「その対策ができるアプリ」を紹介しています。

とても便利なツールなので、「リスクとその対策」にて紹介します。

リスクとその対策

DeFi特有のリスクについては、こちらの記事を参考にしてください。

→【必ず役に立つ!】DeFiのリスクを下げる方法【古びない考え方を身につける】

ここでは、AAVE(アーベ)を使う際のリスクとその対策についてまとめていきます。

自動精算

他のアプリケーションを組み合わせて使いましょう。

ウォレットと接続して、イーサリアムネットワーク上の自分の資産のポートフォリオを一括で確認できます。

また、ローンの自動精算を行う機能もあります。

主に、担保にしている暗号資産の価値が落ちてきた時に警告通知を受け取るのに使います。

独自トークン(AAVEトークン)の扱い

AAVEトークンは、あくまでAAVEというプロジェクトの強さに依存したトークンであるということを忘れてはいけません。ガバナンストークンをたくさん持っているということは、それだけそのDEXに依存してるということ。持ち過ぎに注意です。

DEX単体の動きのみならず、イーサリアムやビットコインの値動きによって、独自トークンもその価格を大きく変動させる傾向があるからです。持っている資産の多さによりますが、独自トークンが資産の大半を占めるポートフォリオはハイリスクであると言えます。

私自身は、独自トークンは価格が高いうちに別の暗号資産(ビットコイン・イーサリアム・ステーブルコインなど)にスワップしたり、定期的に法定通貨で利確するようにしています。

まとめ

AAVE(アーベ)でできることやその仕組みについて解説しました。レンディングからの展開する資産運用は、DeFiの核です。

AAVE(アーベ)に触れることで、DeFiの経験値が貯まり、金融やテクノロジーの知識を複合的に学ぶこともできます。クリプトの世界をもっと楽しみたい方は、是非一度AAVE(アーベ)に触れてみてくださいね。

本記事のおさらい

- AAVE(アーベ)はレンディング系DEXの一つ

- イーサリアムネットワークの上で動いている

- 主に暗号通貨の貸し借りができる

- 預けた暗号通貨を担保にして借入ができる

- 他のアプリと組み合わせて使うことでリスクに対応することができる

- AAVE(アーベ)を使うとDeFiへの理解が深まる