こんにちは、yodaka(よだか)です。

- IPORって何?

- 特徴や仕組みを知りたい

- 機能や使い方を教えてほしい

- 使うときの注意点やリスクはあるの?

こんな悩みを解決する記事を用意しました。

IPORとは、DeFi領域のリスクフリーレート(安定金利)を算出/利用するプロジェクトです。

本記事を読んで、クリプト界隈で生き延びる知恵を身につけていってください。

本記事を読むと分かること

- IPORとは何か?

- IPORの特徴や仕組み

- IPORの機能

- IPORの始め方・使い方

- 使うときの注意点やリスク

情報ソース

IPORとは何か?

IPORとは、Inter Protocol Over-block Rate(≒プロトコル内部の価格指標)の略です。

従来の金融に見られたLIBOR(ロンドン市場での金融取引における銀行間取引金利)やSOFR(担保付翌日物調達金利)などの考え方を土台にして、それをDeFiの領域で適合させるというアイデアです。(LIBOR自体は不正操作事件により、現在は公表停止措置が下されています)

従来型の金融では、権威のある金融機関同士が設定する金利に信頼性があったため、それらの金利価格を指標として様々な金融商品が実装されてきました。また、金融機関の権威性を信頼する人が多かったため、これらの指標はリスクフリーレート(リスクの低い金利)として、投資家たちに人気のある存在でもありました。

近年、DeFiの領域においても様々な金融商品が登場してきているため、投資家の中には安定的に資産運用をしたいという需要も発生してきています。

そこで、IPORは

従来の金融の主要な指標(ベンチマーク)をDeFiで実装するプロジェクト

を提案・実装したのです。

ベンチマークとは、その市場における金融商品の適正な価格を参照する指標のことです。

IPORは、他のDeFiプロトコルなどから得たデータをまとめて、そこから算出した価格を用いてリスクフリーレート(リスクの低い金融商品やそこから得られる利回り)のインデックス(参考指標)として機能します。

ざっくりまとめると、IPORは

低コストで安定的に資産運用したい人のためのプロジェクト

なのです。

金利スワップやリスクフリーレートについては、後ほど詳しく解説します。

IPORは

- 市場の透明性を確保すること

- 債権と固定借入コストの均衡を図ること

- 金利ボラティリティを低下させること

などの金融市場の安定性を実現させる需要に注目して立ち上がったプロジェクトとも言えます。

IPORの需要

DeFiの核をなす要素の一つにレンディング(貸し出しと借入)の存在があります。

実際、AaveやCompoundなどのようなレンディングプロトコルは、DeFiの中でも非常に重要なプロジェクトとして強力な地位を築き上げています。

しかし、仮想通貨の市場は価格の変動が非常に激しいため、レンディングにおける安定感を欠くという課題がありました。

そのような不安定さへのリスクヘッジとして開発されているのが、様々なデリバティブ(金融商品)です。

IPORはそれらのデリバティブが台頭してきた市場に注目し、仮想通貨市場の価格変動リスクを低下させるプロジェクトとなることを目指しています。

IPORのユーザーは、

- 仮想通貨の流動性提供

- 仮想通貨の金利スワップ

- 流動性マイニング

などを行うことができます。

リスクフリーレート

結局、リスクフリーレートって何なの?

それでは、リスクフリーレートという考え方やその一例となる金利スワップについて解説します。

まず、リスクフリーレートとは

金融商品の扱いにおいて、比較的低リスクで利回りを出せるもの/その指標

を指します。

大きなリスクを取らない分、利回りは小さいですが、安定的に利回りを得ることができる点が魅力です。

多くの資産を持つ投資家には、比較的人気のある分野であると言えます。

その指標がリスクフリーレートとして判断されるかどうかは

その指標を算出する大元の信用リスクを見ること

が重要です。

従来の金融機関で例えるなら、

金利の算出基準となるのは大手銀行が示す金利

ということになります。

IPORの場合は、金利の算出基準をブロックチェーン上の他のDeFiプロトコルを参照しているのです。

すでに広く使われているブロックチェーン上のデータ(イーサリアムネットワークなど)は改竄体制や透明性が高いため、(そのネットワークの堅牢性を信じられる人にとっては)金利の算出基準として信頼性があると判断できます。

金利スワップ

ここからは、従来型の金融における「金利スワップ」を例に解説します。

金利スワップとは

「固定金利と変動金利の交換」

のことです。

デリバティブ取引の一種として分類され、一般的には、金利上昇リスクや金利低下リスクのヘッジ(回避策)として利用されます。

元本交換を行わず、金利部分のみを当事者間で交換します。

固定金利契約:借入を行う際、一定期間にわたって元本に対する金利をあらかじめ決めた金利で支払い続ける契約を結ぶこと。

メリット:金利の上昇に強い。市況の上げ下げに左右されず、同じ額の金利を支払続ければ良い。何らかの理由で市場の金利が上がったとしても、その分の金利を支払う必要はない。

デメリット:金利の低下に弱い。何らかの理由で市場の金利が下がったとしても、同じ額の金利を支払い続けなければならない。そのため、金利が低下した場合は変動金利契約と比べて相対的に損をすることになる。

変動金利契約:借入を行う際、一定期間にわたって元本に対する金利を市況に応じて変化する金利で支払い続ける契約を結ぶこと。

メリット:金利の低下に強い。市況の上げ下げに応じて金利が変動するため、何らかの理由で金利が低下している状況では、低い金利で支払位を済ませることができる。

デメリット:金利の上昇に弱い。何らかの理由で市場の金利が上昇した場合には、その分金利を多く支払う必要がある。そのため、固定金利契約と比べて相対的に損をすることになる。

つまり、金利スワップの利用者は

- 今後は(市場の)金利が下がると予測するならば→変動金利を支払う方が有利→金利の低下に応じて支払いが減るため

- 今後は(市場の)金利が上がると予測するならば→固定金利を支払う方が有利→金利の上昇分を支払わなくて良いため(変動金利で契約していたら、金利が上昇した分に応じて支払いが増えてしまう)

という状況を前提として立ち回る必要があります。

もう少しざっくりとまとめるなら

- 市場の金利が下がっている時→変動金利契約を結びたい

- 市場の金利が上がっている時→固定金利契約を結びたい

ということになります。

形態の異なるこれらの金利契約を交換することを「金利スワップ」と呼びます。

これらを踏まえて以下を読むと、リスクフリーレートとしての金利スワップという考え方が理解できるはずです。

・固定金利を受けて変動金利を支払う場合→「金利スワップを受ける/レシーブする」 と言う

・変動金利を受けて固定金利を支払う場合→「金利スワップを払う/ペイする」 と言う

・変動金利には様々なタイプがある(ILBORなどが代表格)

・契約時に支払う金額が無い

・一定期間金利を払い続けることになるため「元本」を想定する必要がある。→「想定元本」

※一億円の元本をベースに1%の金利を支払う場合は、毎年100万円を支払うことになる。

・スワップ契約を結ぶ際の相手型となる金融機関を「スワップ・カウンター・パーティ」と呼ぶ

【国債との類似性】

・金利スワップはキャッシュフローの特性から見ると、国債のロング・ショートと類似性がある

※投資家にとって金利水準が魅力的であればロングするし、そうでなければショートすれば良い

・日本国債以上に、円金利スワップの流動性が高いと指摘されることもある

【変動金利の代表格「LIBOR(ライボー)」】

・London Interbank Offered Rateの略

・ロンドンのインターバンク市場における大手銀行におけるオファーレートに基づく指標金利のこと

・世界の主要銀行がオファーするレートのうち、上下25%を除いた残りの50%から平均値として算出される。(実際の取引額ではない)

・6か月円LIBORや3か月円LIBOR等は代表的な金利スワップとして扱われていた。

・その他の金利指標には「TIBOR(TokyoInterbank Offered Rate=東京市場の金融機関における指標金利)」 やEURIBOR(EuroInterbank Offered Rate=欧州市場の金融機関における指標金利)等がある。これらをまとめてIBORと呼ぶこともある。

・不正捜査事件が発覚し、現在は公開停止措置が取られている。(2021年12月末):参考記事①・参考記事②・参考記事③

【翌日物金利スワップ(Overnight Index Swap/ OIS)】

・変動金利として無担保コール翌日物金利(Tokyo OverNight Average rate, TONA)を用いるスワップのこと

・TONAとは、金融機関同士が無担保で1営業日借り入れた時の金利のこと

・日銀が公開市場操作を行う際に誘導する短期金利としても有名。

・日銀の金融政策に大きな影響を受ける

・変動金利が「後決め複利(金利計算区間の実現複利で最終的な金利が決まる)」になっている

・実際には「TONAの6か月複利など一定期間の複利を変動金利として支払う一方、固定金利を受ける」という仕組み

【金利スワップ・レートまとめ①】

・様々なスワップ・レートがある

・インデックス(≒参照)とする変動金利が異なるため、固定金利に相当する金利スワップ・レートも異なってくる

※例えばLIBORには銀行の信用リスクが含まれている以上、変動金利にも固定金利にも信用リスクが含まれていると解釈される

【金利スワップ・レートまとめ②】

・OISの場合、TONAを用いるため、金利スワップにおける変動金利は1営業日の銀行の信用リスクが反映されていると考えられるため、それと等価交換となるスワップ・レートに反映される信用リスクは限定的であると解釈される。

・リスクの大きさがレートに反映される

【金利スワップ・レートまとめ③】

・「変動金利同士の交換」をする金利スワップを「ベーシス・スワップ」という

例1:「3か月円LIBOR+α」と「6か月円LIBOR」を一定期間交換する(この場合、このαをベーシスという)

例2:LIBORとTIBORの交換をする

・「ベーシス・スワップ」にも様々な種類がある

【金利スワップ・レートまとめ④】

・実務で「ベーシス・スワップ」と呼んだ場合、「通貨スワップ」を指すことも多い

例:3か月円LIBORと3か月ドルLIBORの交換など、異なる通貨の金利を期中交換をする

・通貨スワップの場合は、異なる通貨の元本を当初と満期にも交換する

【金利スワップと国債】

・国債の金利はリスク・フリー・レート(安全利子率)とされる

・金利スワップの中にもリスク・フリー・レートと解釈されるものがある

・その場合、インデックス(参照)するものの信用リスクが重要

・金融危機以前はLIBORもリスク・フリー・レートとして用いられていた

・スワップ・レートは地方債や社債など、他の債券を発行する際のベースとなる金利として用いられることがある

・これは、金利スワップ・レートをリスク・フリー・レート(≒国債)に類似したものとして用いていると解釈することもできる

・発行条件をめぐっては、様々な議論や意見がある

【参考①】金利スワップ入門ー基礎編ー

【参考②】金利スワップの仕組み

開発・運営チーム

IPORの開発・運営を手掛けるのは、IPOR Labs。

スイスを拠点とするソフトウェア開発会社です。

IPORプロトコルの開発にあたって、arrington capitalをはじめとする多数の企業から550万ドル以上の資金提供を受けています。(参考記事はこちらから)

CEOは、ダレンカマス。2011年ごろからブロックチェーンやクリプトの領域でプロジェクトの構築や投資を行ってきた人物です。

IPORの公式ブログでは、プロジェクト開発の理念やシステムの説明、市場の状況分析レポートなどが掲載されています。

Twitterアカウントでは、プロジェクトの関連情報やスペース機能を利用した音声での情報発信などを行っています。また、プロトコルの具体的な使用方法をレクチャーした記事などの紹介もしています。

#Trading interest rate swaps is unexplored territory for most retail traders.

⚠️ Access a #Crew3 tutorial to learn about interest rate benchmarks, #swaps, & how to trade on #IPOR.

Complete it to get 1500 XP & the "Certified Swapper" #Discord badge.

— IPOR Labs (@ipor_io) February 13, 2023

設計の土台は様々な部分で裏付けのあるプロジェクトだと判断できそうですね。

IPORの特徴

IPORにはどんな特徴があるの?

IPORの特徴は主に6つ。

- DeFiの金利指標

- 仮想通貨の金利スワップ

- レンディングプロトコルが土台

- イーサリアムネットワークで稼働する

- 流動性提供にステーブルコインを用いる

- トレーディングコンペティションがある

DeFiの金利指標

IPORは、DeFiの金利指標(ベンチマーク)としての役割を果たします。

IPORの算出する金利指標は、改竄耐性や透明性が高いブロックチェーン上のデータを参照しています。

そのため、データの大元を人為的に操作することは困難です。また、データ自体も誰でも閲覧可能であるため、システムの運営側が不正を働くことを防ぐことにも繋がります。

マーケットから得られる純粋な情報を金利指標算出の材料にしているため、IPORの算出する指標が信頼性の高いものであると主張されています。

マーケット情報をどこから取得するかやシステムの様々なパラメータ設定などは、IPOR DAOによって決定されます。(後述)

IPORのメインコンテンツである金利スワップは、レンディングを土台として成り立っています。

そのため、レンディングの格差で利益を上げようとする金利スワップへの参入者が増えるほど、市場の金利価格は格差が小さくなっていきます。

これは、アービトラージが取引所毎の価格差を縮めていくのと同じような仕組みです。

取引所毎の価格差が生じれば、そこに利鞘を見出して稼ごうとするプレイヤーが存在するわけですから、アービトラージャー達によって価格差が均等にならされていくという市場原理が発生します。

金利スワップにおいても同じような仕組みが働き、レンディングプロトコル毎の金利差は、金利スワップの利用者達によって徐々に是正されていくのです。

このような点から、市場への参加者達の積極的な活動による経済的な均衡が生じます。

その結果、金利スワップの存在がDeFi市場における歪みの少ない金利指標を算出することにつながるのです。

金利スワップができる

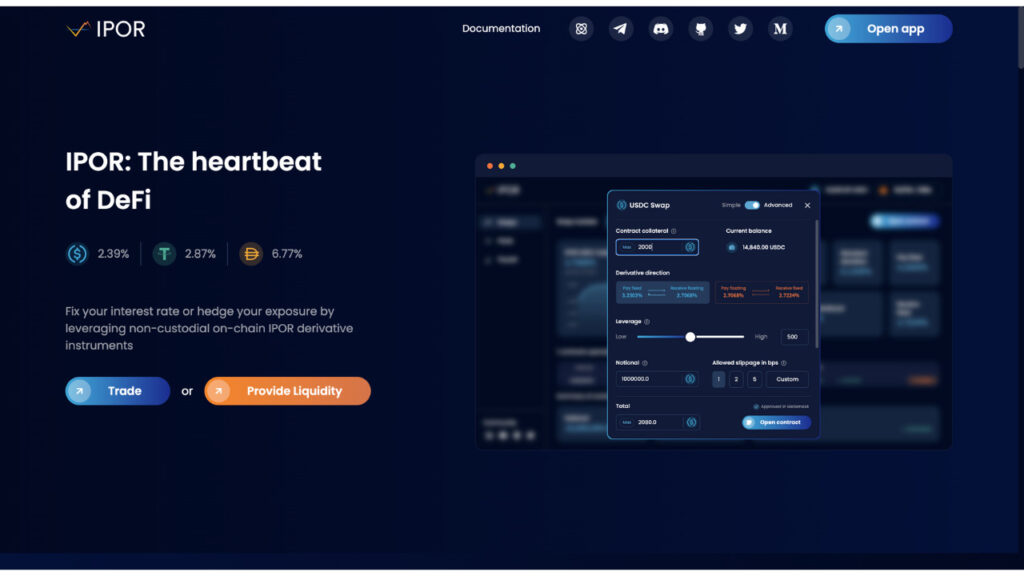

IPORのメインコンテンツは、金利スワップです。

先に解説したように、金利スワップは元本を必要とせず金利の交換(スワップ)を行う取引です。

金利スワップの利用者は、今後の金利が上がりそうか下がりそうかを予測して、自分に有利な金利を選択することになります。

DeFiにおいては、AaveやCompoundなどのレンディングプロトコルにおける借入の金利に差があるという点が重要です。

これらの大手レンディングプロトコルにおける金利の差が、金利スワップというシステムの土台だからです。

「金利スワップ」という概念がDeFi領域に実装されているという事実から、DeFi領域が成熟してきたという見方もできますね。

レンディングプロトコルが土台

レンディングは金融の土台です。資産を効率良く運用するためには、通貨を別の通貨に変えてより高効率で資本を増やすことが重要です。

DeFiにおいてもそれは変わりません。

すでにMorphoなどのプロトコルは、大手レンディングプロトコル(CompoundとAave)の金利差に注目して立ち上がったプロジェクトとして実際に稼働しています。

レンディングがDeFiの基盤として本格的に機能している状況において、金利の指標を示すプロジェクトであるIPORに需要が生じるのは自然な流れです。

ボラティリティの高い市場においては、安定した資産運用をしたいと考える投資家が必ず出てきます。

なぜなら、多くの人は一定額まで資産を増やしてしまえば、後はそれらの安定的に運用したいと考えるからです。

莫大な資本を持っていれば、そこから先は1%の金利であっても得られる利益は非常に大きなものになります。

そうした人たちにとっては、DeFi領域におけるリスクフリーレート(得られる利回りは小さいが安定した利益が得られるもの)の存在は非常に重要です。

デリバティブ(金融派生商品)の台頭が、より正確な金利指標の需要を生み出すのです。

あわせて読みたい

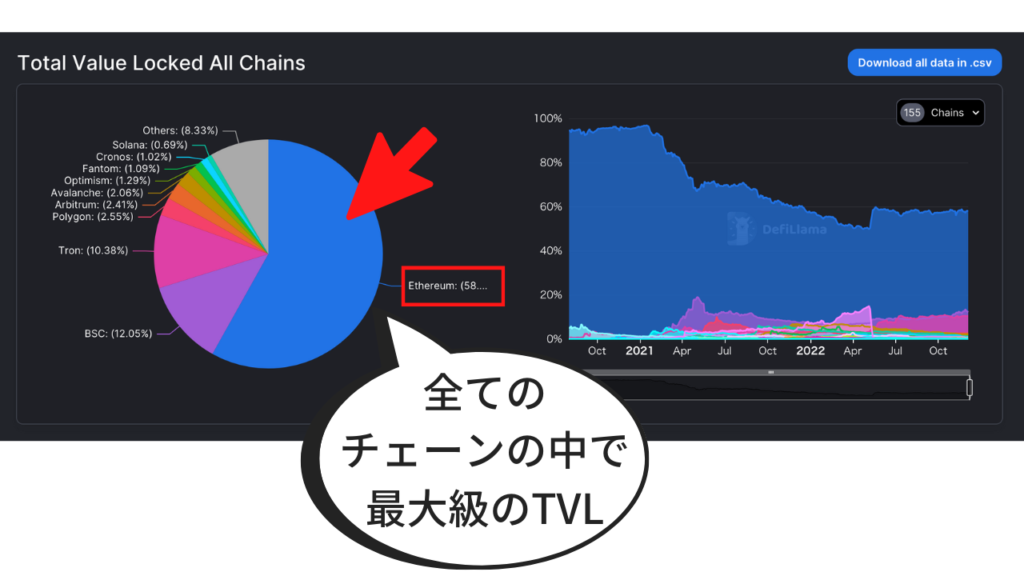

イーサリアムネットワークで稼働する

IPORは

イーサリアムネットワーク上で稼働するプロトコル

です。

イーサリアムネットワークは、DeFiにおいて最大級の流動性を誇るブロックチェーンであるため、チェーン自体の信頼性は他のチェーンと比較して高いと判断できます。

2023年2月現在で、イーサリアムチェーンのTVL(ロックされている資産の総額)は、第1位。

DeFi全体でロックされている資産の半分以上はイーサリアムネットワークにあります。

IPORは、現状、最も手堅いチェーン上で稼働しているプロトコルであると言えます。

流動性提供にステーブルコインを用いる

IPORの流動性提供に用いることができるのは一部のステーブルコインに限定されています。

現在IPORプロトコルで利用可能なステーブルコインは

- USDT

- USDC

- DAI

の3種類です。これら3種類のステーブルコインは、DeFi領域においてもメジャーなステーブルコインの一角を占めています。

IPORの提供する金利スワップは、これら3種類のステーブルコインのレンディングを土台としているということを覚えておきましょう。

USDT/USDC/DAIがそれぞれどのような性質のステーブルコインなのかを詳しく知っておくと、リスク管理が可能になります。

あわせて読みたい

トレーディングコンペティション

IPORでは、定期的にトレードのコンペティション(競争)が行われています。

これは、利益を上げたユーザーに報酬を出すというものです。

これによって、一定数のユーザーにプロトコル利用のインセンティブを発生させています。

コンペティションの詳細はこちらから。

IPORが稼働する仕組み

IPORはどんな仕組みで稼働しているの?

それでは、IPORが稼働する仕組みを詳しく解説します。

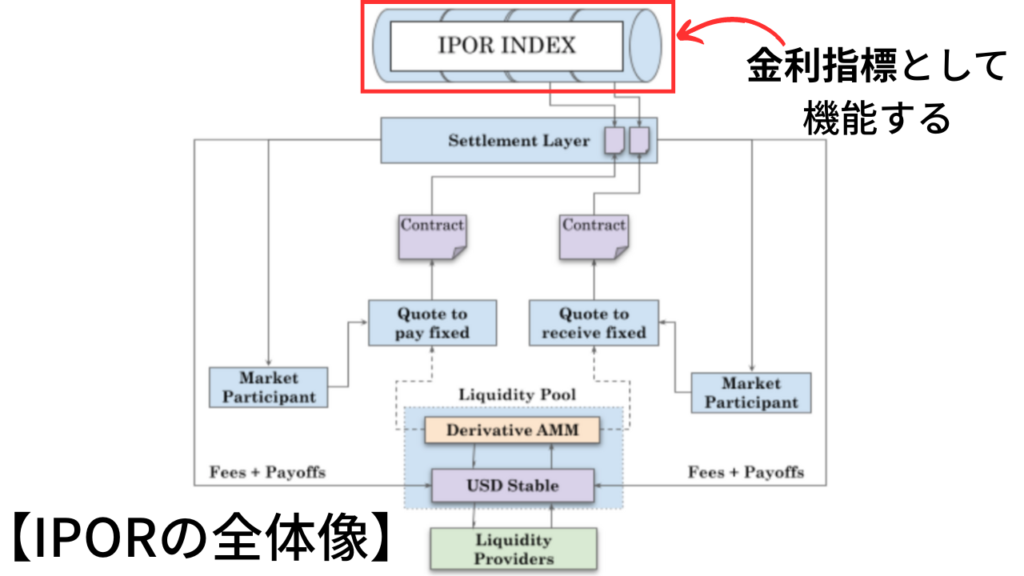

IPORインデックス

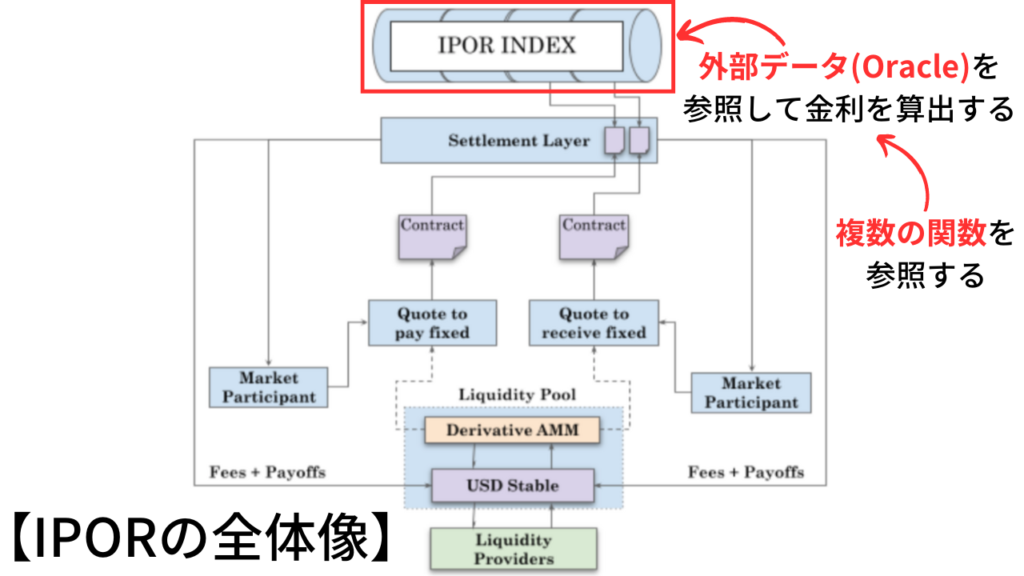

IPORが価格データを割り出すためのシステムが、IPOR Oracleです。

IPOR Oracleは、複数の関数を組み合わせてDeFi領域における金利を算出しています。

DeFi領域は変化が非常に早いため、参照するデータは状況に応じて変化させていく必要があります。

IPOR Oracleも市場の状態に応じて、参照データを変化させたりパラメータを調整できるように設計されています。

IPOR Oracleの構造の決定権はIPOR DAOが管理しているため、後述するIPORトークンを所有するインセンティブの一部となっています。

参考

流動性プールと流動性の提供者

IPORのユーザーは、ステーブルコインであるUSDC/USDT/DAIで流動性プールに資金を預け入れることができます。(この場合、資産を預け入れたユーザーのことを「流動性の提供者」と呼びます)

従来のDeFiプロトコルと同じように、預け入れた資金に対して一定量の金利を得ることができます。

次に紹介する金利スワップは、この流動性プールに対して行う仕組みになっています。

流動性提供者の報酬は、

①手数料

②全てのペイオフの合計(SOAP)

③外部マーケットからもたらされる利回り

によって賄われます。

参考

SOAP(Sum of All Payoffs)の詳細はこちらから。

金利スワップ(IRS)

IRS(Interest Rate Swap)は、IPORの基礎となるデリバティブ(金融派生商品)です。

IPORインデックスの値を使用して、金利スワップを展開します(ポジションを開く)。

「開いたポジションが満期に達する」または「100%の利益または損失を出す」と、そのポジションは自動的にクローズ(精算含む)されます。

【参考】IPORスワップの精算

金利の形態を固定することによって、様々な取引に応用することができます。

次に、金利スワップを利用した具体的な稼ぎ方を解説します。

具体例1:ステーブルコインのアービトラージ

米ドルにペッグされた2種類のステーブルコインA/ステーブルコインBがあると仮定します。それぞれのIPORにおける金利がAは2.5%、BのIPOR率は5.5%です。

この時に、IPORを用いて以下のように金利スワップを利用します。

- ステーブルコインAに対して「固定支払契約」を結んで借入コストを固定する。

- ステーブルコインAをステーブルコインBに交換する。

- ステーブルコインBを貸し出し、「固定受け取り契約」を結んで貸出金利を固定する。

以上のような状態を作り出すことで、差額の3%の利回りを得ることができます。

実際には、市場における借入と借り出しの金利は異なる場合があるため、ここまで単純ではありません。しかし、デリバティブを用いることによって金利差をそのまま利益として得ることが可能です。Morphoなどの別のDeFiレンディングプロトコルなどから金利の乖離を見つけることで、上記の戦略をより具体的に展開することができます。

具体例2:投機(およびレバレッジ)

IPORの金利スワップは、最大5倍までのレバレッジをかけることが可能です。

DeFiがブロックチェーン上で展開されるという性質のものであるため、満期時の決済に使用される担保預金を置くことで、レバレッジをかけて金利スワップを行うことができるのです。

金利のボラティリティが高くならないと予測する場合は、レバレッジを上げて金利スワップを利用することも選択肢の一つです。

【参考①】IPORのDocs|IPORスワップ

【参考②】IPORのDocs|誰が何のためにIPORを利用するのか?

【参考③】IPORのDocs|Morphoプロトコルを利用したヘッジ

IPORのトークノミクス

IPORに関連するトークンには何があるの?

IPORに関連するトークンは、主に3種類あります。

- IPOR(ネイティブトークン)

- PowerIPOR(ガバナンストークン)

- 流動性プロバイダートークン(USDT/USDC/DAI)

順番に解説します。

IPOR

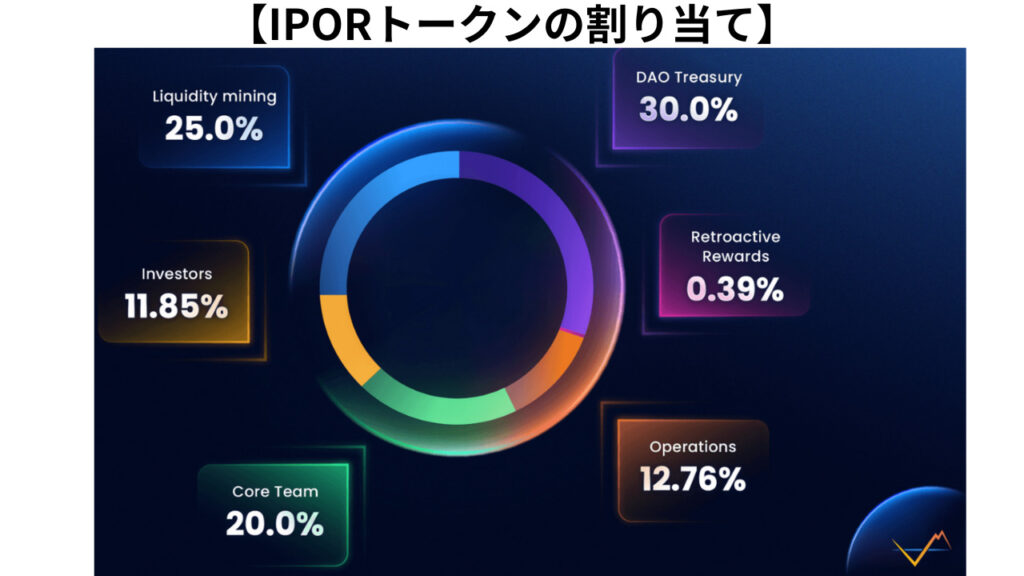

IPORは、ネイティブトークンとしてIPORトークンを発行しています。

発行上限は1億。

トークンの割り当ては、以下の通り。

- 30.00%:DAOでの財務管理

- 25.00%:流動性マイニング

- 12.76%:DAOオペレーション

- 20.00%:開発・運営チームの費用

- 11.85%:投資家

- 0.39%:遡及報酬(過去に何らかの形で貢献した人への報酬)

IPORトークンをステーキングすることでガバナンストークン(PowerIPOR)に変換することができます。

PowerIPOR

PowerIPORは、プロトコルのガバナンストークンです。

- 流動性マイニング

- プロトコルの意思決定に関する投票

- 投票の委任

などに利用することができます。

IPORトークンと1:1で交換することができます。

PowerIPORは、他者に転送することはできません。

IPORトークンをステーキング(≒プロトコルにロック)することでガバナンストークン(PowerIPOR)を入手することができます。

PowerIPORトークンのロックを解除するには14日間のクールオフ期間が必要ですが、即座に解除したい場合は50%手数料がかかります。(実質、半額になってステーキングが解除されるということ)

流動性プロバイダートークン

USDT/USDC/DAIの3種類のステーブルコインは、IPORプロトコルの流動性提供に用いることができます。

どのトークンも現在のDeFi領域において主要なステーブルコインです。

米ドルにペッグされたトークンですが、発行母体や担保とする資産が異なっているため、それぞれの特徴について知っておくと資産のリスク管理に繋がります。

- USDT:Tether社が発行する法定通貨担保型のステーブルコイン。

- USDC:Circle社とCoinbaseが発行している法定通貨担保型のステーブルコイン。

- DAI:MakerDAOが発行している仮想通貨担保型のステーブルコイン。

それぞれの特徴については、以下の記事も参考にしてみて下さい。

あわせて読みたい

IPORの機能

IPORにはどんな機能があるの?

IPORの主な機能は6つ。

- Portofolio

- Swaps

- Pools

- Statistics

- Liquidity mining

- Airdrop

Portofolio

「Portofolio」 は

資産の状況を確認

することができます。

金利スワップと流動性提供にそれぞれどのようなポジションを持っているのかがひと目で分かります。

Swaps

「Swaps」は

金利スワップ

を行うことができます。

USDC/USDT/DAIのうちから金利スワップの対象にする仮想通貨を選び、金利を受ける状態を作ります。

金利スワップを行うには、USDC/USDT/DAIのいずれかのステーブルコインが必要です。

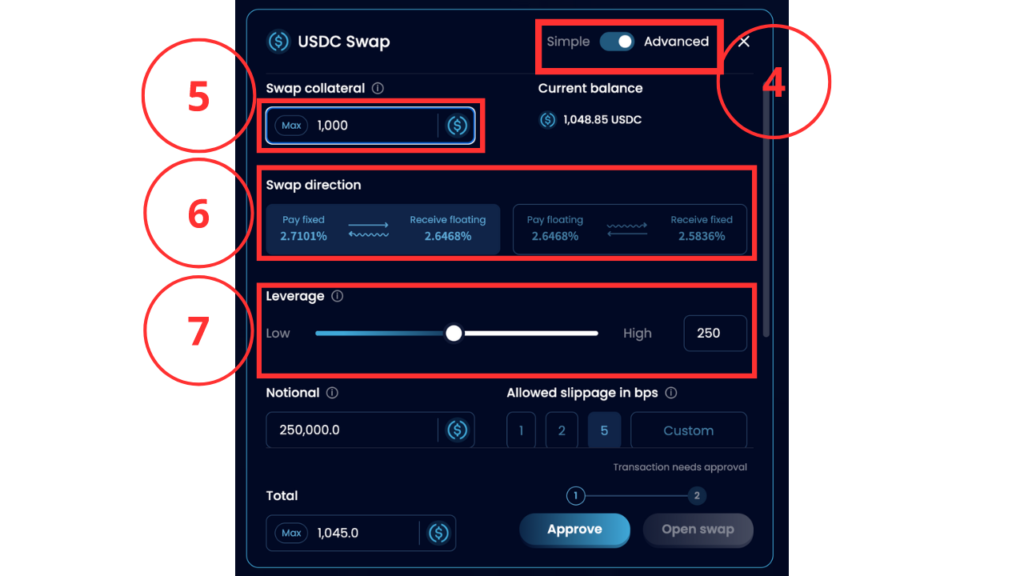

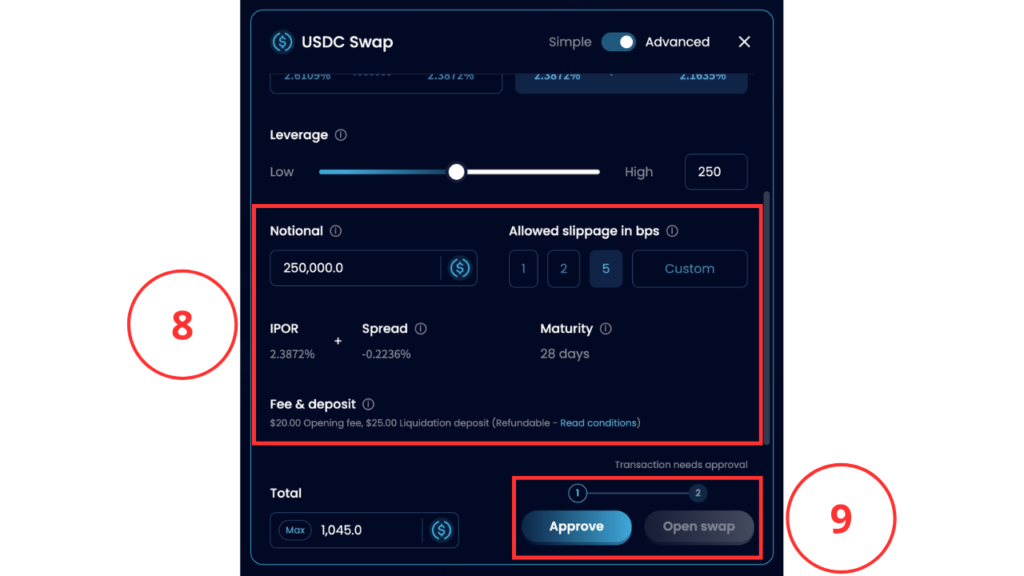

ここでは、USDCで金利スワップを行うときのパラメータ設定画面を見ていきましょう。

①モード選択

パラメータ設定を簡単に済ませたい

→「Simple」

パラメータ設定を詳細に行いたい

→「Advanced」

②金利スワップの方向を選択

変動金利を受けて固定金利を支払う

→「Pay Fixed Receive Floating」

固定金利を受けて変動金利を支払う

→「Pay Floating Rceive fixed」

③レバレッジの設定

最小0.1倍〜最大5倍まで設定可能

④Notional(想定元本)の設定

他のパラメータを入力していると自動的に算出される。この値から先に入力して、金利スワップに必要な本来の元本を算出することもできる。

Pools

「Pools」は

ステーブルコインの流動性提供

を行うことができます。

流動性提供に用いることができるのは、USDC/USDT/DAIのいずれかのステーブルコインです。

流動性提供を行うとipTokens ( ipDAI、ipUSDC、ipUSDT )が発行され、これらのトークンをプロトコルにステーキングすることで、流動性提供の報酬を得ることができるようになります。(流動性マイニング)

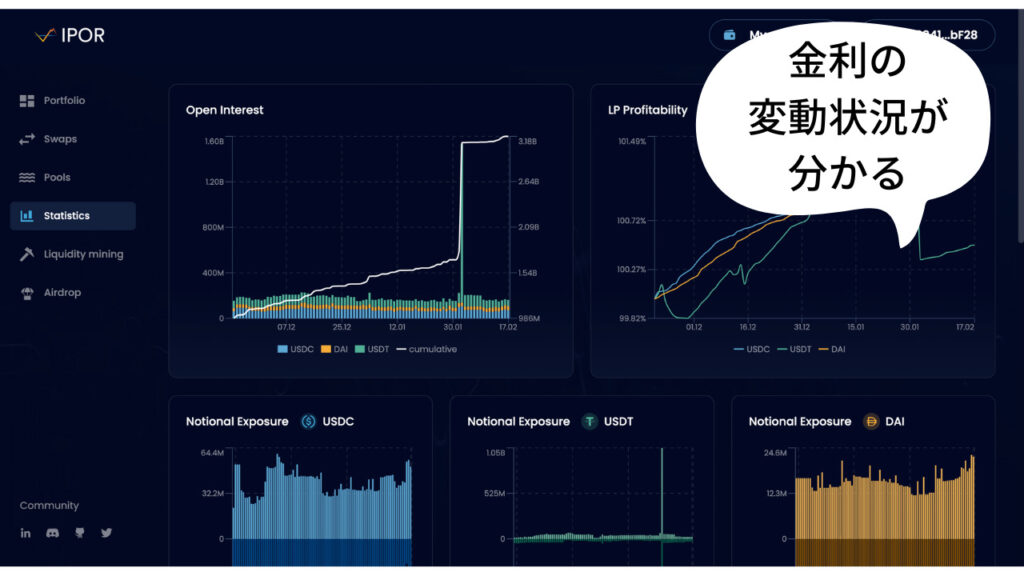

Statistics

「Statistics」は

金利の変動状況

を見ることができます。

- 固定金利

- 変動金利

- IPORによって算出される金利

の3つが分かるため、その金利格差を利用して収入を得る戦略を立てることができます。

Liquidity mining

「Liquidity mining」は

流動性マイニング

行うことができます。

利用できるトークンは、IPORトークンとipTokens ( ipDAI、ipUSDC、ipUSDT )です。

【参考】IPORのDocs|Liquidity mining(流動性マイニング)の解説

Airdrop

Airdropは、現在(2023年2月)のところ、retroactive報酬しかありません。

過去に何らかの貢献をした人はAirdropの対象となっています。

今後は、プロトコルの利用や発展に向けて貢献したユーザーにエアドロップ報酬がもたらされるかもしれません。

IPORの始め方・使い方

IPORを実際に金利スワップをしてみたい。

それでは、IPORの始め方・使い方を解説します。

大まかに5つのステップに分けられます。

①ウォレットの作成

②仮想通貨の購入・転送

③アプリとの接続

④必要な仮想通貨を入手する

⑤金利スワップの実行

①仮想通貨のウェブウォレットを作成する

まずは、仮想通貨を扱うウォレットアカウントを作成しましょう。

IPORのアプリは、MetaMaskなど複数のウォレットに対応しています。

ウェブウォレットのアカウント作成については、以下の記事を参考にして下さい。

参考

ここからは、MetaMaskを使用した方法で解説を進めていきます。基本的な操作手順は同じなので、お好みのウォレットを使ってください。

②仮想通貨を購入・送金する

続いて、運用に必要な分の仮想通貨を準備します。

すでに何らかの仮想通貨(ETH/USDC/USDT/DAI)を持っている方は、それを運用に転用できる場合もあります。

基本的には、イーサリアムネットワーク自体のガス代(手数料)となるETHが必要なので、運用に必要な仮想通貨としてETHを選択するのが無難でしょう。

仮想通貨の購入や送金の方法は、以下の記事で具体的に解説しています。

仮想通貨の買い方・送金

③ウェブウォレットとアプリを接続する

①IPORのアプリにアクセスして、「Connect Wallet」をクリック。

②「利用するウォレット」を選択→パスワードを入力。(ここではMetaMaskを選択しています)

③ウォレットアドレスが反映されていれば、接続完了です。

④必要なトークンを入手する

IPORのアプリを利用する際に特定の仮想通貨(USDT/USDC/DAI)が必要になりますが、利用する取引上によっては特定の仮想通貨を購入できない場合もあります。

国内の取引所で入手できないトークンを入手するには、スワップ系のDeFiプロトコルを利用してトークンを交換する必要があります。

トークンの交換(スワップ)には様々な方法があり、それぞれに異なる特徴・メリット・デメリットがあります。

私が使用・リサーチしたアプリを紹介した記事を貼っておくので、利用の際の参考にしてみてください。

スワップ系プロトコル解説

⑤金利スワップの実行

①IPORのアプリから「Swaps」を選択。

②スワップに利用するトークンを選択。(ここではUSDCを選択しています)

③「Open 〇〇〇〇 Swap」をクリック。

④設定モードを選択。(ここではAdvancedを選択しています)

パラメータ設定を簡単に済ませたい

→「Simple」

パラメータ設定を詳細に行いたい

→「Advanced」

⑤担保の量を入力。

⑥金利スワップの方向を選択。

変動金利を受けて固定金利を支払う

→「Pay Fixed Receive Floating」

固定金利を受けて変動金利を支払う

→「Pay Floating Rceive fixed」

⑦レバレッジを設定する。

最小0.1倍〜最大5倍まで設定可能

⑧「Allowed slippage in bps」を設定。(サイトで算出された数値と実際のスマートコントラクトで実行された取引の数値が乖離していた場合、取引の実行を承認するかどうかの許容幅の設定のこと。数値が大きく設定するほど、許容範囲が広くなる)

※「IPOR +Spread」の値から金利を確認する。

※「Maturity」=「満期となる期間」を確認する。(ここでは28日で満期となっています)

※「Fee&deposit」から手数料を確認する。(ここでは45ドル相当の手数料が発生することになっています)

⑨「Approve」→「Open swap」で取引手続きを完了させます。

使うときの注意点やリスク

IPORを使う時に気をつけることはあるの?

では、最後にIPORを使うときの注意点やリスクをまとめます。

金利スワップ単体で大きく稼ぐことは難しい

金利スワップは、デリバティブの中でも安定性が高いものに分類されます。

リスクとリターンはトレードオフであるため、金利スワップ単体で大きく稼ぐことは難しいです。

これは、一般的に金利スワップがリスクを最小化する性質が強い分、収益性を低下させているからです。

しかし、IPOR以外のレンディングプロトコル(Morphoなど)と組み合わせてポートフォリオを組むことで、金利を高める工夫をすることはできます。

いずれにせよ、収益を最大化するためには金利の格差を見つけてくることが重要です。

特に、金利スワップはレンディングが存在することを前提とした概念であるため、Aave/Compound /Morphoなどのレンディング系プロトコルに関する知識やそれらを定期的に観測する方法を確立しておくと良いです。

あわせて読みたい

収益を最大化したい場合は、他のDeFiプロトコルの観測やリサーチを定期的に行うと良いでしょう。

あわせて読みたい

イーサリアムネットワークのリスクを継承する

IPORは、イーサリアムネットワークで稼働するプロトコルです。

そのため、その価値やセキュリティをイーサリアムネットワークの状況に依存します。

イーサリアムの開発状況やネットワークの拡大などを定期的に確認することがリスク管理につながります。

The Merge is coming: UPGRADE YOUR CLIENTS!

• The Bellatrix upgrade is scheduled for epoch 144896 on the Beacon Chain – 11:34:47am UTC on Sept 6, 2022

• The TTD value triggering The Merge is 58750000000000000000000, expected between 10-20 Sep 2022MORE: https://t.co/CdW89oSoE6

— Ethereum (@ethereum) August 29, 2022

ステーブルコインのリスクを継承する

IPORの運用の土台は、ステーブルコインによる流動性です。

そのため、IPORプロトコルに流動性をもたらすUSDT/USDC/DAIの性質やリスクを把握しておく必要があります。

それぞれの発行母体・資産の担保・既存金融や法制度(主に米国における規制当局の動き)については、定期的にチェックしておくと良いでしょう。

それぞれの特徴やリスク対策などについては、以下の記事も参考にしてみて下さい。

あわせて読みたい

新興プロジェクトとしてのリスク

IPORには、新興プロジェクトとしてのリスクもあります。

IPORは、外部からの入念な監査を受けていて安全性を確認したり、システムの不備を修正したりしていますが、それを根拠に絶対に安全であるとは言い切ることは難しいです。

そもそもDeFi自体の歴史が、まだまだ金融全体の歴史に比べると浅いものであることは否めません。

プロトコルやシステムの穴を突かれて何らかのトラブルが発生したとしても、自分自身の生活が困窮することにならない額で資産運用をしましょう。

DeFi特有のリスクについては、以下の記事も参考にしてみて下さい。

あわせて読みたい

まとめ

最後まで読んでくださってありがとうございます。

DeFiの金利指標(ベンチマーク)および金利スワッププロトコルであるIPORについて解説しました

本記事の内容が参考になれば幸いです。

本記事のまとめ

- IPORは、DeFiの金利指標として機能することを目指すプロジェクト。

- 複数の関数を組み合わせて、DeFi市場におけるレンディング金利の適正値を算出する。

- イーサリアムネットワーク上で稼働する。

- IPORのユーザーは、金利スワップ・流動性提供・流動性マイニングをすることができる。

- IPORの利用にはUSDC/USDT/DAIのいずれかが必要。

- ネイティブトークンはIPOR、ガバナンストークンはPowerIPOR。

- 他のレンディングプロトコルと併用することで、収益を大きくできる可能性がある。

情報ソース