こんにちは、yodaka(よだか)です。

- GMD Protocolって何?

- 特徴や仕組みを知りたい

- 機能や使い方を教えてほしい

- 使うときの注意点やリスクはあるの?

こんな悩みを解決する記事を用意しました。

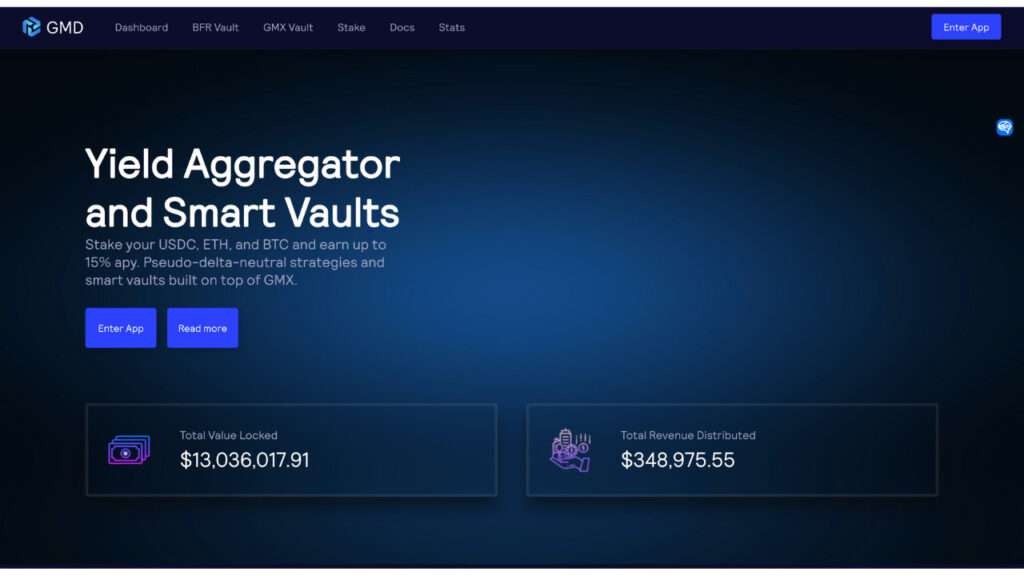

GMD Protocolとは、Arbitrumネットワークで稼働する仮想通貨の分散型取引所の一つです。

本記事を読んで、クリプト界隈で生き延びる知恵を身につけていってください。

本記事を読むと分かること

- GMD Protocolとは何か?

- GMD Protocolの特徴や仕組み

- GMD Protocolの機能

- GMD Protocolの始め方

- 使うときの注意点やリスク

情報ソース

GMD Protocolとは何か?

GMD Protocolは

主にArbitrumネットワーク上で稼働するDEX(分散型取引所)

の一つです。

GMD Protocolのアプリを使うと

- GMDトークンのステーキング

- 主要な想通貨のステーキング(ETH/WBTC/USDC/USDT)

- 新規プロジェクトのトークン購入

- 仮想通貨のブリッジ

- ガバナンスへの参加

などを行うことができます。

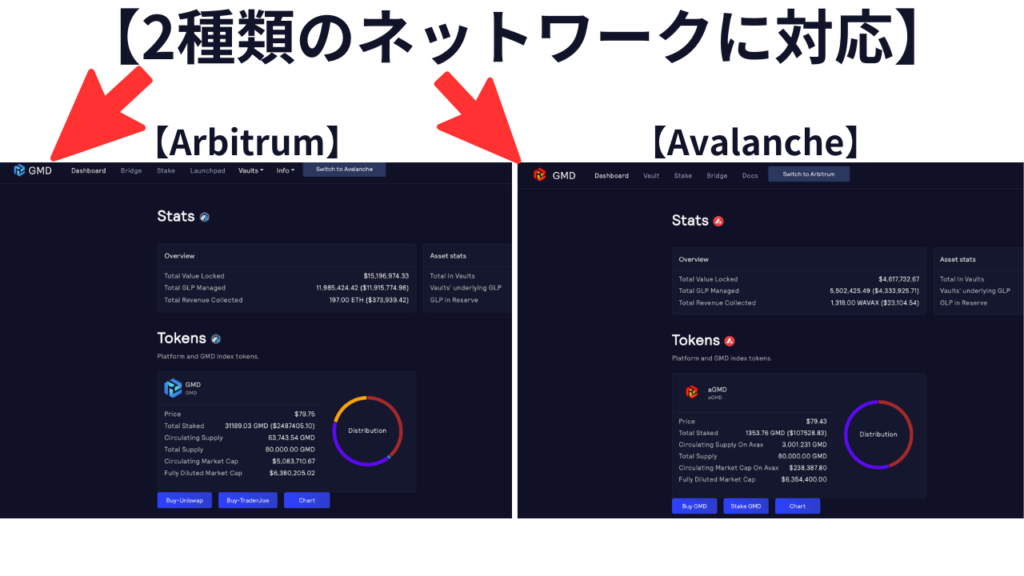

対応ネットワークは「Arbitrum」と「Avalanche」。

どちらのネットワークもDeFiにおける重要なポジションを占める存在です。

2つのプロジェクトについては、以下の記事で解説しています。参考にしてください。

あわせて読みたい

開発・運営チーム

GMD Protocolのローンチは、2022年11月。

公式ブログの1記事目で、ローンチに伴うトークンの販売やプロトコルの戦略などについてまとめられています。

公式ブログでは、関連プロジェクトとの提携やプロトコルが稼働する仕組みなどについて定期的に発信を行なっています。

また、TwitterやDiscordチャンネルでは、プロジェクトの最新情報に関する発信を行なっています。

Detailed Information on @GNDProtocol Launch on $GMD Launchpad!

Save the date: 10:00 PM EST, 24th April 2023https://t.co/qUPWTtIdls

— GMD Protocol (@GMDprotocol) April 23, 2023

GMD Protocolの特徴

GMD Protocolにはどんな特徴があるの?

GMD Protocolの特徴は主に5つ。

- Arbitrumネットワークで稼働する

- ワンランク上の機能

- GMDトークンを活用したエコシステム

- ArbitrumのDEXを基盤とする

- デルタニュートラル戦略の応用

順番に解説します。

主にArbitrumネットワークで稼働する

GMD Protocolは、

主にArbitrumネットワークで稼働

します。

現在(2023年4月)、ArbitrumはイーサリアムのL2の中でトップクラスのTVLを誇り、最も期待の集まる領域の一つです。

特に、取引手続き完了のスピードが速いこととイーサリアムのセキュリティレベルを継承できることがメリットです。

また、L2の中でも実用性の高いプロジェクトが数多く立ち上がってきているのも特徴の一つです。

DeFiに関わる方は、チェックしておいて損はない領域だと言えます。とは言え、イーサリアムネットワークを便利に使えるようにしようとする領域には多くの競合がいます。OptimismやLayer Zero関連の競合もチェックもしておきましょう。

合わせて読みたい

ワンランク上の機能

GMD Protocolの主な競合相手は、

分散型金融プラットフォームであるEthereumやBinance Smart Chainなどの既存のプロトコル

です。

しかし、GMD Protocolは、

- 高いスケーラビリティ

- 高い通信速度

- 低いコスト

- 強力なセキュリティ機能

を提供することに重点を置いています。

また、プラットフォーム上でユーザーが参加できる様々な金融サービスを提供することにより、より包括的な金融エコシステムを構築することも目指しています。

主な比較対象は以下の通り。

- Uniswap: Uniswapは、分散型取引所(DEX)であり、GMD Protocolも同様の機能を提供しています。両方のプロトコルは、取引手数料を徴収し、ユーザーがトークンを交換できるようにします。

- Aave: Aaveは、DeFiプロトコルであり、レンディングや借入れを提供しています。GMD Protocolも同様に、レンディングや借入れを提供しています。

- Compound: Compoundは、DeFiプロトコルであり、レンディングや借入れを提供しています。GMD Protocolも同様に、レンディングや借入れを提供しています。

- Yearn.finance: Yearn.financeは、DeFiプロトコルであり、ユーザーが最適な利回りを得るために複数のプロトコルを自動的に切り替えるサービスを提供しています。GMD Protocolは、ユーザーが最適な利回りを得るために、ステーキングやレンディングなどの機能を提供しています。

あわせて読みたい

GMDトークンを活用したエコシステム

GMDトークンは、

プラットフォーム内での取引や機能の利用に必要な通貨

として機能します。トークンの所有者は、プラットフォーム内での利益を共有する権利を持ちます。

GMD Protocolには、取引手数料、ステーキング報酬、およびマイニング報酬などの形で、トークンの価値を高める工夫が盛り込まれているのです。

GMDトークンの活用例は以下の通り。

- 取引手数料割引 - プラットフォーム上でGMDトークンを使用すると、取引手数料が割引されます。

- ステーキング報酬 - ユーザーは、GMDトークンをステーキングすることで報酬を得ることができます。

- マイニング報酬 - プラットフォーム上でGMDトークンをマイニングすることで、報酬を得ることができます。

GMDトークンを活用したエコシステムの詳細は、記事の中盤でさらに詳しく解説します。

ArbitrumのDEXを基盤とする

GMD Protocolの基盤は

オプション取引を利用したデルタニュートラル戦略

です。

そのため、オプション取引を実装する永久先物取引系(パーペチュアル系)のDEXが発展すればするほど、GMD Protocol自体の収益性も高まることになります。

Arbirumネットワークにおける代表的なパーペチュアル系のDEXにはGMXがあります。

GMXは、Arbitrumネットワークにおける最大級の経済規模を誇るDEXです。Arbitrumネットワークの発展に大きな貢献をしたプロジェクトの一つとして有名です。

今後はパーペチュアル系のDEXが発展するに伴って、GMD ProtocolのようなDEXも伸びていく可能性が期待されますね。

デルタニュートラル戦略の応用

GMD Protocolは、Delta-Neutral Vaultsという機能を実装することで、市場の変動に対して保険的な役割を果たします。

Delta-Neutral Vaultsは、

オプションのプレミアムを受け取り、一定のリターンを得る

ことができます。

その仕組みを理解するために必要な考え方が、デルタニュートラル戦略と呼ばれる経済手法です。

そもそも、「デルタニュートラル戦略」って何?

それでは、具体例を挙げて解説します。

「デルタニュートラル戦略」とは、投資家が市場全体の動きに依存するのではなく、

個別の銘柄やセクターの動きに焦点を当てた投資戦略のこと

を指します。

具体例1:考え方

例えば、ある投資家が自動車メーカーの株式を持っているとします。しかし、自動車業界が景気後退によって不振に陥った場合、自動車メーカーの株価も下落することが予想されます。

デルタニュートラル戦略を採用する投資家は、自動車メーカーの株式を持ちつつも、同時に景気後退に強いとされる食品業界や医療機器業界の株式も保有することで、市場全体が不振に陥っても、少なくとも一部のポートフォリオが安定的な収益を生み出すことが期待できます。

また、デルタニュートラル戦略は、ある特定の銘柄やセクターに偏らず、ポートフォリオを幅広く分散させることが重要とされています。例えば、ある投資家が株式投資において全ての資金を自動車メーカーの株式に投資すると、自動車業界に何らかの問題が発生した場合、投資家のポートフォリオ全体が大きな損失を被る可能性があります。しかし、幅広く分散させたポートフォリオにおいては、一部の銘柄やセクターが不振に陥ったとしても、全体のリスクが分散され、損失を最小限に抑えることができます。

デルタニュートラル戦略は、市場全体の動向に大きく左右されることが少なく、リスク分散による安定した収益を期待できるとされています。しかし、投資家が銘柄やセクターの分析を怠ってしまうと、ポートフォリオ全体がリスクに晒されることになりますので、注意が必要です。

具体例2:実践例

デルタニュートラル戦略において、オプションはリスク管理のための重要なツールとなります。オプションとは、将来のある時点において、ある銘柄を一定の価格で買い(コールオプション)、もしくは売り(プットオプション)する権利を購入する金融商品のことです。

例えば、ある投資家が自動車メーカーの株式を持っており、景気後退による下落リスクがあると判断した場合、その投資家は自動車メーカーの株式に対してプットオプションを購入することができます。このプットオプションにより、もし自動車メーカーの株価が下落した場合、その損失をオプションの利益で相殺することができます。

具体的には、自動車メーカーの株式を100株保有している投資家が、1年後に到来する景気後退による株価下落のリスクから保護するために、自動車メーカーの株式の1年後のプットオプションを100枚購入したとします。このオプションの価格は1枚あたり100円で、この場合、投資家は10,000円のオプション料金を支払います。

もし、1年後に自動車メーカーの株価が下落し、100株の株式が1株当たり1,000円から500円になった場合、プットオプションは100株分の売りポジションを持っているため、自動車メーカーの株式を1株当たり1,000円で売却できるため、100株分の損失を回避できます。ただし、この場合、オプションの保有期間中は1年間、株価が上昇しても利益を得ることができないため、投資家はこの場合、オプション料金分の損失を被ります。

このように、デルタニュートラル戦略において、オプションを利用することで、特定の銘柄やセクターに偏らず、リスク分散による安定した収益を期待できます。ただし、オプションの取引には高度な知識が必要であり、リスクも伴うため、投資家は事前に投資リスクや投資目的に応じた十分なリサーチを行い、リスクやコストを十分に理解した上で取引を行う必要があります。また、デルタニュートラル戦略においては、オプションの価格変動に対するデルタ値の計算や、ポートフォリオのバランス調整など、高度な知識やスキルが必要です。

さらに、オプション取引はマーケットの変動によっては大きな損失を被る可能性もあるため、十分な資金とリスクマネジメント能力が必要となります。したがって、デルタニュートラル戦略におけるオプション取引は、初心者にとっては難易度の高い投資手法と言えます。

最後に、デルタニュートラル戦略は、市場の変動に対して強いヘッジ力を持ち、リスク分散による安定した収益を期待できる投資手法です。しかし、オプション取引には高度な知識やスキル、リスクマネジメント能力が必要であるため、投資家は自身の投資目的やリスク許容度に応じて、慎重に取り組む必要があります。

上記の戦略を「仮想通貨のオプション取引」に転用したものがGMD Protocolのシステムです。

具体的な仕組みについては、本記事の「GMD Protocolが稼働する仕組み→Delta-Neutral Vaults」にて解説します。

GMD Protocolが稼働する仕組み

GMD Protocolはどんな仕組みで稼働しているの?

それでは、GMD Protocolが稼働する仕組みを詳しく解説します。

GMD Protocolが利益を上げる戦略

GMD Protocolは、以下の戦略によって利益を上げることができます。

- 取引手数料 - GMD Protocolは、トランザクション処理を行うために取引手数料を徴収します。取引手数料は、プラットフォームの利用者から徴収されるため、取引量が増加すればするほど、プラットフォームの収益が増加することが期待できます。

- マイニング報酬 - GMDトークンは、Proof of Workアルゴリズムに基づくマイニングによって生成されます。マイニングに成功すると、マイナーは報酬としてGMDトークンを受け取ることができます。この報酬は、新しいトークンの供給量を調整することで、トークンの価値を維持するために設定されています。

- ステーキング報酬 - GMDトークンをステーキングすることで、ユーザーは報酬を得ることができます。報酬は、プラットフォーム上でのトランザクション処理やブロック生成によって発生する手数料から支払われます。ステーキングは、トークンの需要を高め、価値を維持するためにも役立ちます。

ここからは、上記の戦略を実現するプロトコルの仕組みについて解説します。

トークノミクス

まずは、GMD Protocolのトークノミクスについて説明します。

GMD Protocolは、GMDトークンの保有者に対して、以下のような報酬を提供しています。

- 取引手数料割引:GMDトークンを保有しているユーザーは、取引手数料を割引されることができます。これは、取引手数料の一部がGMDトークンとして返還されることによって実現されています。

- プロトコルによる収益分配:GMDトークンは、プロトコルの収益に基づいて保有者に配当されます。具体的には、GMDトークンは、各取引ペアで発生した手数料の一定割合が貯蓄されたVaultに配分されます。そして、Vault内の資金は、一定期間が経過すると、GMDトークン保有者に分配されます。

- エコシステムの拡大:GMDトークンは、エコシステムの成長を促進するための報酬として利用されます。具体的には、新しい取引ペアを提供するトレーダーに対して、GMDトークンが報酬として提供されることがあります。また、GMDトークンを使用することで、優先的にトレードを実行することができる場合があります。

以上のような報酬により、GMDトークン保有者は、プロトコルの成長に貢献することができます。また、取引手数料割引やプロトコルによる収益分配などの報酬を受け取ることで、GMDトークンは、トークン自体の需要を発生させたり高めたりすることができます。これにより、GMDトークンの需要が増えることで、トークンの価格上昇を期待することができます。

ネイティブトークンGMD

GMDトークンは、GMD Protocolで使用されるERC-20トークンです。ここからは、GMDトークンの特徴や用途について詳しく説明します。

【トークンの用途】GMDトークンは、プロトコル内での取引手数料の支払い、プロトコル内の投票、トークン保有者への報酬として使用されます。

GMDトークンの主な機能は、以下の通り。

- 参加報酬:ユーザーがGMDトークンをステーキングすることで、参加報酬を受け取ることができます。

- ガバナンス:ユーザーがGMDトークンを所有することで、プロトコルの意思決定に参加することができます。これにより、プロトコルの方向性や改善に関する意見を提供できます。

- プロトコルの使用料:ユーザーがプラットフォーム上の機能を利用するために必要なトークンです。

- プロトコルの手数料:プロトコル内のトランザクションに関連する手数料が、GMDトークンで支払われます。

【トークン供給量】GMDトークン供給量の内訳は、以下の通りです。

- コミュニティエコシステム:10%

- サードパーティのエコシステム:15%

- チームとアドバイザー:10%

- プライベートセール:15%

- 公開セール:10%

- パートナーとストラテジックエコシステム:10%

- ロック:15%

- インセンティブと報酬:15%

【参考】GMD ProtocolのDocs|GMD Tokenomics

【トークンの流通】

GMDトークンは、主要な暗号通貨取引所で取引が可能です。また、GMD Protocolのウォレットにトークンを保管することもできます。

【トークンの価格変動】

GMDトークンの価格は、需要と供給によって決まります。トークン保有者に対する報酬や、新しいトレーダーの獲得など、エコシステムの成長によって需要が高まることで、トークン価格の上昇が期待されます。ただし、市場の状況によっては、価格が変動する可能性があります。

また、GMDトークンは、GMXトークンという別のトークンに派生することができます。GMXトークンは、GMDトークンをステーキングすることで取得することができ、GMXトークンの所有者は、GMDプロトコルでの参加報酬を受け取ることができます。GMXトークンは、GMDトークンとは別のトークンとして実装されており、ERC-20トークンとして実装されています。

Delta-Neutral Vaults

Delta-Neutral Vaultsは、GMD Protocolの1つの機能であり、市場の変動に対して保険的な役割を果たします。

Delta-Neutral Vaultsは、

オプションのプレミアムを受け取り、一定のリターンを得る

ことができます。

具体的にはどんな仕組みで稼働するの?

それでは、Delta-Neutral Vaultsが実際の市場で稼働する流れを説明します。

- 市場でトークン価格が急激に上昇すると、投資家はトークンを売りたいと考えることがあります。

- そのタイミングで、Delta-Neutral Vaultsは、トークンの売り圧力に対応して、トークンを買い戻すことで、価格上昇のリスクを軽減することができます。逆に、トークン価格が下落する場合には、Delta-Neutral Vaultsは、トークンを買い付けることで、価格下落のリスクを軽減することができます。

- Delta-Neutral Vaultsは、市場変動に応じて自動的にトークンを調整することができます。つまり、Delta-Neutral Vaultsは、トークン価格が上昇すると、オプションを売り、トークンを買い戻すことができます。一方、トークン価格が下落すると、オプションを買い戻し、トークンを買い戻すことができます。

- これにより、プロトコルの利用者は、市場のリスクを軽減することができます。

補足と考察

Delta-Neutral Vaultsは、DeFiプロトコルの中でも、非常に高いリターンを提供することができる(と見込まれている)ため、投資家からの注目を集めています。また、Delta-Neutral Vaultsは、市場変動に対して保険的な役割を果たすため、プロトコルの利用者にとって、安心して投資を行うことができるようになります。GMD ProtocolのDelta-Neutral Vaultsは、DeFi市場における新しい取り組みであり、市場のさらなる成長を促進することが期待されているプロジェクトの一つなのです。

具体例

例えば、ETHを用いた場合は、どんなことが起こっているの?

それでは、具体例を挙げて解説しましょう。

- 例えば、投資家がGMD ProtocolのDelta-Neutral VaultsにETHを預け入れるとします。このとき、Delta-Neutral Vaultsでは、ETHのオプションを販売することができます。(オプションとは、将来の価格変動に対する権利を売買する金融商品です)

- オプションを販売することで、Delta-Neutral Vaultsは、オプションプレミアムを受け取ることができます。このプレミアムは、投資家から受け取ったETHと共に、保険的な役割を果たします。

- 市場でETHの価格が上昇すると、投資家はETHを売りたくなる可能性があります。この場合、Delta-Neutral Vaultsは、オプションプレミアムを利用してETHを買い戻すことができます。これにより、Delta-Neutral Vaultsは、投資家に代わって、ETHの売り圧力に対応することができます。逆に、ETHの価格が下落する場合には、Delta-Neutral Vaultsは、オプションプレミアムを利用してETHを買い付けることができます。これにより、Delta-Neutral Vaultsは、投資家に代わって、ETHの下落リスクを軽減することができます。

Delta-Neutral Vaultsは、オプションプレミアムを活用して、市場変動に対して保険的な役割を果たすことができます。Delta-Neutral Vaultsは自動的にETHの売買を行うため、投資家にとって市場のリスクを軽減することにもなるのです。

リスクと対策の解説

Delta-Neutral Vaults自体はどんなリスク対策を実装しているの?

Delta-Neutral Vaultsが実装しているリスク対策は4種類あります。

- オプション価格のヘッジ:Delta-Neutral Vaultsは、オプション価格の変動に対して、デルタヘッジを行うことができます。デルタヘッジとは、オプション価格の変動に応じて、オプションに関連するアセットの売買を調整することで、リスクを軽減することができる手法です。

- ポートフォリオの分散:Delta-Neutral Vaultsは、複数のオプションを販売することができます。これにより、ポートフォリオを分散し、リスクを軽減することができます。

- システムの自動化:Delta-Neutral Vaultsは、自動売買システムを採用しているため、人為的なミスや感情的な判断によるリスクを軽減することができます。

- ユーザーの資産保護:Delta-Neutral Vaultsは、複数のセキュリティメカニズムを採用しており、ユーザーの資産を保護することができます。たとえば、Delta-Neutral Vaultsは、マルチシグネチャーや冷凍財布を利用して、ユーザーの資産を保管しています。

これらのリスク対策により、Delta-Neutral Vaultsは、市場変動に対して堅牢な保険的な役割を果たすことができます。また、ユーザーの資産を保護することで、安心してサービスを利用することができます。

参考

GMD ProtocolのDocs|Delta-Neutral Vaultsの解説①

GMD ProtocolのDocs|GMD DELTA-Neutral Vaultの解説

GMD Protocolの機能

GMD Protocolにはどんな機能があるの?

GMD Protocolの主な機能は4つ。

- ダッシュボード(Dashboard)

- ブリッジ(Bridge)

- ステーキング(Stake)

- ローンチパッド(Launchpad)

- 主要な仮想通貨のステーキング(Vaults)

一つずつ見ていきましょう。

ダッシュボード(Dashboard)

Dashboardは、主に

資産の状況を確認するための機能

です。

GMD Protocolのdashboardには、主に5つの機能があります。

- プールに参加:ユーザーはGMDプロトコルのDelta-Neutral Vaultsに参加し、トークンの自動交換を行うことができます。ダッシュボードに表示されているプールを選択して、参加することができます。

- ポートフォリオの確認:ユーザーは、自分が保有するトークンのポートフォリオを確認することができます。ダッシュボードに表示されているグラフや表を使用して、保有するトークンの状況を把握することができます。

- 取引履歴の確認:ユーザーは、過去の取引履歴を確認することができます。ダッシュボードに表示されている取引履歴を使用して、自分が過去にどのような取引を行ったかを確認することができます。

- トークンの購入:ユーザーは、ダッシュボードを通じてGMDトークンを購入することができます。ダッシュボードに表示されているトークン購入画面を使用して、ETHをGMDトークンに交換することができます。

- サポート:ユーザーは、ダッシュボードを通じてGMDプロトコルのサポートにアクセスすることができます。問題が発生した場合は、ダッシュボードに表示されているサポートページから問い合わせることができます。

ブリッジ(Bridge)

Bridgeは、

仮想通貨を別のネットワークに転送するための機能

です。

GMD Protocolのブリッジ(Bridge)では

イーサリアムチェーンからAvalancheチェーンへのトークンブリッジ

を行うことができます。

GMD Protocolのブリッジ機能で使用されているブリッジプロトコルは、Anyswapです。

Anyswapとは?

Anyswapは、異なるブロックチェーン間のトークンを相互に変換するための分散型プロトコルです。

Anyswapは、複数のブロックチェーンに対応しており、Ethereum、Binance Smart Chain、Fantom、Polygon、Arbitrum、Avalanche、およびHuobi Eco Chainを含みます。ブリッジの対象となるトークンは、それらのブロックチェーン上で発行されたものが対象となります。

Anyswapのブリッジプロセスは、一般的に次のようになります。ユーザーは、ブリッジプロトコルを介してブリッジ対象のトークンを送信し、対象ブロックチェーンにロックされます。次に、ロックされたトークンに対応する別のトークンが、目的のブロックチェーンに発行され、ユーザーが受け取ることができます。

Anyswapは、アルゴリズムによってブリッジするトークンの価格を決定します。アルゴリズムは、相互変換されるトークンの流動性に基づいて、自動的に価格を調整します。ブリッジプロセスは、自動化されており、トランザクションが完了するたびに、自動的にネットワークに報酬が支払われます。これにより、プロトコルのセキュリティと流動性が確保されます。

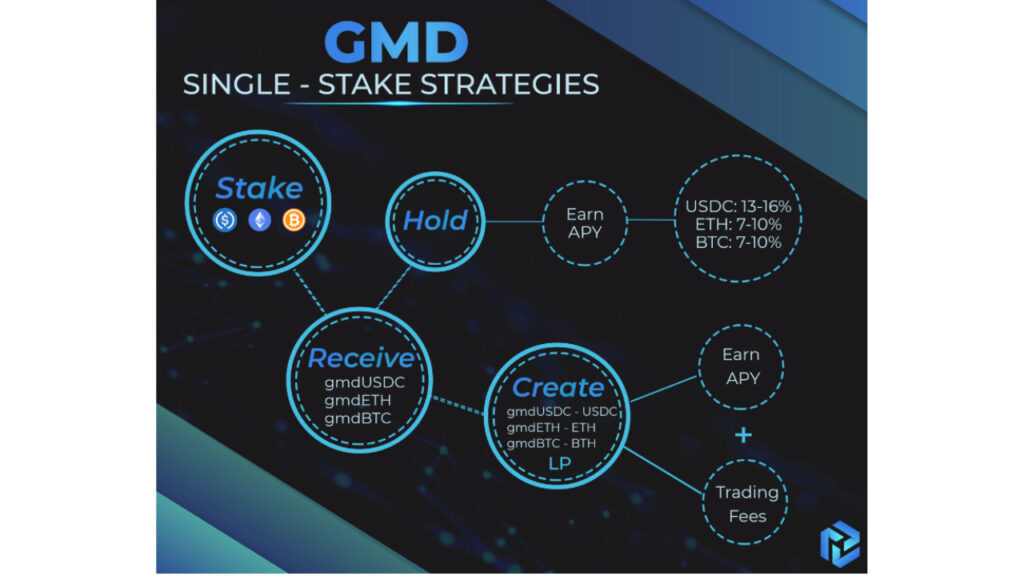

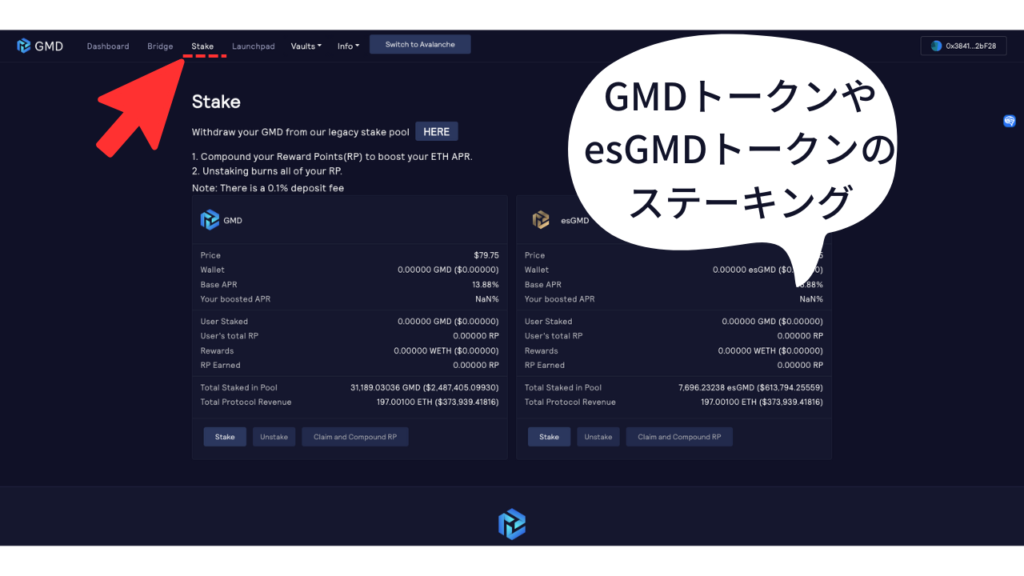

ステーキング(Stake)

ステーキング(Stake)では、主に4つの操作を行うことができます。

- GMDトークンをステーキングする:ユーザーはGMDトークンをステーキングすることができます。ステーキングすると、GMDDAOのガバナンスに参加することができ、投票や提案などの権利を獲得できます。

- ステーキング報酬を受け取る:ユーザーはGMDトークンをステーキングすることで、報酬を受け取ることができます。報酬は、GMDDAOが運営するVaultから自動的に支払われます。

- ステーキング期間を決定する:ユーザーは、ステーキング期間を決定することができます。ステーキング期間が長ければ、より高い報酬を獲得することができます。

- ステーキングの解除:ユーザーは、ステーキングを解除することができます。ステーキングを解除すると、報酬を受け取ることができますが、解除時にペナルティが課せられる場合があります。

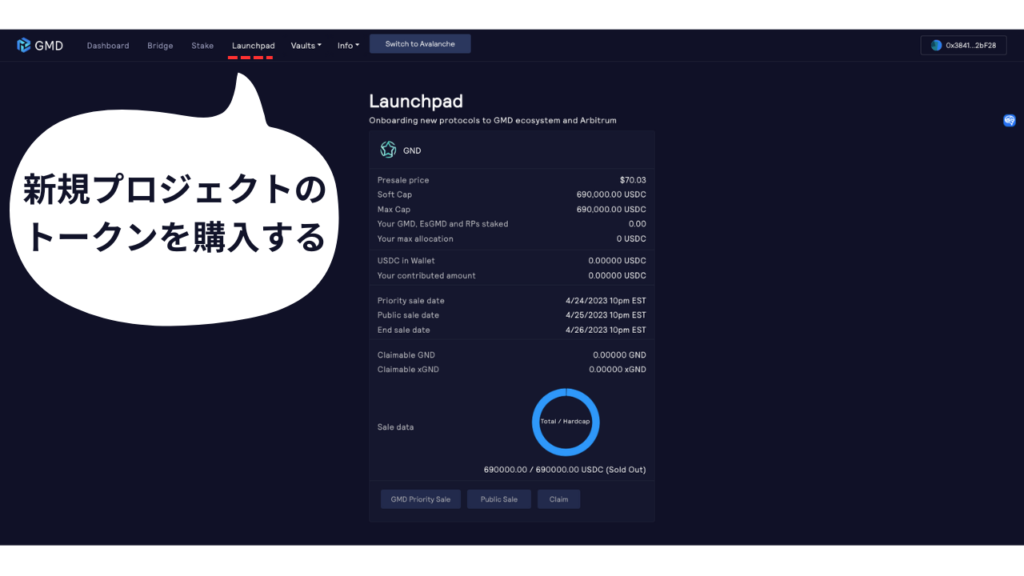

ローンチパッド(Launchpad)

ローンチパッド(Launchpad)は

新しい暗号通貨プロジェクトのトークンを購入する機能

です。

詳細な機能は以下の通り。

- トークン販売ページへのアクセス:ユーザーは、Launchpadに上場しているトークン販売ページにアクセスすることができます。このページには、トークンの価格、販売開始および終了日時、販売可能なトークンの数量などが記載されています。

- トークンの購入:ユーザーは、上場しているトークンを購入することができます。購入する前に、必要なトークン数と価格を入力する必要があります。その後、トランザクションを承認する必要があります。

- 購入履歴の確認:ユーザーは、Launchpadで行ったトークンの購入履歴を確認することができます。これにより、過去のトランザクションを追跡し、トークンの配布に関する情報を取得できます。

- プロジェクト情報の閲覧:ユーザーは、Launchpadに上場しているトークンに関する情報を閲覧できます。これには、トークンの用途、発行量、分散、ホワイトペーパーなどが含まれます。

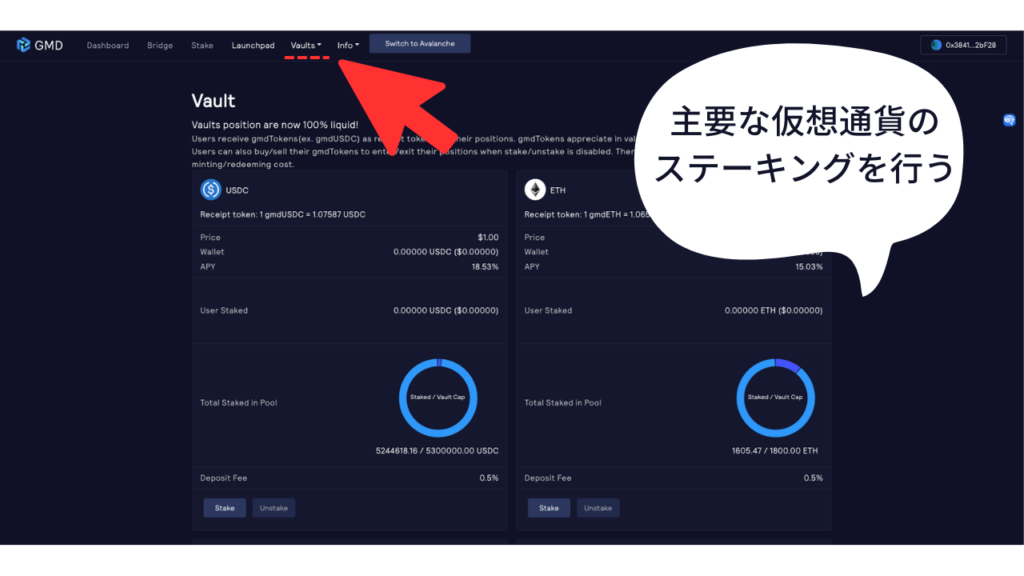

主要な仮想通貨のステーキング(Vaults)

Vaultsは、

仮想通貨のマイニングを行う機能

です。

指定された仮想通貨を預け入れることで、金利報酬を獲得することができます。

預け入れることができる仮想通貨は以下の4種類。

- ETH

- USDC

- WBTC

- USDT

どれも主流な仮想通貨ですね。

GMXVaultsでは、主に4つの機能で仮想通貨のマイニングに関する操作を行うことができます。

- 仮想通貨の預入:ユーザーはトークンをGMX Vaultに預けることができます。預けたトークンの数量に応じて、ユーザーは報酬を受け取ることができます。

- 仮想通貨の引き出し:ユーザーはいつでもトークンを引き出すことができます。ただし、報酬を受け取るためには、預入されたトークンを一定期間(通常は30日)預けた後に引き出す必要があります。

- レポート:ユーザーは、GMX Vaultでの報酬や預入されたトークンの詳細を確認することができます。

- APY計算機:ユーザーは、現在のGMX VaultのAPY(年間利回り)を計算するためのツールを利用することができます。

GMX Vaultは、トークンの保管と報酬を受け取るための簡単な方法を提供することで、ユーザーがより容易にトークンを所有し、報酬を受け取ることができるようにしています。

GMD Protocolの始め方

GMD Protocolを実際に使ってみたい。

それでは、GMD Protocolの始め方を解説します。

①仮想通貨のウェブウォレットを作成する

まずは、仮想通貨を扱うウォレットアカウントを作成しましょう。

GMD Protocolのアプリは、MetaMaskなど複数のウォレットに対応しています。

ウェブウォレットのアカウント作成については、以下の記事を参考にして下さい。

参考

ここからは、MetaMaskを使用した方法で解説を進めていきます。基本的な操作手順は同じなので、お好みのウォレットを使ってください。

②仮想通貨を購入・送金する

続いて、運用に必要な分の仮想通貨を準備します。

すでに何らかの仮想通貨を持っている方は、それを運用に転用できる場合もあります。

基本的には、イーサリアムネットワーク自体のガス代(手数料)となるETHが必要なので、運用に必要な仮想通貨としてETHを選択するのが無難でしょう。

仮想通貨の購入や送金の方法は、以下の記事で具体的に解説しています。

仮想通貨の買い方・送金

③Arbitrumネットワークにブリッジする

次に、購入したETHをArbitrumネットワークで使えるようにします。

この記事(→)では、Arbitrum Bridgeを利用したブリッジの方法が紹介されています。

Hop .Exchangeなどのブリッジプロトコルでもブリッジが可能です。

仮想通貨のブリッジについては、以下の記事を参考にしてください。

私が実際に利用しているブリッジプロトコル(Hop.Exchange)も併せて紹介します。

併せて読みたい

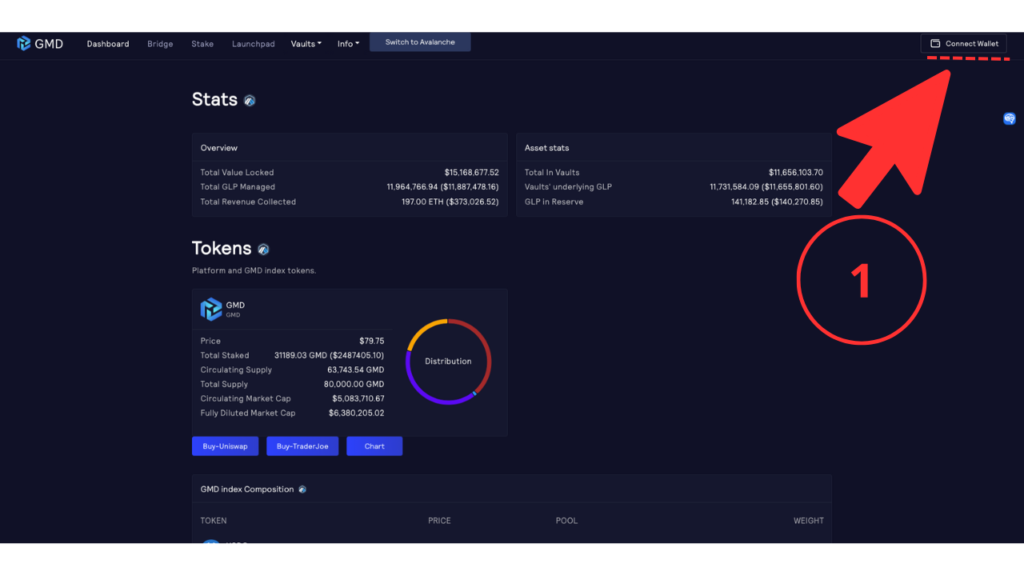

④GMD Protocolのアプリと接続する

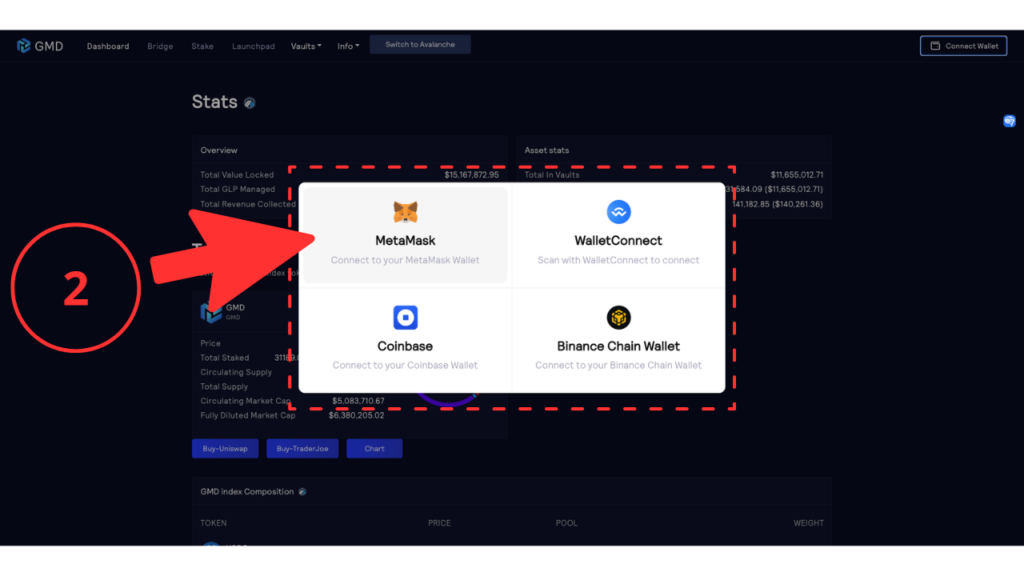

①GMD Protocolのアプリにアクセスして、画面右上の「Connect Wallet」をクリック。

②接続するウォレットをクリック。(ここではMetaMaskを選択しています)

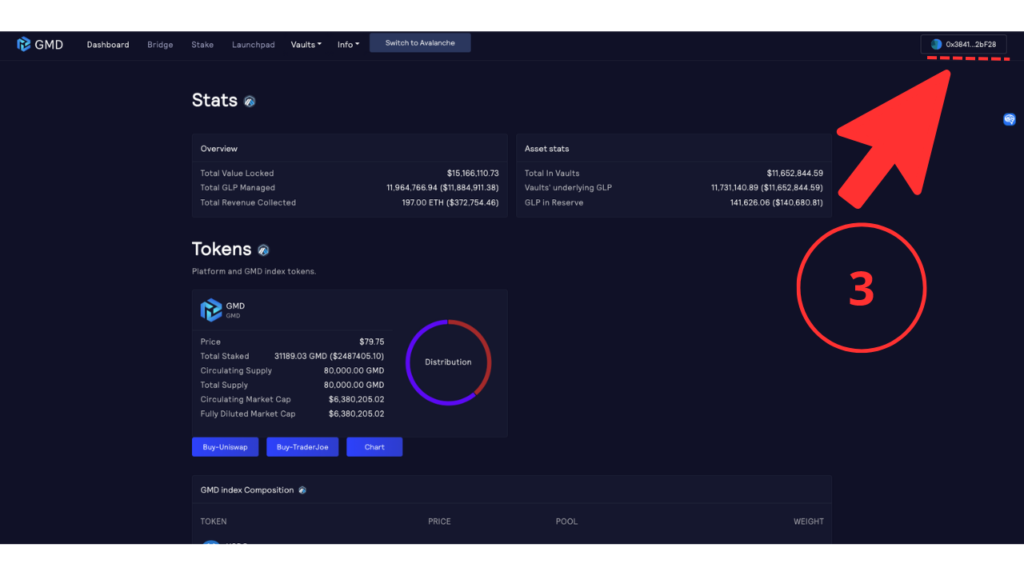

③ウォレットアドレスが反映されていれば、接続完了です。

使うときの注意点やリスク

GMD Protocolを使う時に気をつけることはあるの?

それでは、最後にGMD Protocolを使うときの注意点やリスクをまとめます。

Arbitrumネットワークのリスクを継承する

GMD Protocolは

主にArbitrumネットワークで稼働するプロトコル

です。

そのため、その価値やセキュリティなどはArbitrumネットワークの発展状況に依存します。

リスク管理のためにはArbitrumに関する情報を定期的に確認することがリスク管理につながります。

そして、Arbitrumの土台はEthereumです。

【対策】

関連プロジェクトに関する基礎的な知識を身につけておくこと

がリスク管理の最も良い方法の一つです。

Arbinauts! Get your space helmets ready .. we are heading to #ETHDenver 🚀

We’re excited to bring our community together to learn, connect and have fun!

See you there!🫡https://t.co/dktv27F5Sb

— Arbitrum (💙,🧡) (@arbitrum) March 1, 2023

あわせて読みたい

Loanchpad参加のリスク

Launchpadで新たなDeFiプロトコルのネイティブトークンを早期購入できるのは、GMD Protocolの優れた機能の一つです。

しかし、トークンのローンチセールは基本的には価格の乱高下との戦いです。

競合トレーダー達による買い圧と売り圧に晒されて一気にトークンの価格が乱高下した後に、急激な下落を招くことも珍しくありません。

トークンセールに臨む前に、新たにローンチされるDeFiプロトコルについて入念に下調べをした上で、具体的な戦略を練って参加しましょう。

規制リスク

暗号資産市場は、まだ規制が整備されていないため、将来的に規制が強化された場合には、GMD Protocolにも影響が出る可能性があります。

【対策】

暗号資産の市場に対する規制は、米国の影響を受ける可能性が高いため、

その領域の情報を定期的に集めるようにすること

がリスク対策になります。

また、規制が進んでも資産全体に大きなダメージが及ばないように資産全体に占める暗号資産の割合を調整するということも重要です。

サードパーティ製品のリスク

GMD Protocolでは、ChainlinkやUniswapなどのサードパーティ製品を使用しています。これらの製品に脆弱性がある場合、それがGMD Protocolに影響を与える可能性があります。

【対策】

GMD Protocolが利用しているサードパーティ製品の性質を理解すること

で、このリスクを軽減することができます。

具体的には

Uniswap/Chainlik/GMXなどへの理解を深めること

です。

また、これらのサードパーティ製品に問題があった場合、迅速に対応することが重要です。

関連するプロジェクトへの理解を深めることでリスク対策を行うことができます。

あわせて読みたい

スマートコントラクトのリスク

GMD Protocolのスマートコントラクトには、セキュリティ上のリスクが存在します。攻撃者がコントラクトに不正な操作を行うことで、ユーザーの資金を奪うことができる可能性があります。

「GMD Protocolのスマートコントラクトは、セキュリティに関する最新のベストプラクティスに従って構築されている」と主張されていますが、監査レポートの信頼性は絶対ではありません。

【対策】

この点については

リスク管理ができない額のトークンをプロトコルに預け入れない

ということが有効なリスク対策になります。

トークンの価格変動のリスク

GMDトークンの価格は、需要と供給によって決まります。市場の状況によっては、価格が変動する可能性があります。

GMDトークンの価格変動リスクを緩和するために、GMD Protocolは、エコシステムの成長に注力しています。

トークン保有者に対する報酬や、新しいトレーダーの獲得など、エコシステムの成長によって需要が高まることで、トークン価格の上昇が期待されます。

【対策】

この点についても

リスク管理ができない額のトークンをプロトコルに預け入れない

ということが有効なリスク対策になります。

DeFi特有のリスクについては、以下の記事も参考にしてみて下さい。

あわせて読みたい

まとめ

最後まで読んでくださってありがとうございます。

仮想通貨の分散型取引所であるGMD Protocolについて解説しました。

本記事の内容が参考になれば幸いです。

本記事のまとめ

- GMD Protocolは、仮想通貨の分散型取引所の一つ。

- 対応ネットワークは、ArbitrumとAvalanche。

- 仮想通貨(GMD/ETH/WBTC/USDC/USDC)のステーキングや新規プロジェクトのトークン購入ができる。

- ネイティブトークンはGMD。派生系トークンとしてesGMDがある。

- デルタニューラル戦略を基盤としている。

- 特にパーペチュアル系のDeFiプロジェクト(GMXなど)とのつながりが強い。

情報ソース